日本インドニフティ50バリュー20インデックスファンドは、ニフティ50バリュー20インデックスを追跡するオープンエンドのパッシブファンドです。このファンドのNFO期間は、2021年2月4日から2月12日までです。この記事では、原資産指数のリスクと報酬を検討し、このファンドをポートフォリオに追加することが理にかなっている場合に回答します。

Nifty 50 Value 20インデックスは、PE(株価収益率)、PB(株価純資産倍率)、DY(配当利回り)およびROCE(使用資本利益率)が低いNifty50から20株を選択します。

株式は、ROCEに対して40%、PEに対して30%、PBに対して20%、DYに対して10%のウェイトでランク付けされます。 PEとPBが比較的低い株はランクが高くなり、DYとROCEが高い株はランクが高くなります。以前、このインデックスのPE、PB、およびDYをNIfty 50:Nifty 50 Value 20(NV20)インデックスと比較しました。これはNifty 50よりも優れていますか?

ランキング後、上位20銘柄は、年に1回12月にリバランスされるインデックスの一部です。各株式には15%のウェイトキャッピングがあります。比較的、ニフティにはそのようなキャッピングはなく、低ボラティリティ指数はリバランス時に5%のキャップがあります(ただし、その間に増加する可能性があります)。

日本インドニフティ50バリュー20インデックスファンドへの投資家は、絶対ベースでニフティ50よりも高いリターン、または少なくとも同様のリターンを期待しますが、ボラティリティは低くなります。このようなインデックスファンドは通常、ニフティインデックスファンドの5〜10倍の費用がかかることに留意する必要があります(直接プランの場合は0.1%)。したがって、ニフティ50インデックスファンドを打ち負かすのははるかに難しいでしょう。

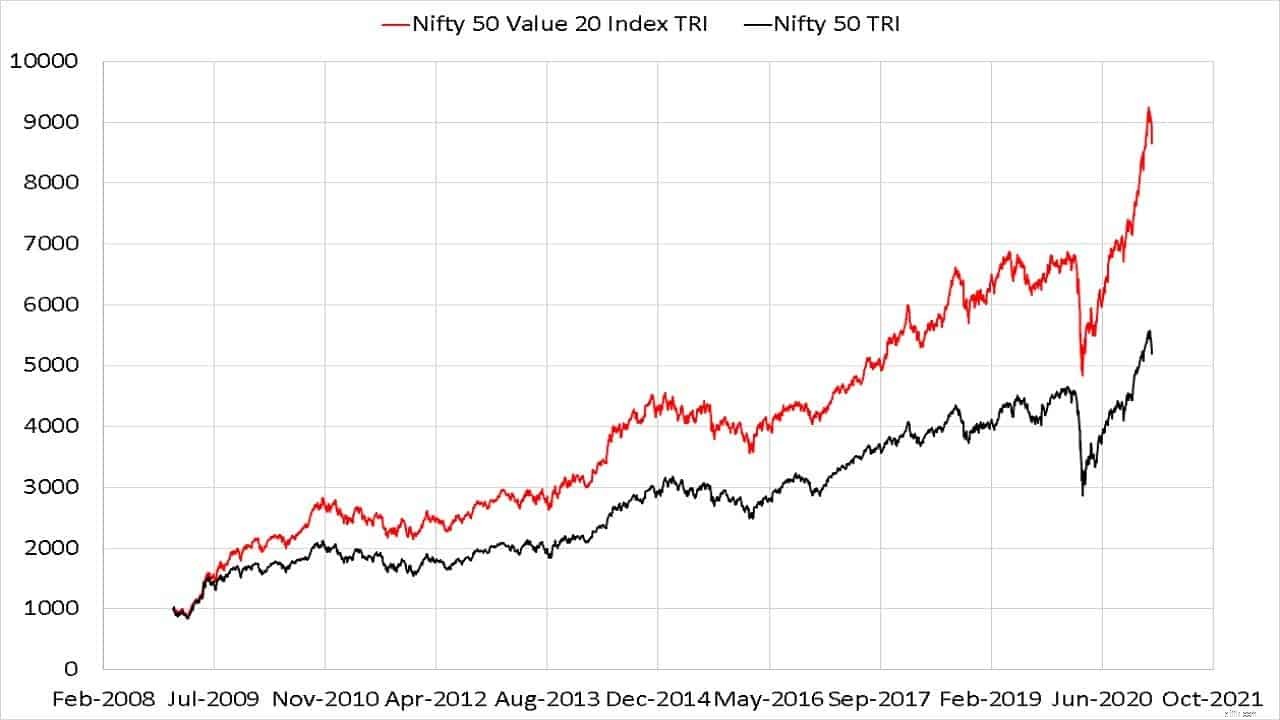

Nifty 50 Value 20 Index TRIの開始以来(2009年1月)の動きは、Nifty 50TRIと比較して間違いなく印象的です。ただし、インデックスの実際の取引日は2014年3月28日のみです。また、このインデックスから何を期待すべきかを理解するために、ローリングリターンとリスクも考慮する必要があります。

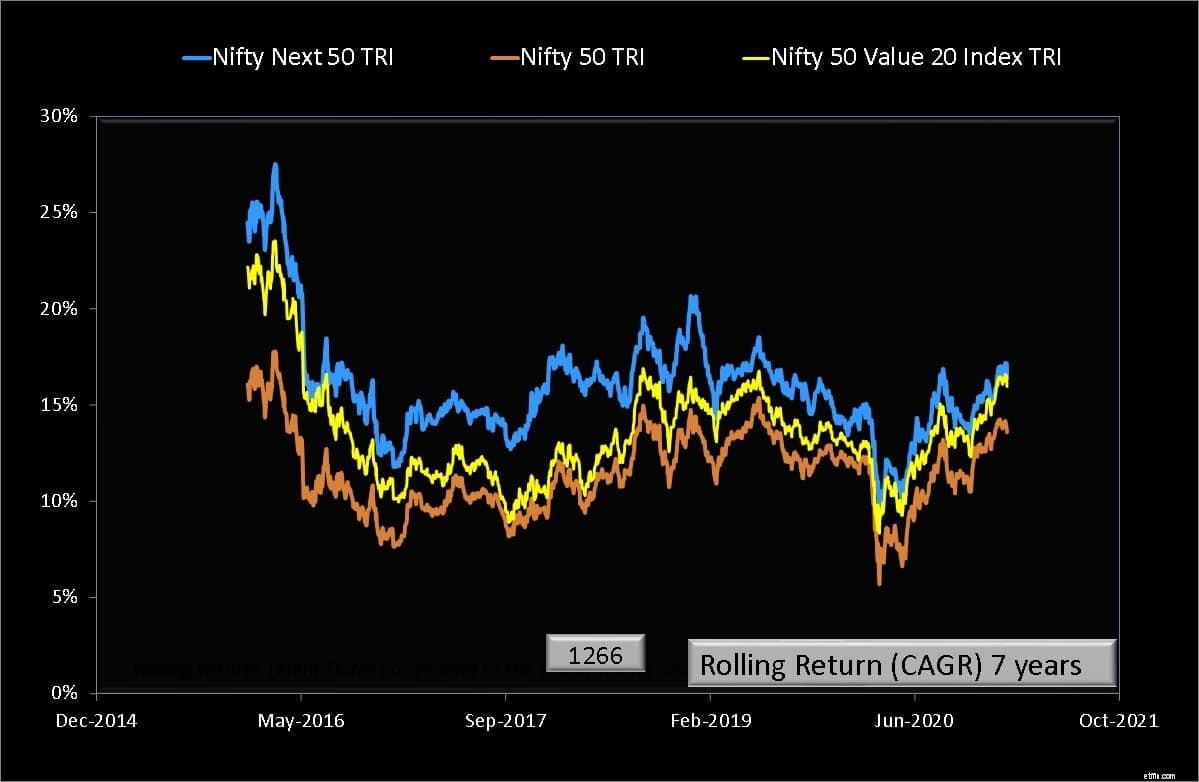

以下に示すのは、2009年1月1日から2021年1月29日までのNifty 50 Value 20 Index TRI、Nifty 50 TRI、およびNifty Next 50TRIの5年間のリターンです。

インデックスごとに1755個のデータポイントがあります。 5年間は、2013年1月下旬から2021年1月までの間に終了します。つまり、すべての投資は8年間の期間中に行われました。バリューインデックスは、2009年の回復後の横ばい市場と2020年以降のクラッシュ回復の2回だけ、Nifty50を快適に上回りました。

費用と追跡エラー(AUMが小さい場合)を考慮すると、バリューインデックスは平均を上回るNifty 50TRIインデックスを下回ります。 7年と10年の期間にわたって、Nifty 50 Value 20 Index TRIはNiftyを上回りましたが、投資期間も10年セットでわずか3年である必要があります。つまり、十分な履歴がありません。

いわゆる長期投資家は、より長い期間にわたってファンドでニフティを打ち負かすことを期待して、5年間の苦痛に耐えることができますか?言うのは簡単です。

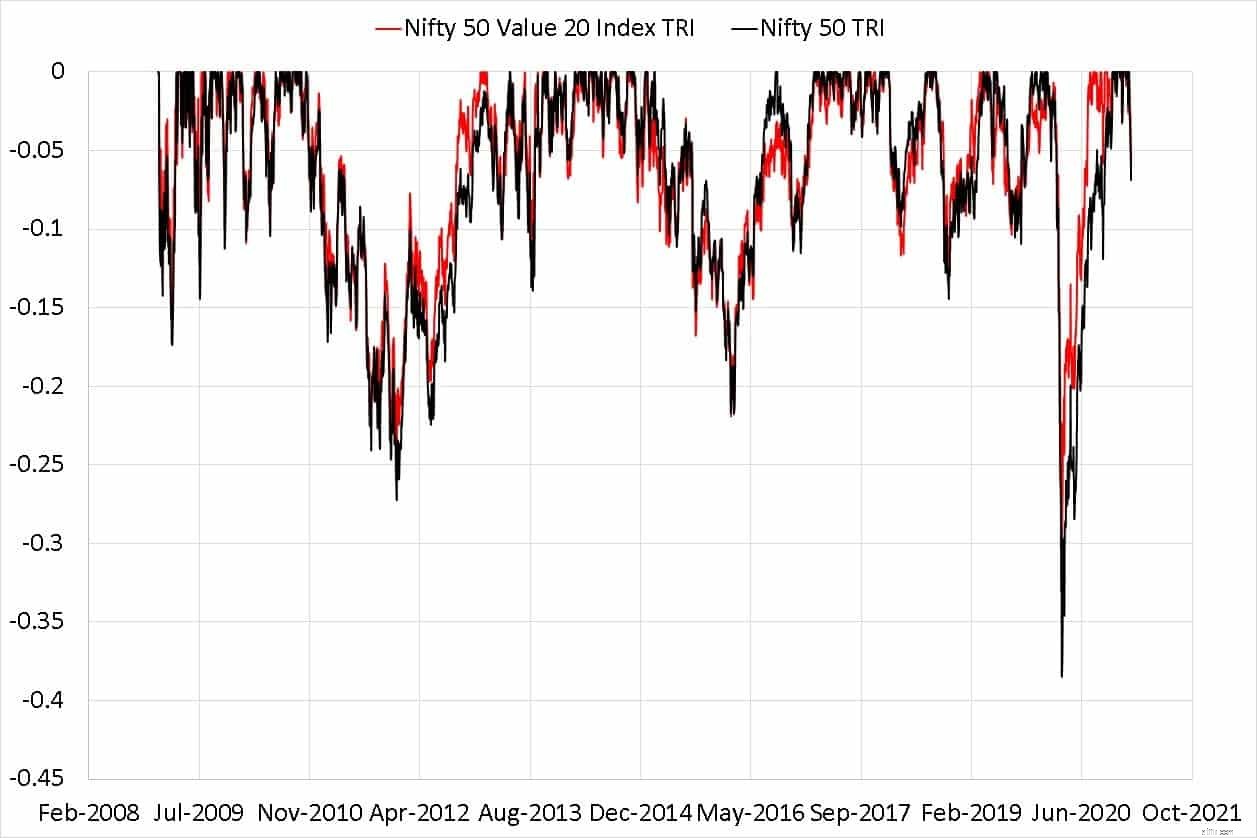

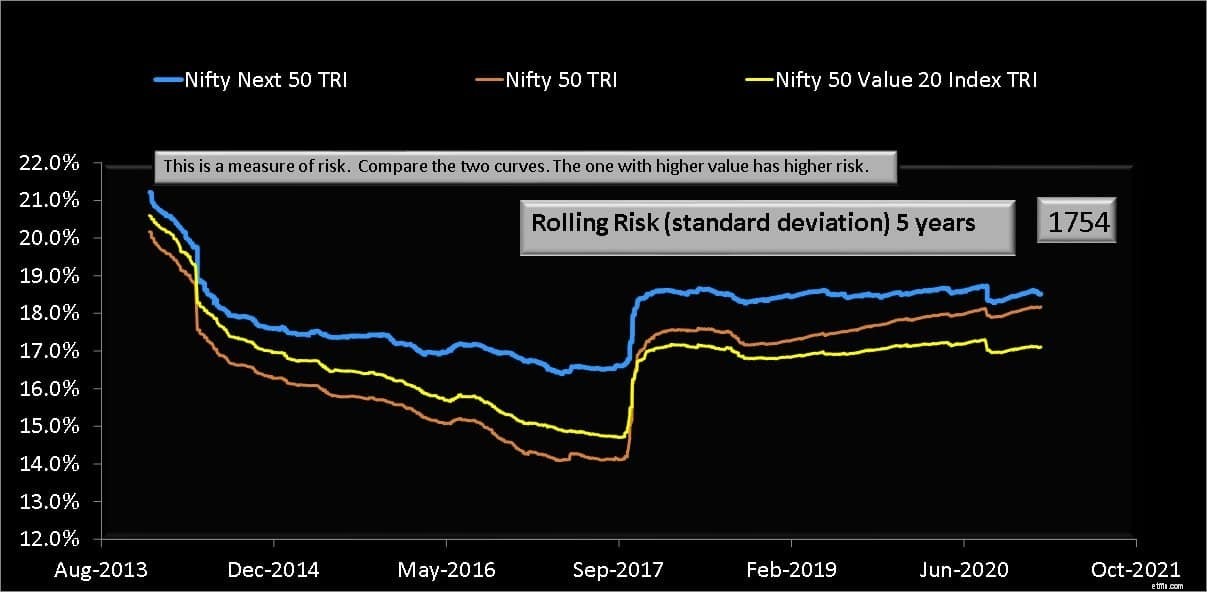

リスクに関しては、Nifty 50 Value 20 Index TRIは、ローリングボラティリティ(標準偏差)またはドローダウン(ピークからの低下)の両方の点でNifty50と大差ありません。

過去のデータを見ると、Nifty 50 Value 20 Index TRIは、同じリスクレベルで7年以上一貫してNIftyを上回っています。 5年以内にNifty50 TRIのパフォーマンスが低下すると、イライラする可能性があります。

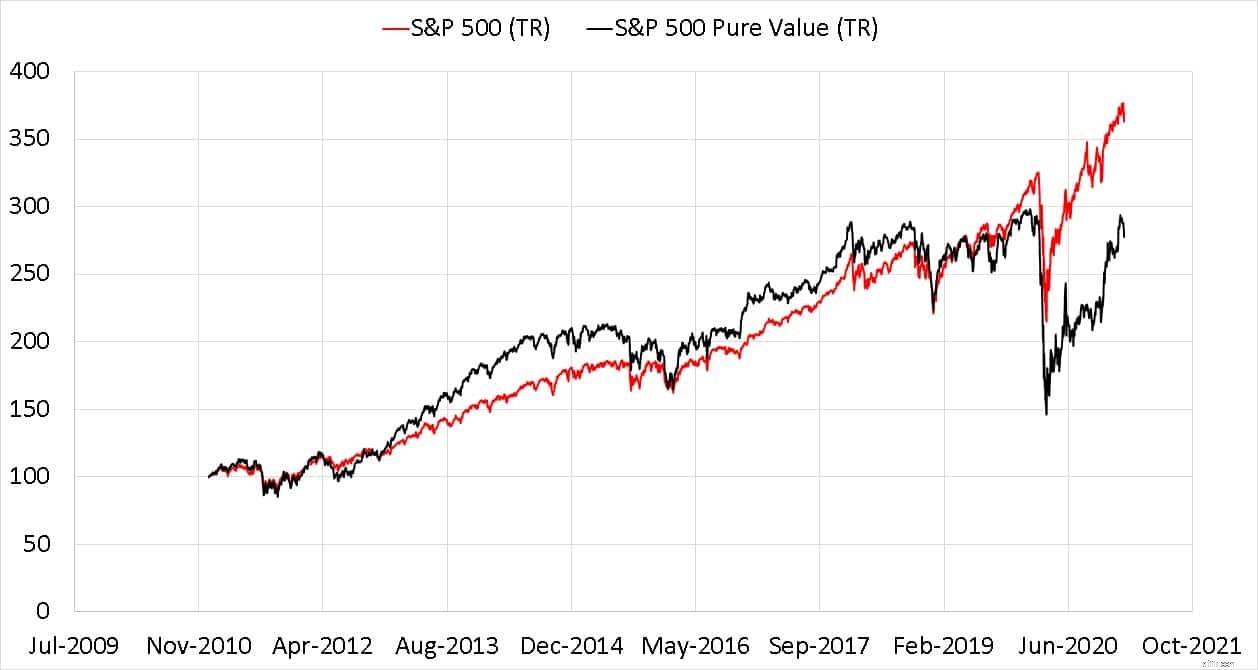

この状況をS&P 500ピュアバリューインデックスおよびS&P 500(両方ともTRI)と比較すると、状況はまったく異なります。バリューインデックスは、株価純資産倍率、株価純資産倍率、株価純資産倍率を使用して株式をフィルタリングしました。

バリューは大幅に変動しやすく、過去10年間でS&P 500 TRIを下回っています(S&P 500は大型株指数です)。通常の読者は、Nifty 500 Value 50 TRIでこれに遭遇したことを思い出すかもしれません:ICICI Value Discovery&Quantum Long Term Equityを終了する時が来ましたか?

バリュー投資は、何人かの「専門家」によってロマンチックにされますが、「市場」を購入するよりも本質的にリスクがあります。市場がこれらの株を発見するまで、リターンは抑制されます。米国のシナリオは、市場の深さが増すにつれてインドで再現される可能性があります。

したがって、日本インドニフティ50バリュー20インデックスファンドを購入することは意味がないと思います。通常のNiftyとNiftyNext 50の組み合わせは、低コストで仕事を成し遂げることができます。NiftyとNifty Next 50のファンドを組み合わせて、大規模なミッドキャップインデックスポートフォリオを作成します。

既存のアクティブまたはパッシブポートフォリオでニッポンインディアニフティ50バリュー20インデックスファンドの場所を見つけるのは難しいでしょう(投資家がそのようなポジショニングについて心配していると仮定します)。

NB: モメンタム指数とバリュー指数はどちらも独立してS&P 500を上回っていませんが、この2つの組み合わせの方が優れています。インドへのモメンタム株式投資:機能しますか?

リソース: