昨年、インデックスを上回ったセンセックスとニフティに基づく5つのインデックスファンドをご紹介します。したがって、投資家はそのような資金を避けるべきです!インデックスファンドには(通常のプランでは)管理と手数料に関連する費用がかかるため、インデックスファンドが追跡しているインデックスよりも多くのリターンを生み出すことは不可能です。ただし、これが可能な場合もあります。

インデックスファンドのポートフォリオの株式ウェイトが長期間にわたってインデックスと異なる場合、インデックスファンドは、トータルリターンインデックスリターン(配当を含む場合)よりも高い(または大幅に低い)リターンを生み出します。

これはファンド管理の非効率性からのみ発生する可能性がありますが、インデックスからの大量の資金の流入または流出が原因となる可能性があります。したがって、AUMが小さいインデックスファンドは、このような逸脱に対して特に脆弱です。

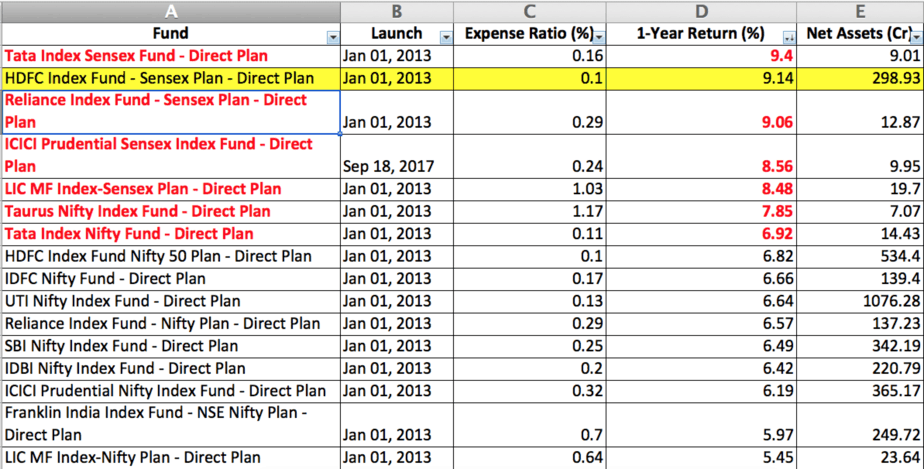

私は、経費率と、センセックスとニフティを追跡している大型株ファンドのリストからのリターンとの間に相関関係があるかどうかを確認しようとしていました。私はリターンの大きな広がりを見つけてショックを受けました!完全なリストは次のとおりです。SourceValueResearch

まず、ニフティとセンセックスのリターンはほぼ同じであり、考慮された1年間のトレーリングリターン期間(2018年2月6日から2019年2月6日)では、NiFTY TRIのリターンは6.93%でした。ここで、赤でマークされたファンドからのリターンに注目してください。

黄色でマークされたHDFCセンセックスファンドは、AMCがセンセックスプラスプランをセンセックスファンドと統合したため、例外です。センセックスプラスプランはある程度積極的に管理されていたため、この場合の余分な利益は免除されます。

ベンチマークを超える2〜2.5%の超過リターンは、インデックスファンドにとって非常に不健康です。これは本質的に、ファンドマネージャーがインデックスを効率的に追跡しなかったか、追跡できなかったことを意味します。 AUMを調べれば、この理由として最も可能性が高いのは明らかです。

これらの中で、赤でマークされたファンド、すなわち:Tata Index Sensex Fund、Reliance Index Fund – Sensex Plan、ICICI Prudential Sensex Index Fund、LIC MF Index-Sensex Plan、Taurus Nifty Index Fund、Tata Index NiftyFundのAUMはかなり下にあります100クローレ。このような低レベルでは、流入または流出により、ファンドポートフォリオがインデックスのポートフォリオから逸脱し、より高い(またはより低い)リターンが得られる可能性があります。

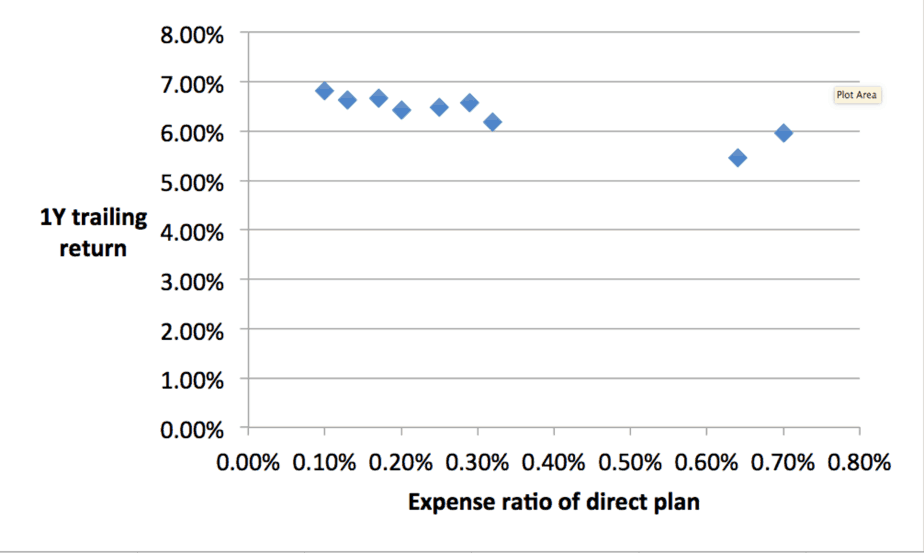

残りのファンドの費用比率と過去1年間のトレーリングリターンをプロットすると、費用比率が高くなるほど、リターンが低くなることがわかります。

パッシブエクイティポートフォリオを構築したい投資家は、費用比率だけを考慮する必要はありません。彼らは低いAUMファンドを避け、可能な限り高いAUMのファンドに固執する必要があります。実際、より高いAUM(少なくとも100クローレ以上)を最初に選択するフィルターにする必要があります。

このレポートでは、SensexとNiftyのインデックスファンドのみを検討しました。 Nifty Next 50、Nifty 50 Equal Weight、およびNifty 100 Equal Weightを追跡する他のインデックスファンドも、それらの多くが大きなAUMを持たないため、このようなエラーが発生しやすいはずです。したがって、投資家はパフォーマンスに注意する必要があります。