常連の読者は、ミューチュアルファンドが絶対リターン*の点でNIfty Next 50(NN50)インデックスを上回るのがいかに難しいかを繰り返し指摘していること、そしてアクティブなミューチュアルファンドがそれをベンチマークとして使用していないことを知っているかもしれません。この投稿では、リスクの観点からNSEインデックスを分類し、Nifty Next 50の独自の位置を指摘します。2つの質問に答えてみましょう。(1)NN50と同様のリスクリターンプロファイルを持つインデックスはどれですか。 (2)NN50よりも低いリスクでより良いリターンを提供しているインデックスはありますか?この投稿は、FBグループのAsan Ideas forWealthでこの質問をしたSubratDashに触発されています。

*そしてNN50と比較してリスクを下げるのはどれほど簡単か。いつものように、多くの人が「リスクの高い食欲」を持っていると言われているため、この事実を無視しているようです。まあ、彼らが制酸剤を蓄えていることを願っています。 注: ミューチュアルファンド分類サーキュラーのSEBIは、大型株の定義として次のように述べています。時価総額で1番目から100番目の会社。これを真剣に受け止めれば、以下に示すように、NN50は大型株と呼ばれますが、そうではありません!

NIfty Next 50とは何ですか?

これらはNN50に関する以前の投稿です:

これは私のポートフォリオ対Sensex、Nifty Next 50:あなたのポートフォリオをチェックしたいですか?

Nifty Next 50:ミューチュアルファンドが触れないベンチマークインデックス?!

ニフティネクスト50をインデックスファンドとして評価する

リターンではなく、ボラティリティに基づいて分類します。 「どの楽器が25%のリターンを提供するのか」と尋ねたとします。答えは次のとおりです。金が25%を提供できる場合、株式が提供される場合、不動産が提供される場合、国債が提供される場合、通貨が提供される場合もあります…答えは正確ですが、質問が不正確であるため役に立ちません。より良い質問は、「X.YまたはZ機器から25%を取得する頻度と、どのようなリスクがあるか」です。

重要なのは、ここで指摘されているように、金融商品を差別化することです:暗号通貨への投資と暗号通貨での取引(この投稿は暗号だけではありません)とここ:投資信託投資を成功させるための鍵とここ:投資信託を選択する時期?そしてここで:金は株式よりもリスクが高いです!

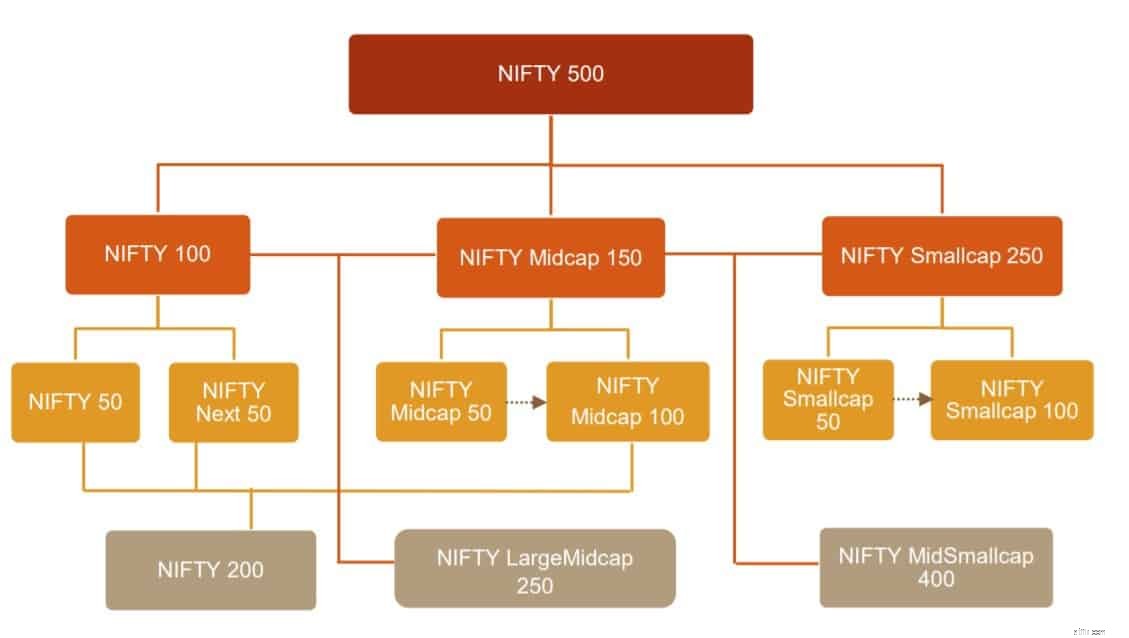

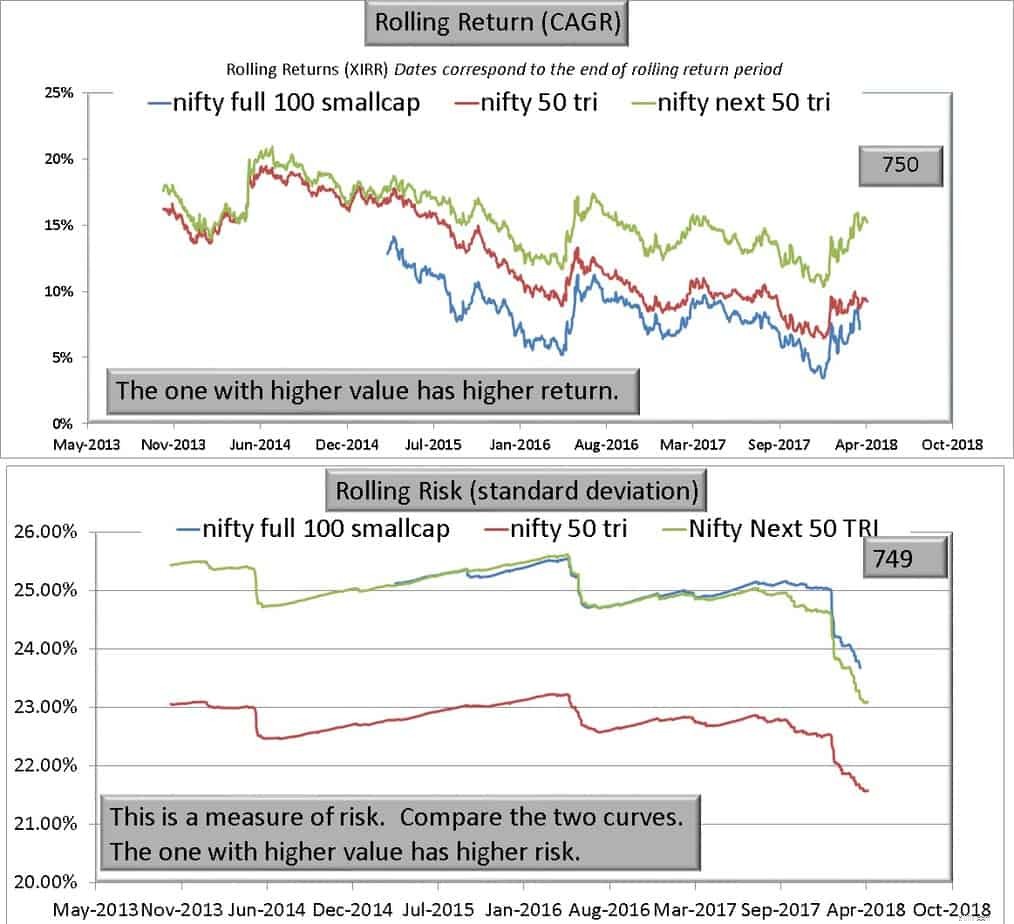

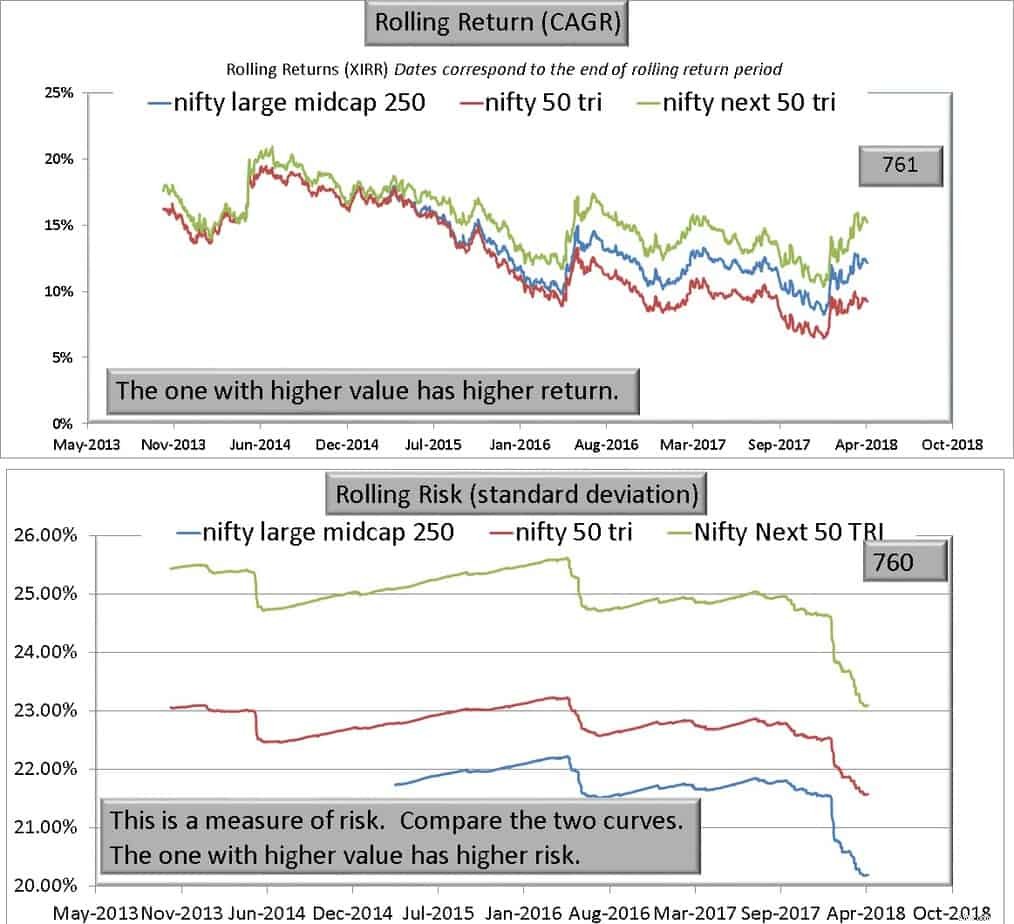

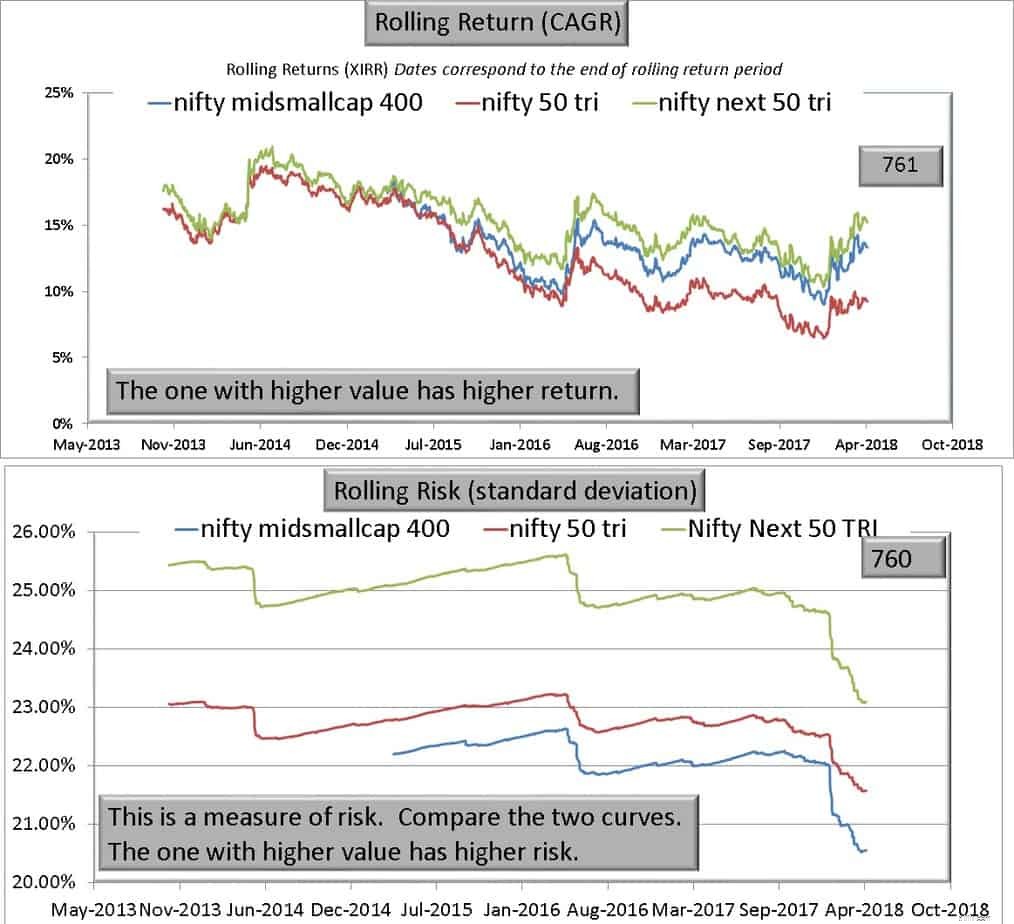

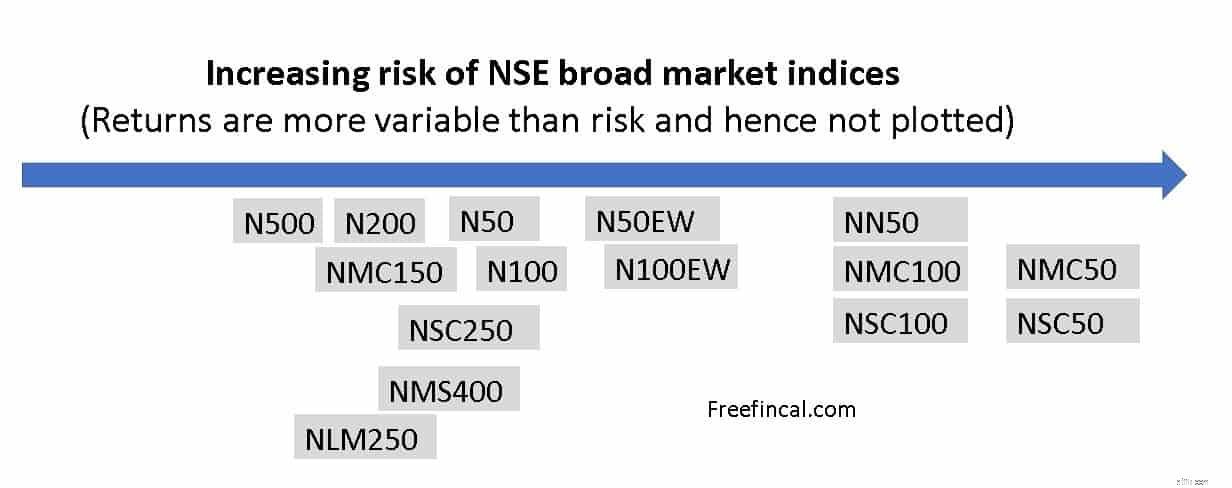

完全時価総額に基づく上位500社から始めて、NSEは以下の指標を導き出しました。出典:幅広い市場の方法論。以下でこれらの指標を検討します  ローリングリターン(高いほど良い)とローリング標準偏差(ボラティリティの尺度)の両方を検討します。 10年間で、Nifty 50(N50)とNifty Next50をデュアルベンチマークとして使用します。上記のように、私たちの目標は2つの質問に答えることです。1)NN50と同様のリスクリターンプロファイルを持つインデックスはどれですか。 (2)NN50よりも低いリスクでより良いリターンを提供しているインデックスはありますか?

ローリングリターン(高いほど良い)とローリング標準偏差(ボラティリティの尺度)の両方を検討します。 10年間で、Nifty 50(N50)とNifty Next50をデュアルベンチマークとして使用します。上記のように、私たちの目標は2つの質問に答えることです。1)NN50と同様のリスクリターンプロファイルを持つインデックスはどれですか。 (2)NN50よりも低いリスクでより良いリターンを提供しているインデックスはありますか?

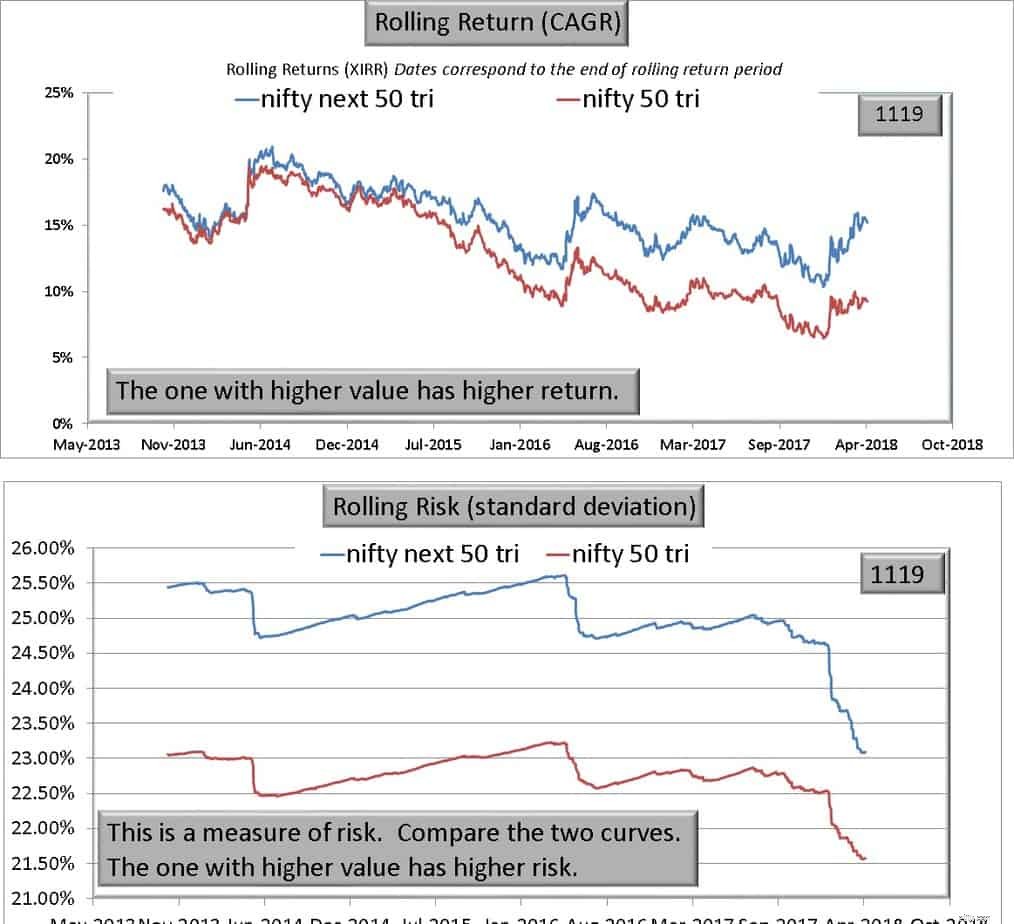

上部のパネルには、1119(10年のリターン)データポイントを持つ10年のローリングリターンがあります。下のパネルには、1119のデータポイントで10Yのローリングリスクがあります。これは、以下に表示されるすべてのグラフで従うパターンになります。

NN50は、検討した5年間のウィンドウでN50よりも一般的に優れていますが(横軸を参照)、揮発性が約10%高いことに注意してください(これは重要です)。ここで、これら2つを基準点として他の幅広い市場指数を検討します。

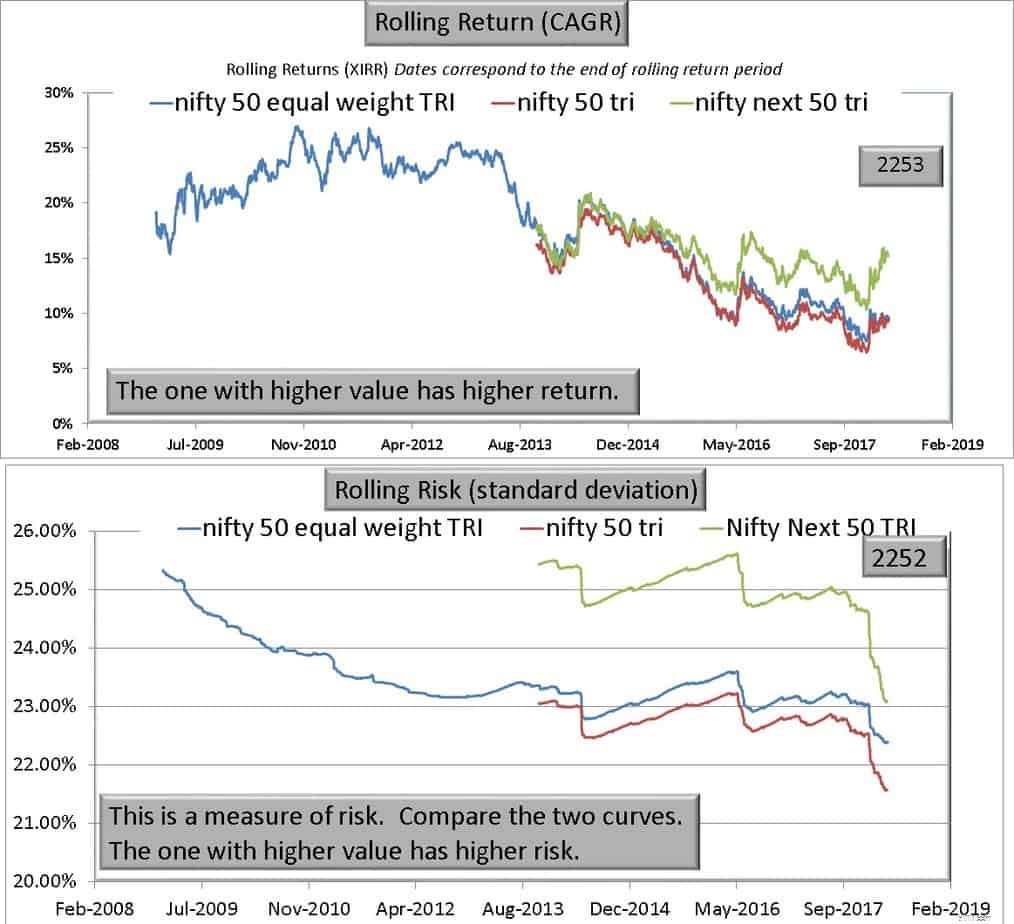

等しいウェイトインデックスは、50銘柄すべてに均等に割り当てられます。参照:Nifty 50 Equal Weight Index vs Nifty 50:Equal Weightは、より多くの収益をもたらしますか?

N50EWは、株価の違いによりN50よりもリスクが少し高くなりますが、リターンが常に高くなるとは限らないことに注意してください。

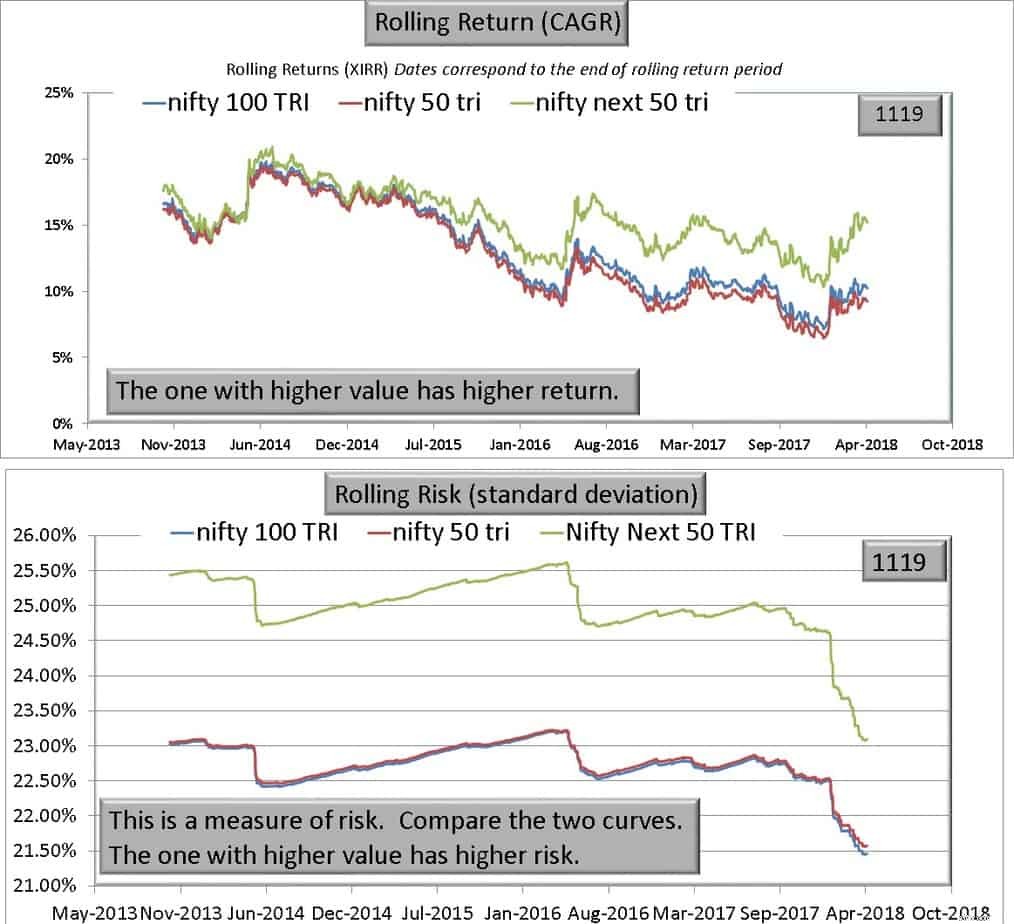

N50とNN50を追加すると、NN50の部分的なメリットが得られますか?

答えはいいえだ!時価総額が高い株ほどウェイトが高くなるからです。 N100はN50と同様のリスクプロファイルを持ち、少し多くのリターンを提供しますが、多すぎず、常にではありません。

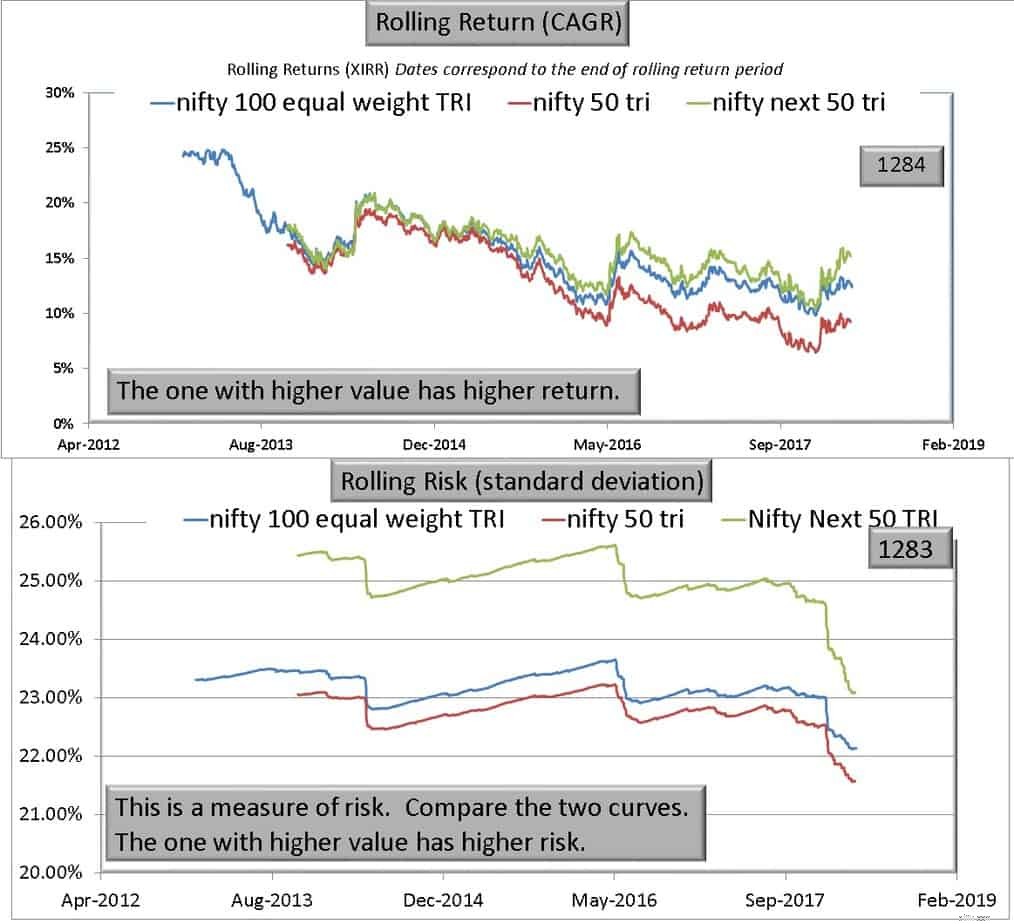

では、上位100銘柄の同じウェイトを選択した場合はどうなりますか?

それは悪くありません! N100EWは、N50に近い報酬を提供しますが、リスクは大幅に低くなります。これは、NN50の過度のボラティリティに対処できない人にとっては良い選択肢です。

それは悪くありません! N100EWは、N50に近い報酬を提供しますが、リスクは大幅に低くなります。これは、NN50の過度のボラティリティに対処できない人にとっては良い選択肢です。

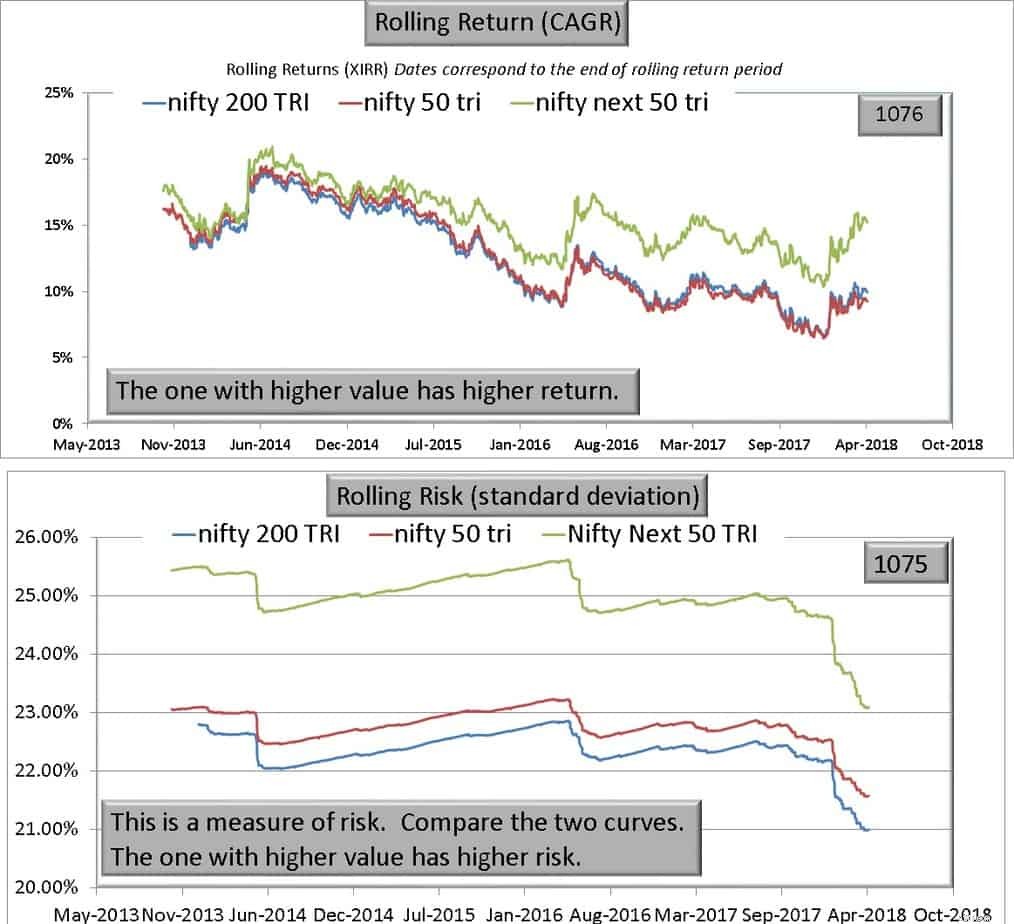

100株を追加してN200にするとどうなりますか?

分散によってリスクが軽減されたものの、リターンは維持されなかったことに注目してください。これで行けば、N200はN50よりも優れています。

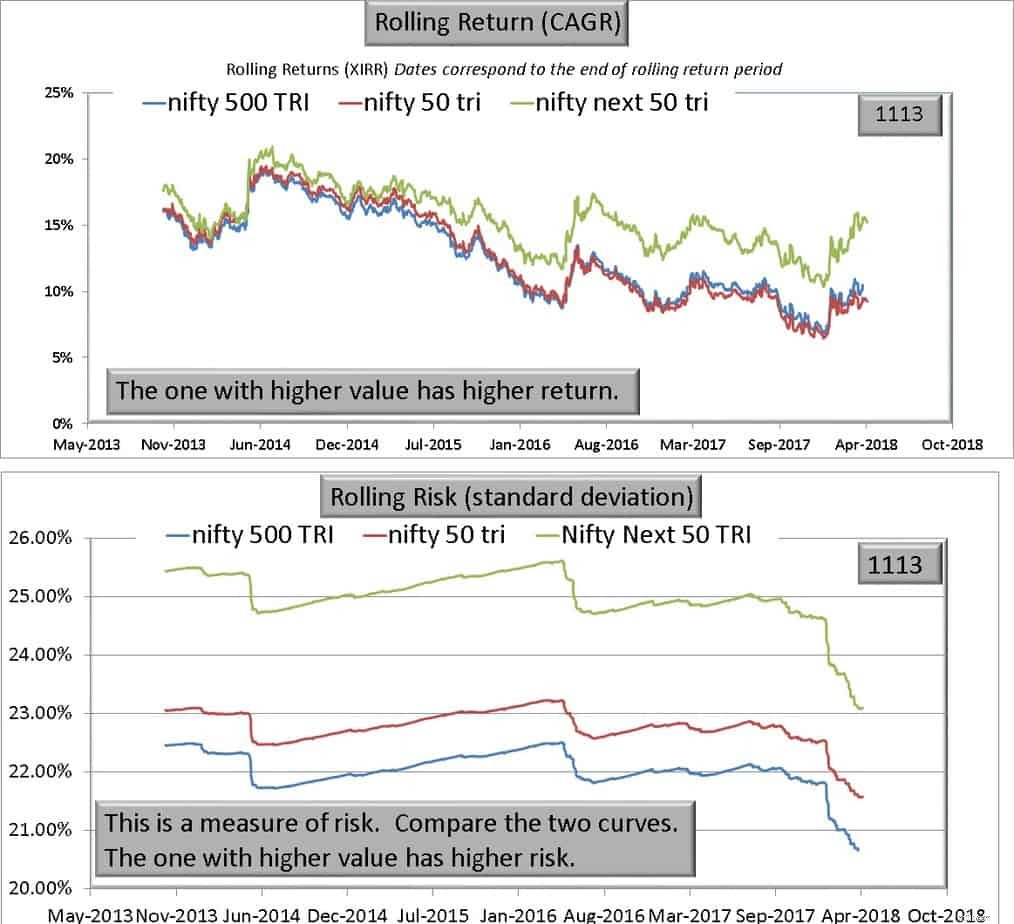

500株にしましょう!

ここでも、N50およびN100よりもリスクが低く、N50近くに戻ります。

これもかなり良い選択です! N50よりもリスクが低い(株数の増加による分散)

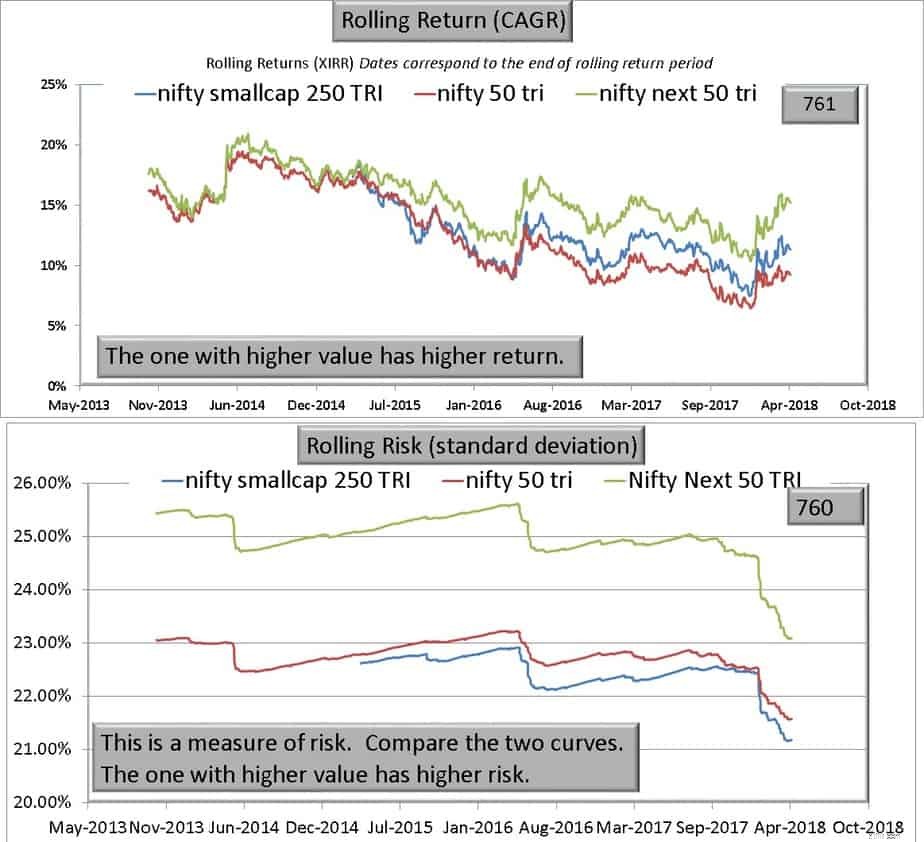

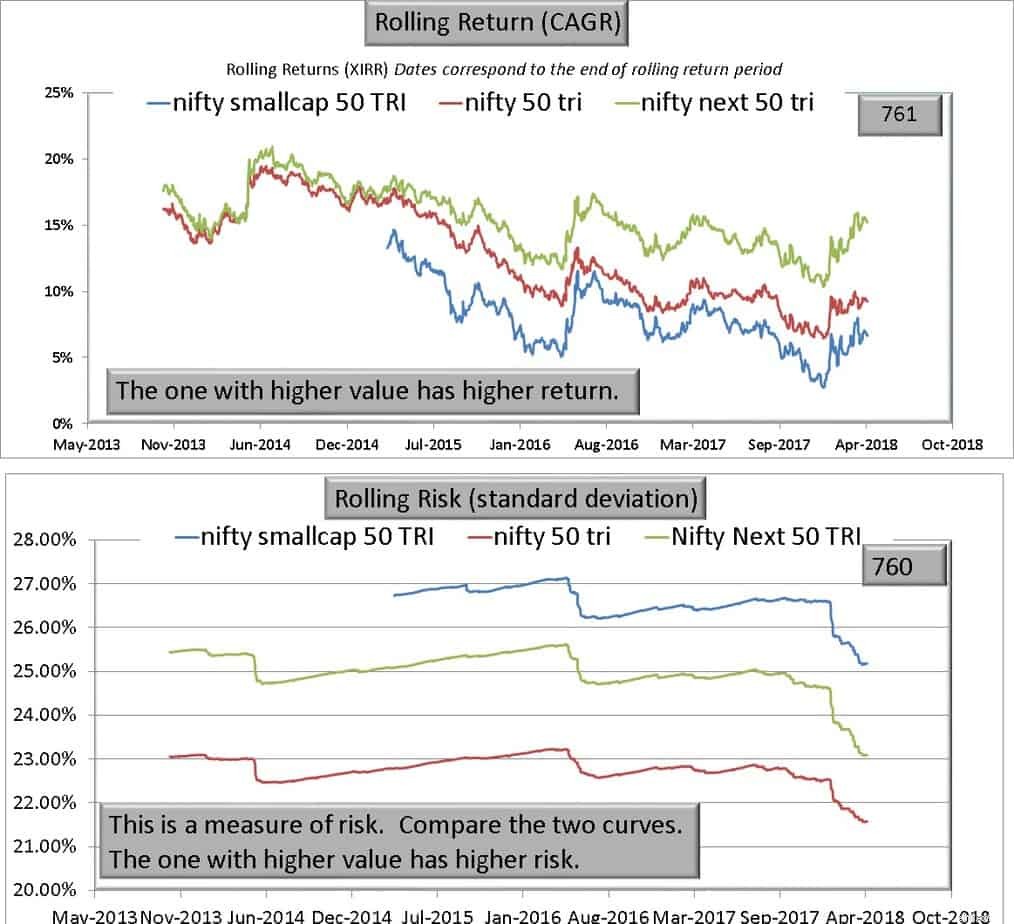

NIFTY Smallcap 250は、NIFTY 500の残りの250社(251〜500位の企業)を表します

これにはNN50と同じくらいのリスクがありますが、10年のリターンが低いことをおもしろいです!!

この時点に到達した場合(この投稿を開いたほとんどの人は、結論にスキップする以外は、そうしません)、ありがとうございます!

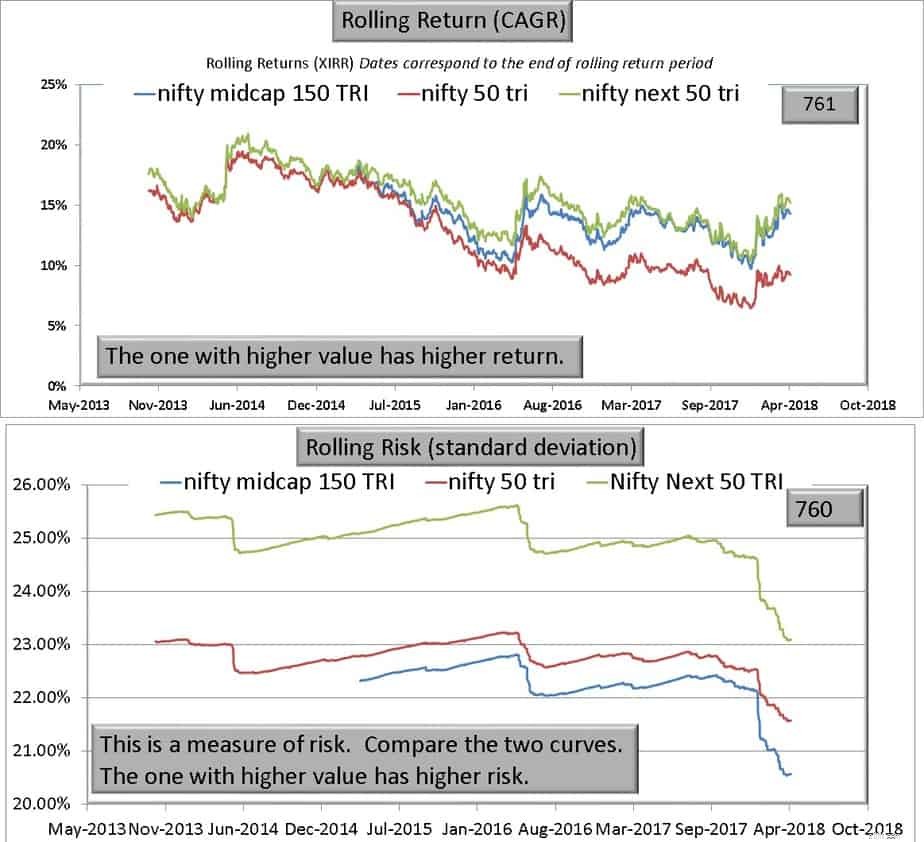

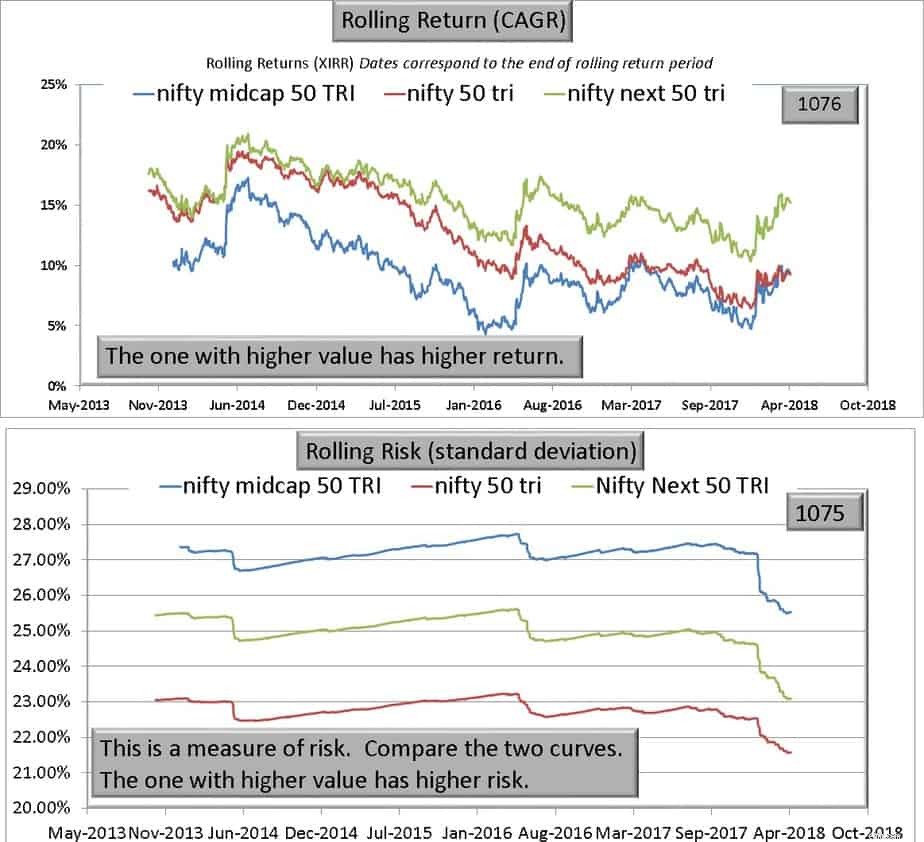

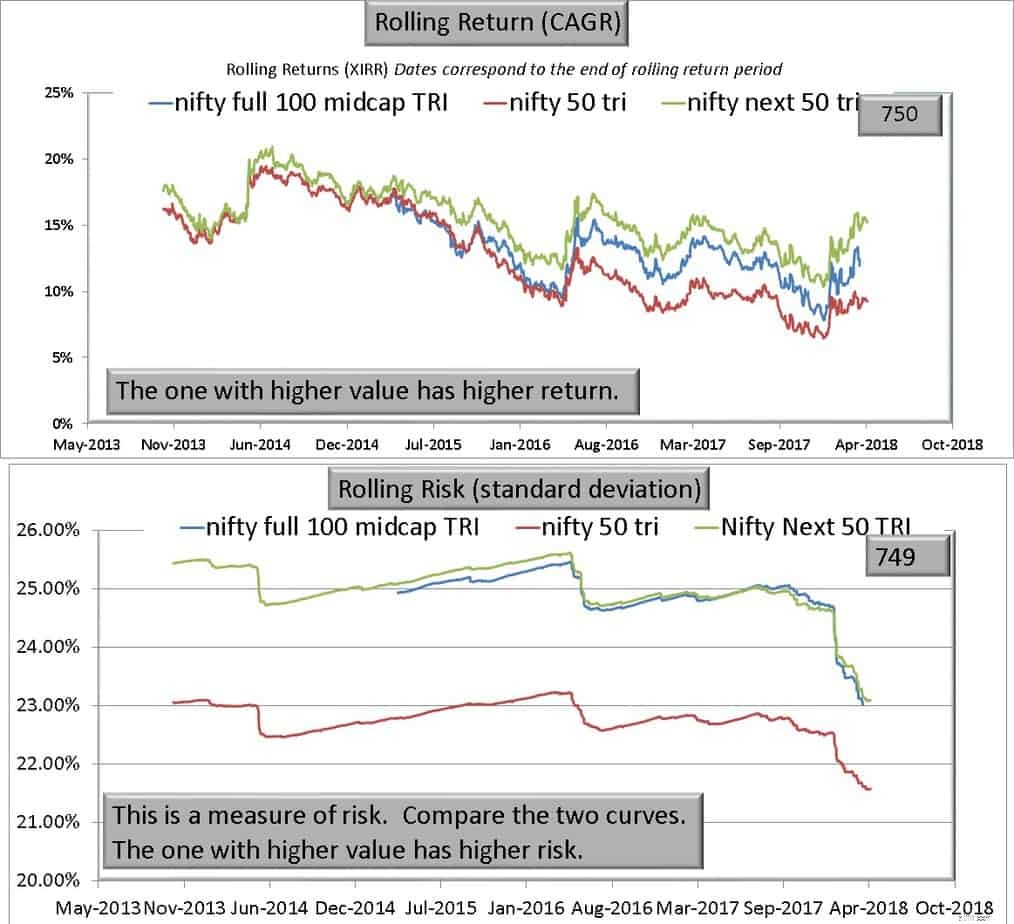

1:Nifty 100 EqualWeightとNiftyMIdcap 150は、Nifty Next50と比較すると印象的です

2:Nifty Next 50には、中型および小型の指数に匹敵するリスクがあります。だから注意してください!

パート2にご期待ください! この投稿では、リターンがNN50より少し低いが、リスクがはるかに低い2つのインデックスを特定しました。 NN50よりもリターンが高く、N50よりもリスクが低いインデックスはありますか?続く。