投資は、人々が始めるべきだと知っている人生の1つですが、実際に投資することは決してありません。初心者向けの投資ガイドでは、言い訳を排除し、今日から投資を開始する方法を学ぶお手伝いをします。

以下を含む、今日投資を開始する多くの理由があります:

だからこそ、初心者のために投資を始める方法をお見せしたいと思います。最良の部分は、あなたもそれほど多くのお金を必要としないということです。実際、今日からわずか50ドルで投資を開始できます。

飛び込んでその方法を見つけましょう。

借金を捨て、お金を節約し、本当の富を築く準備はできていますか?私の無料のパーソナルファイナンスの究極のガイドをダウンロードしてください。投資するために取るべき5つのステップがあります。

各ステップは前のステップに基づいているため、最初のステップを終了したら、2番目のステップに進みます。 5番目のステップに到達できなくても、心配する必要はありません。ほとんどの人は最初の一歩に到達することさえないので、あなたはまだ素晴らしい気分を味わうことができます。

仕組みは次のとおりです。

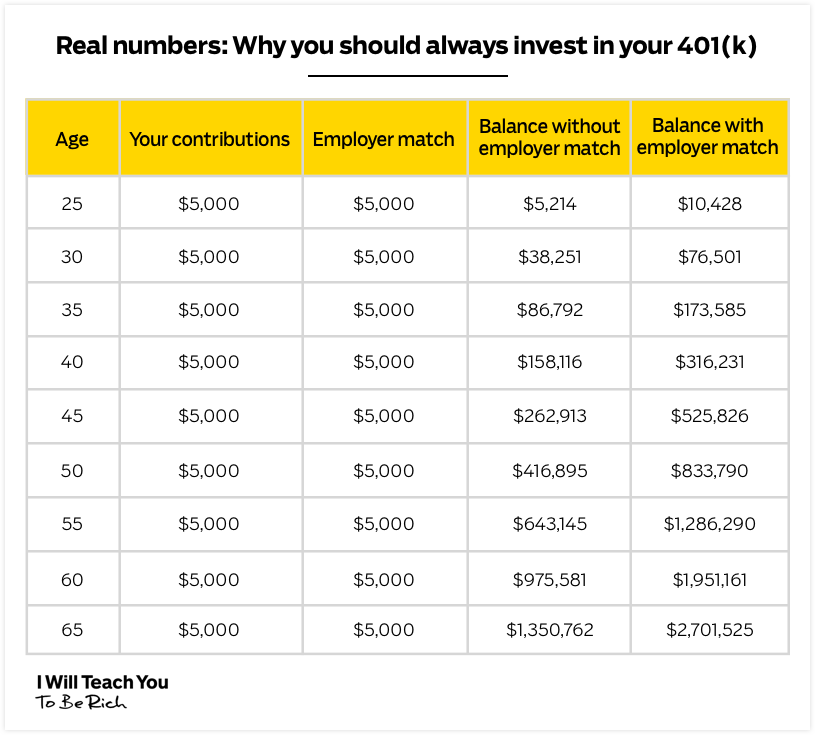

毎月、会社の401kマッチを最大限に活用するために、必要なだけ貢献する必要があります。つまり、会社が5%のマッチを提供している場合、毎月の収入の少なくとも5%を401kに寄付する必要があります。

401kは、自由に使える最も強力な投資手段の1つです。

仕組みは次のとおりです。給与を受け取るたびに、一定の割合の給与が支払われ、401k 税引前に支払われます。 つまり、退職時に寄付を取り下げた後にのみ税金を支払うことになります。

多くの場合、あなたの雇用主はあなたの貢献を一定の割合まで一致させます。

たとえば、年間150,000ドルを稼ぐと想像してください。あなたの会社は、401kプランとの3%のマッチングを提供しています。給与の3%(約5,000ドル)を401kに投資した場合、会社はあなたの金額と一致し、実質的に投資額が2倍になります。

これを示すグラフは次のとおりです。

<中央>

これは、私の友達、無料のお金です(別名、最高の種類のお金です)。

すべての企業がマッチングプランを提供しているわけではありませんが、そうでないプランを見つけることはめったにありません。あなたの会社が試合を提供する場合、少なくともそれを最大限に活用するのに十分な投資をする必要があります。

401kにお金を入れるときに、投資を選択するオプションがあります。ただし、ほとんどの企業は、専門の投資会社にお金を預けるオプションも提供しています。さまざまな投資オプションから選択でき、401kに関する質問に答えるのに役立ちます。

401ksのもう1つの優れた点は、セットアップがいかに簡単かということです。会社の人事部門が提供するときにオプトインする必要があります。彼らはあなたが彼らにあなたの給料から投資して欲しいだけだけ引き出します。

借金を捨て、お金を節約し、本当の富を築く準備はできていますか?私の無料のパーソナルファイナンスの究極のガイドをダウンロードしてください。59歳半になると401kからお金を引き出すことができます。これは、連邦政府が認めた定年の始まりです。

もちろん、あなたはもっと早くお金を引き出すことができます—しかし、アンクルサムはあなたが引き出した金額に対してあなたが支払わなければならない税金と一緒にあなたの資金に10%の連邦ペナルティであなたを襲うでしょう。

そのため、引退するまで401kでお金を維持することが非常に重要です。

あなたが会社を辞めることにした場合、あなたのお金はあなたと一緒に来ます! 401ksの詳細については、アカウントがお金を増やすための最良の方法である方法に関する私の記事を確認してください。 。

少なくとも401kの雇用主の試合に貢献することを約束したら、借金がないことを確認する必要があります。そうでなければ、素晴らしいです!もしそうなら、それは大丈夫です。あなたは借金を早く解消する私のシステムをチェックすることができます あなたを助けるために。

401kへの貢献を開始し、債務を解消したら、RothIRAへの投資を開始できます。 401kとは異なり、この投資口座では税引き後のお金を投資することができ、収益に対して税金を徴収することはありません。 2021年の時点で、50歳未満の場合はRoth IRAに年間最大6,000ドル、50歳以上の場合は年間7,000ドルを寄付できます。

はしごのさらに下には、ロスIRAがあります。これは、初心者に最適な長期投資のもう1つの手段です。

401kとは異なり、RothIRAは税引き後を活用します あなたにさらに良い取引を与えるためのお金。これは、すでに課税されている収入を株式や債券などの投資に投入し、それを引き出すときにお金を払わないことを意味します。

退職のために貯蓄するとき、あなたの最大の利点は時間です。あなたは市場のでこぼこを乗り切る時間があります。そして何年にもわたって、これらの非課税の利益は驚くべきです 取引。

あなたの雇用主はあなたにロスIRAを提供しません。入手するには、ブローカーを経由する必要があります。ブローカーにはたくさんあります。

最低投資手数料やストックオプションなど、決定を決定する要素はたくさんあります。

私たちが提案するいくつかのブローカーはチャールズシュワブです 、ヴァンガード (これは私が使用しているものです)、および E * TRADE 。

注:ほとんどのブローカーは、RothIRAを開くために最低額を必要とします。ただし、定期的な自動投資プランを設定した場合は、最低額を免除される可能性があります。

2021年の時点で、RothIRAの年間最大投資額は6,000ドルです。この金額は頻繁に変更されるため、 IRSの寄付限度額ページを確認してください。 更新を続けるために。

アカウントを設定したら、実際にお金を投資する必要があります。

繰り返しになりますが、アカウントを設定してお金を入れたら、まだお金を投資する必要があります 。

株式、債券、ETFなどを購入しない場合、あなたのお金は栄光の普通預金口座に留まり、実質的な利息は発生しません。

あなたが何に投資すべきかについての私の提案は? S&P 500を追跡するインデックスファンド。S&P500は平均10%のリターン わずかな手数料で管理されます。

詳細については、紹介記事をご覧ください。 あなたのオプションのより良い理解を得るために株式と債券に。 RothIRAの選び方を正確に紹介する動画を作成しました 。

401kと同様に、これを長期投資手段として扱うことが期待されています。 59歳半になる前に収益を引き出すとペナルティが科せられます。

ただし、いつでも元本または実際にポケットから投資した金額をペナルティなしで引き出すことができます(ほとんどの人はこれを知りません)。

家の頭金、あなた/パートナー/子供/孫のための教育への資金提供、およびその他の緊急の理由の例外もあります。

しかし、それでも、特に早い段階で行う場合は、素晴らしい投資を行うことができます。結局のところ、投資が早ければ早いほど、より多くのお金が発生します。

借金を捨て、お金を節約し、本当の富を築く準備はできていますか?私の無料のパーソナルファイナンスの究極のガイドをダウンロードしてください。お金が残っている場合は、401kに戻って、可能な限り貢献してください(これは雇用主の試合を超えています)。 50歳未満の場合は401kに年間最大19,500ドル、50歳以上の場合は26,000ドルを寄付できます。非退職型投資口座を開設する前に401kを最大限に活用することをお勧めします。これは、401kへの投資に支払う税金が少なくなるためです。

お金が残っている場合は、通常の非退職口座を開設し、可能な限りそこに入れてください。また、あなたが持っている住宅ローンの借金に追加料金を支払い、自分自身に投資することを検討してください。それがサイドハッスルを開始する場合でも、追加の学位を取得する場合でも、多くの場合、自分のキャリアよりも優れた投資はありません。

パーソナルファイナンスのはしごは、投資に関して何を優先するかを検討するときに非常に便利です。詳細については、3分未満のビデオで説明しています。

401ksとRothIRAは、必要なベースライン投資手段です。

これらの投資手段を超えて独自のポートフォリオ(投資資産のコレクション)を構築することに足を踏み入れたい場合は、資産配分という1つの重要な概念を紹介したいと思います。

これが私のポートフォリオです:

<中央>

必然的に、私が投資の基本について誰かに教えるときはいつでも、誰かが次のような無数の質問を投げかけるでしょう:

その上で少しブレーキをかけます。

あらゆる種類の株式や債券などに投資する前に、それが資産配分ほど重要ではないことを理解する必要があります。 (つまり、パイがどのように見えるか)

あなたが投資するとき、あなたは異なる資産クラスにあなたのお金を割り当てることによってそうすることができます。さまざまな種類の資産クラスがありますが、最も一般的な3つのクラスは次のとおりです。

初心者のための投資に関しては、よくある間違いは1つのカテゴリーだけに投資することです。これは長期的には危険です。ここで、資産配分の最も重要な概念が役立ちます。

このように覚えておいてください:多様化は深く行くためのDです カテゴリに分類します(たとえば、株式には大型株、中型株、小型株、国際株があります)。

アセットアロケーションは、 を横断するためのAです。 すべてのカテゴリ(株式、債券、現金など)。

各資産クラスに割り当てる金額は、完全にあなたとあなたのリスク許容度に依存します。たとえば、若くて引退するまでに何年もかかる場合は、株式などにもっと投資したいと思うかもしれません。ただし、年配で定年に近い場合は、可能な限り賭けをヘッジし、債券などの安全な投資を行いたいと考えています。

すべての投資を1つのバスケットにまとめたくはありません。さまざまな種類の株式やファンドを購入してバランスの取れたポートフォリオを構築し、さらに多様化することで、資産配分を抑制します。 それらの資産クラスのそれぞれで。

1991年の調査 長期ポートフォリオパフォーマンスの結果の91.5%がどのように 投資が割り当てられました。これは、資産配分がポートフォリオのパフォーマンスにとって重要であることを意味します。

ポートフォリオミックスのより確かな例が必要な場合は、アセットアロケーションと分散に関する私の記事をチェックしてください。 。

借金を捨て、お金を節約し、本当の富を築く準備はできていますか?私の無料のパーソナルファイナンスの究極のガイドをダウンロードしてください。雑草に乗り込みたい場合は、さまざまな資産クラスから選択でき、個々の投資にはさらに多様性があります。

これらの投資オプションのいくつかについて詳しく知りたい場合は、以下の私のリソースを確認してください:

より多くのお金を管理し、稼ぐのに役立つさらに実用的な戦術が必要な場合は、幸運です。まさにそれを始める方法を詳しく説明した無料のガイドを書きました。

以下に情報を入力してガイドのPDFコピーを受け取ることにより、これを読んですでにその恩恵を受けている何十万人もの人々に加わってください。

終わったら、それを読み、レッスンを適用して、成功したことをメールで送ってください。私はすべてのメールを読みます。