市場への投資は、時間をかけてお金を増やし、退職などの経済的目標を節約するための最良の方法であることをご存知でしょう。ただし、独自の投資戦略を策定する方法、投資する資産、またはポートフォリオを管理する方法がわかりません。

そこで投資顧問が登場します。投資顧問は、投資の管理を支援し、自分で株式市場との取引をやめることができます。このガイドでは、投資顧問について知っておく必要のあるすべてのことを説明し、顧問があなたに適しているかどうかを判断するのに役立ちます。

投資顧問はあなたと協力してあなたのお金と投資を管理します。彼らはあなたの経済的目標についてアドバイスし、あなたのお金を直接投資し、あなたのポートフォリオの日常業務を管理するのを助けることができます。

ほとんどの投資顧問は、最初からクライアントとの長期的な関係を築くために働いています。通常、彼らは直接または電話で会議を開き、家の購入から子供の大学の授業料の節約、退職まで、あなたの目標について話し合います。彼らはまた、あなたのリスクに対する許容度についての考えを得るでしょう。これらすべてが、どの投資戦略があなたに最適であり、どの資産のバランスがあなたのポートフォリオに最も適しているかを判断するのに役立ちます。

そこから、あなたの投資顧問はあなたが話し合った戦略を実行するためにあなたに代わって投資をすることができます。アドバイザーはあなたのポートフォリオ、ポジションの売買、そして必要に応じて何年にもわたってリバランスを監視します。ほとんどのアドバイザーはまた、ポートフォリオが税負担を最小限に抑え、投資収益率を最大化するように努めます。そのすべてを通して、投資顧問はあなたにあなたのポートフォリオのパフォーマンスについて知らせ続け、途中であなたの財務目標の変化に適応します。

投資顧問はいくつかの異なる方法で支払うことができます。特定のアドバイザーがサービスを採用する前に、そのサービスに対してどのように課金するかを理解することが重要です。

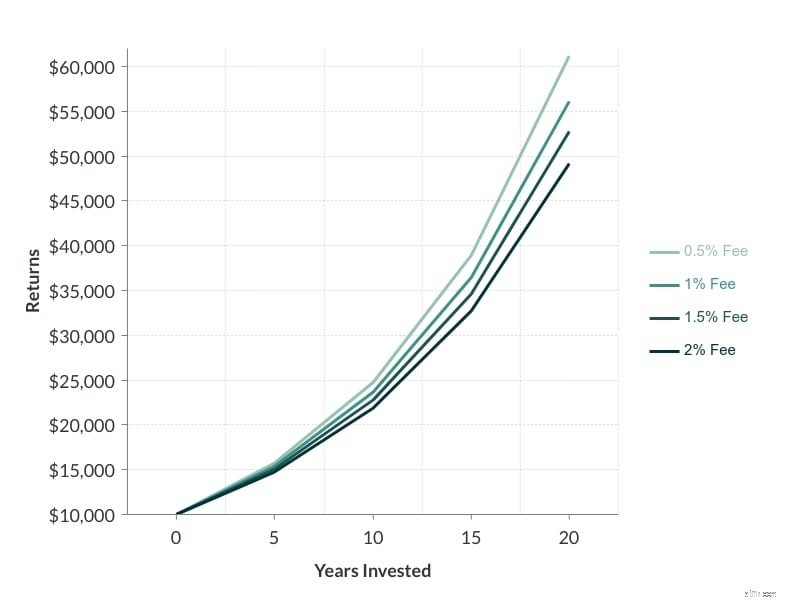

アドバイザーが支払いを受ける最も一般的な方法は、資産のコミッションを介することです。アドバイザーは通常、ポートフォリオで管理している合計金額の0.2%から2%に相当する年会費を受け取ります。この年間管理費のわずかな割合の違いは、何十年にもわたるサービスで非常に重要になる可能性があることに注意してください。

一部のアドバイザーは、手数料の代わりに時間単位または定額料金を請求します。時間料金の場合、アドバイザーがポートフォリオの管理に費やす時間と、それが料金にどのように反映されるかを見積もることが重要です。また、投資商品の取引手数料や手数料などが請求されるのか、それとも資産運用の費用に含まれるのかを必ず確認してください。

最後に、一部の投資顧問は、保険などの特定の金融商品を販売するときに第三者の手数料を獲得します。これらのコミッションを直接支払うことはありませんが、アドバイザーがあなたに代わって投資している金融商品に価格が設定される場合があります。

あなたが投資顧問を見つけることができる多くの異なる場所があります。あなたの銀行または証券会社は、すでに持っている場合、投資アドバイスサービスを提供する可能性があります。これらのタイプの機関では、アドバイスの複数の層が存在する場合もあります。

また、独立した顧問会社や個人を見つけることができます。投資アドバイスに完全に焦点を合わせ、さまざまな価格設定オプションを提供する大企業は数多くあります。オンラインで見つけた個人または中小企業を利用する場合は、コミットする前にそれらを徹底的に精査してください。投資顧問会社は過去の実績の目論見書を提供できる必要があり、FINRAのBrokerCheckデータベースを使用して、ブローカーに訴訟または規制違反の履歴があるかどうかを確認できます。

投資顧問会社を使用してポートフォリオを管理することには、いくつかの利点があります。

多くの人が投資顧問会社を利用する最大の理由は、それが彼らが投資に実践的なアプローチを取ることを可能にするということです。自分で株式市場をマスターしようとするのではなく、市場に関する専門家の知識と投資経験に頼ることができます。手数料を支払っても、お金が適切に管理されていることを知って安心し、投資の管理に費やす時間を節約できます。

投資顧問のもう1つの利点は、専門家だけが利用できる投資信託などの独占的な投資商品にアクセスできることが多いことです。アドバイザーはまた、ほとんどの非専門家が他の方法では回避するであろう複雑な資産に投資することの税の影響をナビゲートするのを助けることができます。

最後に、投資顧問が提供する最も重要なことの1つは、財務目標に合わせた投資戦略です。個人、特に金融や市場に精通していない個人が、引退などの長期的な目標から特定のポートフォリオのバランスに逆戻りすることは容易ではありません。投資顧問は、あなたにとって最も重要なものを特定し、その情報を使用して、ポートフォリオがどのように見えるか、そしてそれが時間とともにどのように変化するかを決定するのに役立ちます。

もちろん、投資顧問には、理解することが重要ないくつかの欠点もあります。

投資顧問会社を使用することの最大の欠点は、それが無料ではないということです。アドバイザリー料金は、それがどのように構成されていても、投資で得られる利益に食い込みます。それは再投資されていないお金なので、潜在的な複利を失います。

さらに、ほとんどの投資顧問は、ポートフォリオがお金を稼いでいるか、お金を失っているかに関係なく、手数料を徴収します。市場がその年に10%低下し、ポートフォリオの価値が対応する金額を下回った場合でも、アドバイザーは時間給または手数料を徴収します。

投資顧問を使用することのもう1つの大きな欠点は、実際に市場に勝つ顧問がほとんどいないことです。一部の人はあなたのお金を積極的に取引しますが、主要な市場指数を一貫して打ち負かすことはできません。他の人は、あなたのお金を少数の投資信託またはETFに投資し、それをそのままにしておくだけです。

ミューチュアルファンドやETFを自分で購入することで、後者の戦略に簡単に合わせることができ、手数料は大幅に低くなります。ただし、ETFに自分で投資すると、投資顧問が提供するポートフォリオ管理およびアドバイスサービスがすべて失われることに注意してください。

投資顧問を適切に選択した場合、彼らが実施する投資戦略は、リスクを最小限に抑え、収益を最大化しながら、目標に完全に一致する必要があります。ただし、投資顧問がクライアントに対して定型的なアプローチを取り、最適とは言えない投資戦略をクライアントに任せることも珍しくありません。

これは2つの方法で現れます。まず、ポートフォリオにマイナスのリターンが実際に見られます。市場の落ち込みは起こりますが、ポートフォリオは一般的に時間の経過とともに増加するはずです。特に、より広範な市場が上昇している場合はそうです。第二に、標準以下の戦略には機会費用がかかります。あなたが利益を失っているなら、それは時間の経過とともに複利にならないお金です。何十年にもわたる財務管理の過程で、失われた複利はすぐに増える可能性があります。

投資を管理するために投資顧問に依存するかどうかを選択することは、主要な財務上の決定です。状況はそれぞれ異なりますが、考慮すべきことがいくつかあります。

まず、あなたはどのくらい経済的に精通していますか?あなたがあなたのお金を投資する方法をよく理解していて、あなた自身で投資戦略を開発することに抵抗がないなら、そうすることによってお金を節約することができます。一方、目標ポートフォリオのバランスを作成したり、リスク許容度を評価したりする場所がわからない場合は、投資顧問会社を利用することで十分なサービスを受けることができます。

投資したい金額も重要です。あなたが投資するのに数千ドルしかない場合、アドバイザーはそれだけの価値がないかもしれません–そしてあなたはあなたをクライアントとして引き受けてくれるアドバイザーを見つけることができないかもしれません。しかし、あなたが現金として、または低収益の投資で座っている重要な巣の卵を持っている場合、投資顧問はあなたがあなたのお金からより多くを得るのを助けることができるかもしれません。

あなたの投資目標も重要です。うまくいけば、あなたはあなたの経済的目標についていくつかの考えを与えました。そうでない場合は、投資顧問を雇う前にそこから始める必要があります。多くのアドバイザーは、引退などの一般的な目標に最も適していますが、あなたの目標が富を譲渡したり、晩年に事業を購入したりすることである場合は、それほど役に立たない可能性があります。

最後に、あなたが強く信頼するアドバイザーを持つことは、投資アドバイザーを使用することを決定する際の主要な要因になる可能性があります。気に入ったアドバイザーが見つからない場合は、自分自身にもっと頼ることができる代替オプションを検討することをお勧めします。

投資顧問があなたに適しているかどうかわからない場合は、お金を管理するために頼ることができるいくつかの選択肢があります。

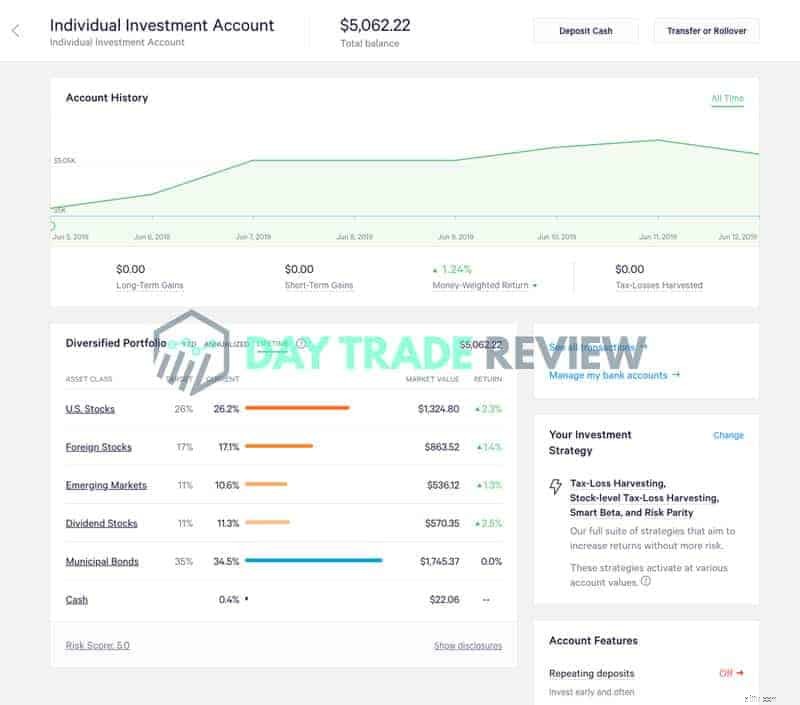

ロボアドバイザーは、人間の投資顧問を模倣するように設計された投資サービスです。通常、これらは、リスク許容度と財務目標に基づいて、特定のETFセットに自動的に投資するアルゴリズムです。一部のサービスは他のサービスよりもパーソナライズされているか、投資できるものに柔軟性があります。ほとんどのロボアドバイザーに共通しているのは、人間の投資アドバイザーよりも大幅に安価であるということです。ロボアドバイザーの使用を検討している場合は、ウェルスフロントとベターメントのレビューを読むことができます。

潜在的に高いリターンと引き換えに、より多くのリスクを受け入れる可能性がある場合は、自分で個々の株式に投資することもできます。これは、投資顧問を使用するよりもはるかに手間がかかりませんが、投資する株式を選択すると、一度に何年も保有することができます。自分で株を調べる方法がわからない場合は、無料と有料の両方のサービスがたくさんあり、どの企業が注目に値するかを判断するのに役立ちます。これらのサービスの多くは、並外れた利益を達成することができました。たとえば、MotleyFoolのStockAdvisor Programは、過去15年以上にわたって市場を4倍上回っています(レビュー全文はこちらをご覧ください)。

同社はまた、メンバーが億万長者の投資家の正確なポートフォリオをコピーできるようにする、エバーラスティングポートフォリオと呼ばれる完全な「ポートフォリオ構築」プログラムを提供しています。

多くの投資顧問はあなたのお金を投資信託の選択に入れ、その後はあまり触れません。モーニングスターで投資信託を調査し、投資する投資信託をいくつか選択することで、この戦略を簡単にコピーできます。さらに良いのは、年に1〜2回、1時間ごとに投資顧問を雇って、どの投資信託に投資すべきかについての提案を得ることです。あなたの目標。

あなたのポートフォリオを管理するために投資顧問に頼ることは多くの人々にとって健全な財政上の決定です。アドバイザーがいることで、長期的な財務目標に合った投資戦略を立てながら、投資に実践的なアプローチをとることができます。ただし、投資顧問は必ずしもすべての人に適しているわけではありません。投資顧問にコミットする前に、あなた自身の投資知識と代替のより安価なポートフォリオ管理について考えることが重要です。