小型株はどうなりましたか?中小企業の主張は以前は単純でした。彼らの株式は平均して大企業の株式よりもリスクが高いですが、投資家により多くの利益をもたらします。したがって、より多くのリスク、より多くの報酬。これは、投資(さらに言えば、生命)の確固たる原則です。一部の投資家にとってスモールキャップ株は変動しすぎる可能性がありますが、スモールキャップの少量の注入はポートフォリオに素晴らしい後押しを与える可能性があります。

時価総額が小さい(発行済み株式の価格と株式の積として定義される)株式の利点の1つは、小さいため、アナリストやほとんどの投資家の注意を逸らす可能性があることです。そのような株は見落とされがちな掘り出し物である可能性があります。もう1つの利点は、小さな上限で、元の投資から莫大な利益を得るチャンスがあることです。 2008年にNetflix(シンボル、NFLX)を購入した場合、それが1株あたり約4ドルの小型株取引であり、今日までそれを保持していたとしたら、初期投資を100倍以上増やすことになります。 。今日Netflixを購入した場合、1株あたり495ドルで取引されるメガキャップ株として、そのようなリターンは想像を絶するものです。その市場キャップは、現在の米国の国内総生産を上回ります。

(ちなみに、小型株の正式な定義はありません。一部の専門家は時価総額の上限を20億ドルとしていますが、人気のある小型株ベンチマークの最大の企業の時価総額は40億ドルから50億ドルです。)

大型株の優位性。 それらの利点にもかかわらず、過去5年間で、スモールキャップの年間平均リターンはラージキャップのリターンの約半分でした。大型株は2014年以降の過去6年間のうち5年間で小型株を上回り、2020年のこれまでのところ大虐殺となっています。 8月7日まで、S&P 500大型株指数にリンクされた人気の上場投資信託であるSPDRS&P 500(SPY)は5.0%を返しました。しかし、小型株ETFであるSPDR S&P 600(SLY)は9.8%下落しました。 (モーニングスターのデータによると、小型株のETFも3分の1のリスクがあります。)

当然のことながら、投資家はオフになっています。スパイダーと呼ばれるS&P 500 ETFには、2970億ドルの資産があります。スライダーと呼ばれるべきS&P 600ETFは10億ドルを保有しています。

しかし、私のように、まだ支持されていないセクターの中で価値を求めているのであれば、今のところスモールキャピタルに抵抗するのは難しいかもしれません。結局のところ、歴史は、小さなキャップが大きなキャップとの関係において循環的であることを示しています。一方のカテゴリがしばらくの間優勢になり、次にもう一方のカテゴリが引き継ぎます。

スモールキャップスは1979 – 82年と1999– 2001年にラージキャップスを上回りましたが、ラージキャップスは1983 – 90年、2006 – 08年、そしてもちろん過去6暦年にわたって支配しました。

なぜ最近スモールキャピタルがそんなに苦しんでいるのですか? 1つの理論は、投資家が「市場」に合わせたインデックスファンドを支持することによって相対価格を押し下げたというものです。これは通常、S&P 500を意味し、米国の上場企業すべての価値の約5分の4に相当します。もう1つの説明は、AppleやAmazon.comを含むメガキャップ株の小さなグループが、投資する酸素を大量に吸い上げたため、小さなキャップが息を切らしていたことです。 3番目の説明:今日のグローバル化した経済で競争するには、大きくなる必要があります。中小企業は単に不利な立場にあります。もちろん、大きくなる可能性はありますが、それが発生すると(Netflixの場合のように)、もはやスモールキャピタルではなくなります。

理由が何であれ、サイクルの現在の転換は、小型投資の正当性全体に疑問を投げかけています。 1979年の創設から2019年まで、おそらく最も人気のある小型株指数であるラッセル2000は、年平均11.4%を返しました。しかし、大型株のラッセル1000は12%を返しました。小型株指数の標準偏差(リスクの尺度)は、大型株指数の標準偏差より29%大きかった。 2020年のこれまでのところ、ラッセル1000と2000の間のパフォーマンスとリスクのギャップは拡大しています。

ストックピッカーを見つけます。 低収益、高リスク-それは成功の秘訣ではありません。バリューハンターとしても、カテゴリーとしてスモールキャップスに酸っぱいです。小型株のインデックスファンドには興味がありません。しかし、多くの個々の小型株は隠された宝石です。個人投資家が分析するのは簡単ではありませんが、解決策は、成功した株の選択の記録を持つ積極的に管理された小型ファンドを購入することです。

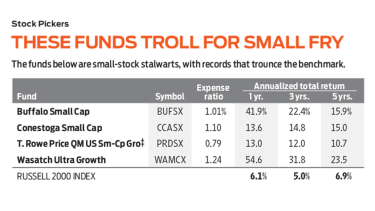

ここにも欠点があります。これらのファンドは手数料が高くなる傾向があり、それらの最高のもののいくつかはしばしば新しい投資家に閉鎖されています。現在、一般に公開されているファンドの中で、特に Wasatch Ultra Growth が好きです。 (シンボルWAMCX)、1.24%の高額な経費率。しかし、この場合、あなたはあなたが支払うものを手に入れます。このファンドの過去5年間の平均年間収益率は23.5%です。これは、SPDR S&P 600ETFおよびiSharesRussell 2000 ETFの6.9%、およびSPDR S&P 500 ETFの12.2%と比較されます。 (私が好きな株とファンドは太字で示しています。価格とリターンは8月7日現在です。)

このファンドは時価総額の中央値が18億ドルの80株を所有しており、離職率は比較的低くなっています。トップホールディングスの中には Silk Road Medical があります (SILK、$ 50)、これは頸動脈疾患を治療するための装置を作ります。 ペイロシティホールディング (PCTY、133ドル)、クラウドベースの給与ソフトウェアプロバイダー。およびフレッシュペット (FRPT、$ 102)、犬と猫のための生鮮食品を販売しています。フレッシュペットのシェアは過去2年間で3倍になりました。ファンドは最初に Trex を購入しました (TREX、139ドル)、2012年にデッキと手すり用の木材とプラスチック製品のメーカーであり、株価はその後20倍に上昇しました。

バッファロースモールキャップ (BUFSX)は、過去22年間Robert Maleによって共同管理されており、5年間の平均年間収益は15.9%です。 2019年は素晴らしい年であり、2020年にはこれまでのところ27.2%を返し、小型株指数を30パーセント以上上回っています。このファンドは、 CareDx を含むヘルスケア株に多額の投資を行っています。 (CDNA、33ドル)、時価総額は16億ドル。 CareDxは、移植レシピエントの生活を改善する医療製品を製造しています。

長期マネージャーが率いるもう1つのファンド、 Conestoga Small Cap (CCASX)は、 Mercury Systems などの工業株に集中することにより、過去5年間で年間平均15.0%のリターンを記録しています。 (MRCY、79ドル)、航空宇宙および防衛コンポーネント、および Fox Factory Holding (FOXF、$ 108)、自転車、スノーモービル、オートバイのサスペンションになります。

T。 Rowe Price QMU.S.スモールキャップグロースエクイティ 優先無負荷ファンドのKiplinger25リストのメンバーである(PRDSX)は良い選択です。新規投資家はファンド会社から直接株式を購入する必要があることに注意してください。ファンドの上位10銘柄には、プライメリカが含まれます。 (PRI、$ 131)、ジョージアを拠点とする会社で、中所得のクライアントに保険、貯蓄、法律サービスを提供しています。

そして、現在新規投資家に閉鎖されているこれらの優れた小型ファンドに注意を払ってください:ブラウンキャピタルマネジメントスモールカンパニー(BCSIX)とバータスKARスモールキャップグロース (PSGAX)。スモールキャピタルが短期的に打撃を受け、資産が減少した場合、資金は開放される可能性があります。

現在これらのファンドに投資できない場合でも、アイデアのためにポートフォリオをマイニングすることができます。ブラウンキャピタルのポートフォリオはテクノロジー企業に偏っています。 2008年以来、ファンドは Pros Holdings を所有しています。 (PRO、$ 36)、16億ドルの時価総額を持つ企業で、人工知能を使用して、複雑な価格決定を行う航空会社などの企業を支援しています。 Virtusファンドのポートフォリオには、グローサリーアウトレットホールディングスが含まれます。 (GO、45ドル)、時価総額40億ドルの、「アメリカ最大の極値小売業者」と自称するスーパーマーケットチェーン。 2019年6月に公開されて以来、価格は3分の1以上上昇しています。

セクターとしてのスモールキャピタルはその輝きを失ったかもしれませんが、それでも小さな企業は繁栄することができます。自分自身をどこから探し始めるかわからない場合は、ミューチュアルファンドマネージャーがサービスに対して約パーセントポイントを請求することで、彼らを掘り起こすことができます。

James K. Glassmanは、広報コンサルティング会社であるGlassmanAdvisoryの議長を務めています。彼は自分のクライアントについては書いていません。彼はこのコラムに記載されている証券を所有していません。彼の最新の本は セーフティネット:混乱の時代に投資のリスクを軽減するための戦略。