FIFO、LIFO、またはHIFO-暗号納税申告書でどの会計方法を使用しますか?

答えは特定の状況によって異なる場合がありますが、このガイドでは、いくつかの簡単な視覚的な例を使用して、各方法の利点を説明します。読み終える頃には、これらの各会計方法が暗号通貨に対してどのように機能するかをよりよく理解できるようになります。

会計方法の重要性を理解するには、暗号通貨がどのように課税されるかを知ることが役立ちます 。

IRSは、暗号通貨を一種の財産と見なしています。暗号通貨を販売すると、次の式で計算されるキャピタルゲイン税が課せられます。

販売時のトークンの価値が購入価格よりも低い場合、キャピタルロスが発生し、その年のキャピタルゲインを相殺するために使用できます。詳細については、減税の収穫に関する記事をご覧ください。 。

以下のインフォグラフィックをチェックして、ジェームズのジレンマに対する答えを思い付くことができるかどうかを確認してください。

これはトリックの質問です。ジェームズが選択した会計方法に応じて、彼は$ 20,000で購入したトークンまたは$ 50,000で購入したトークンのいずれかを販売します。

後者のオプションを選択した場合、彼は納税申告書で数千ドルを節約できる可能性があります。

あなたの状況はジェームズの状況とまったく同じではないかもしれませんが、選択した会計方法が大幅に削減できる可能性があります 税金でいくら払うか。

FIFO(先入れ先出し)、LIFO(後入れ先出し)、およびHIFO(先入れ先出し)は、暗号通貨の利益と損失を計算するために使用される単純に異なる方法です。

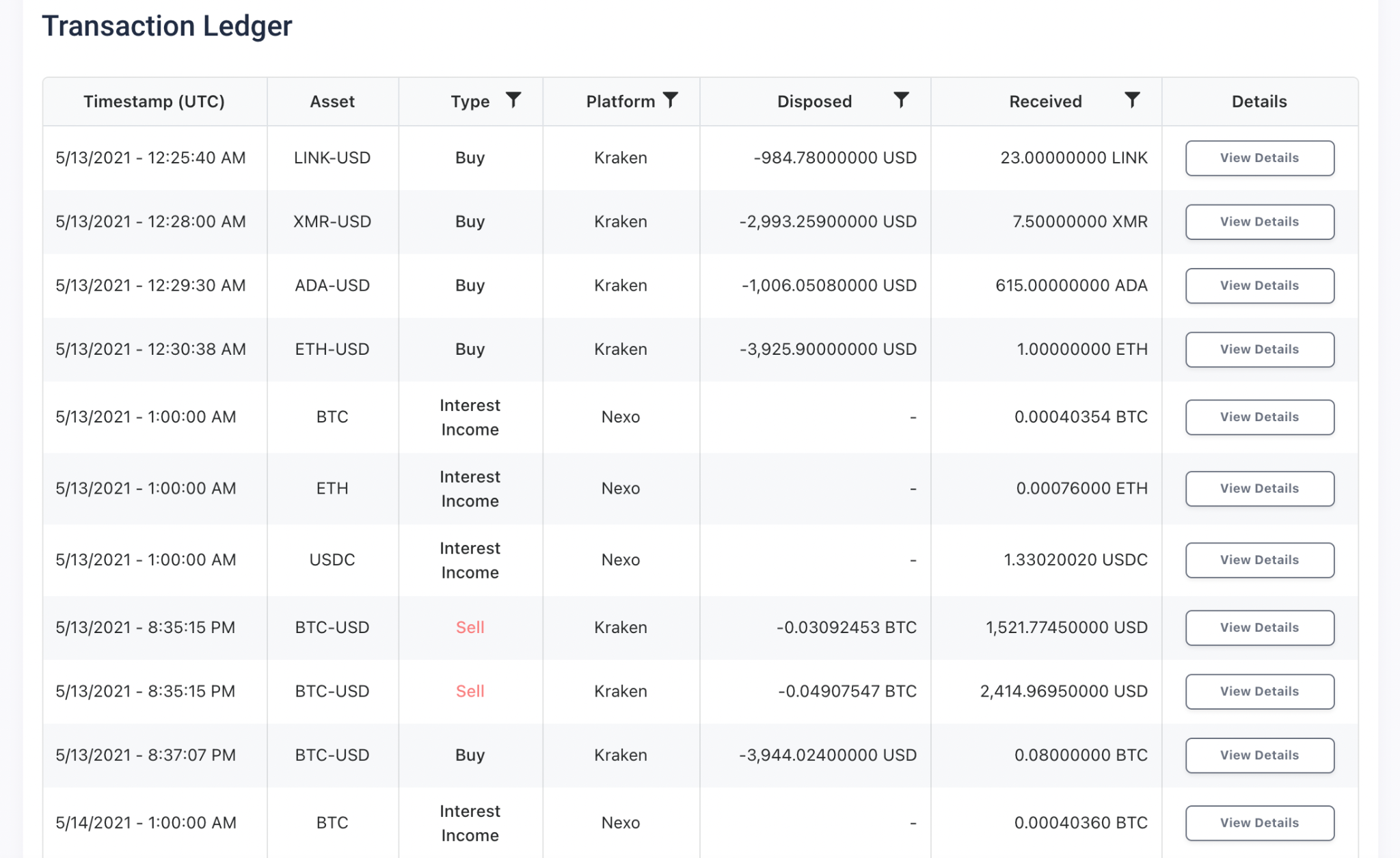

それらがどのように機能するかをよりよく理解するために、これらの異なる会計方法のそれぞれを使用して、次のトランザクションのキャピタルゲインを計算してみましょう。

後入先出法では、(時系列で)購入した最初のコインが販売の対象となる最初のコインになります。

上記の例にFIFOを適用すると、8月に販売した1ETHの購入価格は$ 2,250になります。これが、最初に購入したトークンのコストベースです。

その情報を使用して、キャピタルゲインを計算できます。

ラストインファーストアウトでは、最後に獲得したコインが最初に販売するコインになります。

これをさらに説明するために、上記とまったく同じ例を使用してみましょう。

LIFOを使用すると、8月に販売したETHのコストベース(または元の購入価格)は2,500ドルになります。これが、最後に購入したトークンのコストベースです。

次に数学を行う:

上記の例では、FIFOの代わりにLIFOを使用すると、キャピタルゲインが250ドル節約されます。

最適な会計方法は、市況によって異なります。暗号通貨の価格が上昇している時期に、LIFOを使用すると、課税対象となる利益の合計が大幅に減少する可能性があります。価格が下落している時期には、FIFOの方が良い結果が得られる可能性があります。

ハイイン、ファーストアウト(HIFO)を使用すると、最も高いコストベース(元の購入価格)でコインを最初に販売します。

上記の例では、HIFOは実際にはLIFOと同じ合計ゲインになります。ただし、数百または数千の取引があるシナリオでは、最も高コストの基本コインを最初に販売すると、大幅な税金の節約につながる可能性があります。

HIFOは、キャピタルゲインが最小になり、キャピタルロスが最大になるため、「税の最小化」方法として使用できます。純キャピタルロスは、最大3,000ドルの他の収入を相殺するために使用できることに注意してください(残りは将来の課税年度に繰り越されます)。

IRSガイダンスによる 、次の情報を含むレコードがある場合は、LIFOやHIFOなどの特定の識別方法を使用できます。

FIFOの代わりにHIFOまたはLIFOを使用すると、税金を節約できます。 LIFOは、暗号通貨の保有期間を延長することで、より高い短期キャピタルゲイン率を支払う必要がないようにすることもできます。

それでも、FIFOは最も保守的な会計方法と見なされているため、ほとんどの投資家によって使用されています。 HIFOとLIFOは、暗号取引の詳細な記録を保持している場合にのみ使用する必要があります。

複数のウォレットや取引所での暗号通貨取引を追跡したい場合は、CryptoTrader.Taxを使い始めてください。 100,000人以上の投資家がこのプラットフォームを使用して、完全な暗号取引履歴を記録し、税金を報告しています。

ある会計方法から別の会計方法への年ごとの切り替えは、IRSによって許可されています。ただし、メソッド間を行ったり来たりすると、計算エラーが発生する可能性があります。これは、IRSがさらに調査するための危険信号となる可能性があります。これがあなたがやりたいことであるかどうかについては、税務専門家に相談してください。

HIFO、FIFO、およびLIFOに関するいくつかのよくある質問に答えるのに少し時間がかかります。

暗号にHIFOを使用できますか?

はい。 IRSのガイダンス 暗号投資家は、詳細な記録を保持し、暗号通貨の特定の単位を識別できる場合、HIFOを使用できると述べています。

計算方法を年ごとに変更できますか?

はい。 IRSガイドラインにより、投資家は計算方法を毎年変更することができます。ただし、各販売を適切に会計処理していることを確認する必要があります。

暗号にどの会計方法を使用する必要がありますか?

アメリカの暗号投資家はFIFO、LIFO、およびHIFOを使用できますが、FIFOは最も保守的なオプションであるため、多くの人がFIFOを使用することを選択します。

暗号通貨税ソフトウェア CryptoTrader.Tax のように すべての暗号通貨税レポートを自動的に処理できます。暗号取引履歴をプラットフォームにアップロードし、必要な暗号税レポートを生成するだけです。 ボタンをクリックするだけで。プラットフォームは、FIFO、LIFO、HIFOなどのいくつかの異なる原価計算方法をサポートしています。

無料のプレビューレポートを始めましょう 今日。取引情報が正確であることが100%確実になるまで、クレジットカード情報を入力する必要はありません。

*この投稿は情報提供のみを目的としており、税金、投資、または法律上の助言として解釈されるべきではありません。デジタル通貨の課税をどのように扱うべきかについては、税務専門家、公認会計士、または税理士に相談してください。