多くの低ボラティリティETFは、実際に約束したことを実行しています。つまり、ダウンマーケットでの損失を少なくすることです。

低ボリュームファンドの背後にある考え方:上下の動きが最も少ない株を購入します。理論的には、これらの株はダウンマーケットで苦しむことが少なくなります。

理論に対する2つの重要な結果:

これらの資金は変動が少ないため、不況でパニックに陥ったり売ったりする可能性は低くなります。また、損失は園芸品種のETFよりも小さいため、スタンダード&プアーズの500株指数を追跡するだけのETFよりも早く収益性に戻る必要があります。

これらの3つの低ボリュームETFについて特に言及する必要があります:

ETFがポートフォリオをどのように構築しているかを注意深く見てください。 Invesco S&P500低ボラティリティETF (SPLV、47.35ドル)たとえば、100の最もボラティリティの低いS&P 500株に投資し、最もボラティリティの低い株に最大の重み付けを与えます。ファンドは四半期ごとに持ち株を再構成します。

iShares Edge MSCI Min Vol USA ETF (USMV、$ 54.11)は、MSCI USAインデックスを使用しています。これは、ミッドキャップ名を含むやや包括的なインデックスです。ファンドは、各業界セクター内で最もボラティリティの低い株を選び、より大きな分散を保証します。

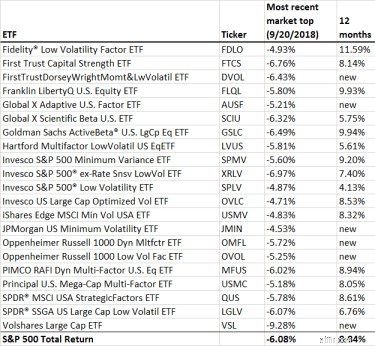

大企業ブレンドの低ボラティリティETFの概要と、10月11日現在のパフォーマンスは次のとおりです。配当と利益は再投資されます。モーニングスター経由のデータ。