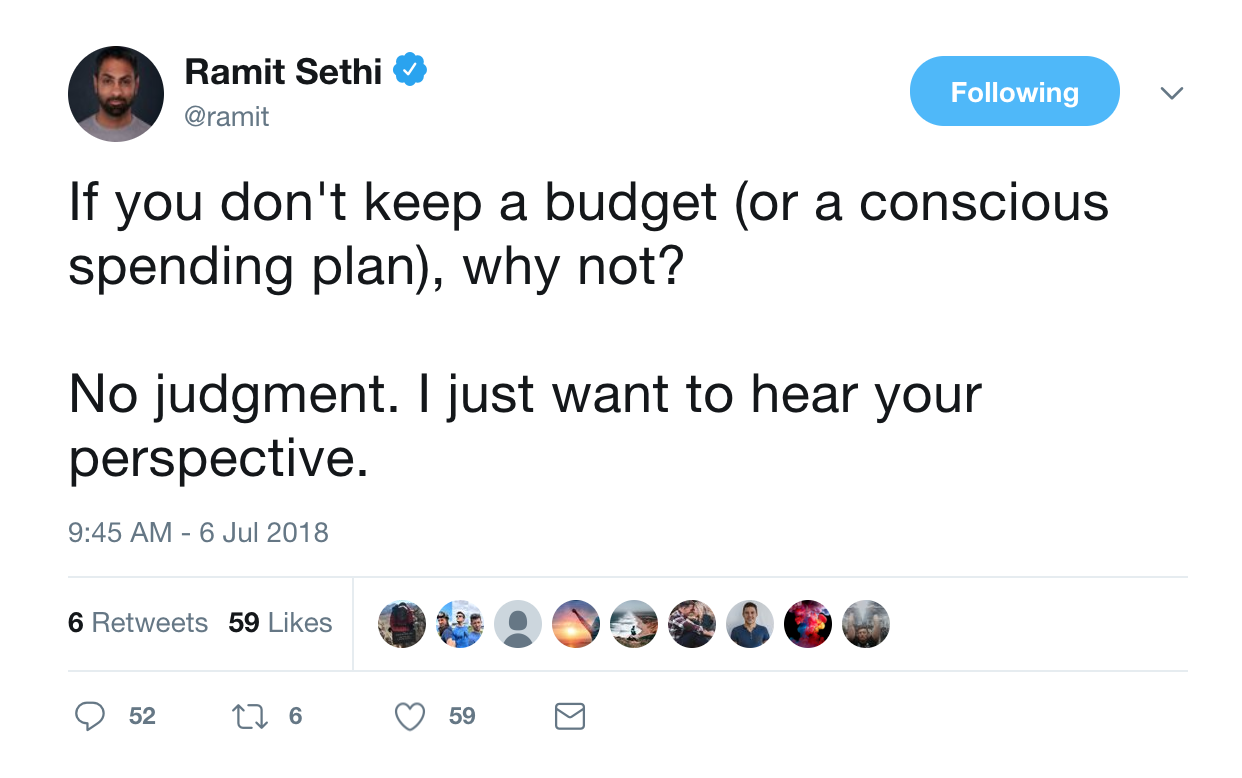

リッチライフの福音を広めてから10年以上経った今でも、創設者のラミットセティは、予算の助けを必要としている人々に出くわしています。通常:

たとえば、このツイート:

<中央>

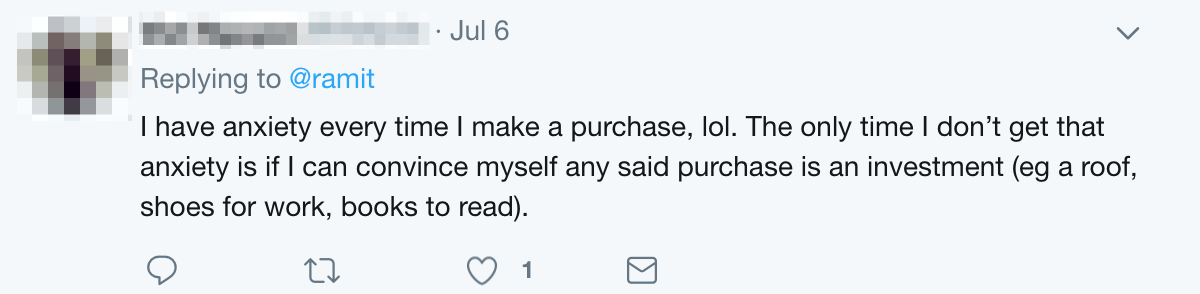

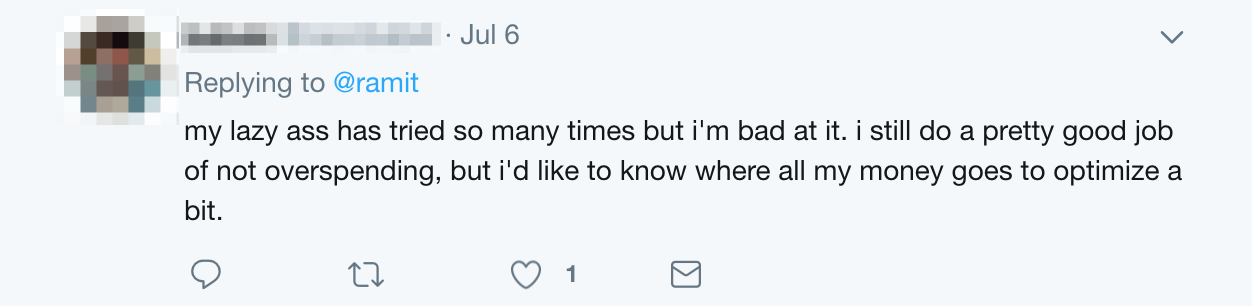

彼が返した答えは魅力的でした:

<中央>

回答について何に気づきましたか?

いくつかの一般的なテーマは、恐怖、怠惰、混乱、さらには怒りです。

それがおなじみのように聞こえるなら、それは大丈夫です!私たちは助けになりたいのです。

そのため、今日は予算を立てる方法の基本に分解します。

ボーナス: あなたが望むだけ多くのお金を稼ぎ、あなたの条件で人生を送る方法を知りたいですか?お金を稼ぐための私の無料の究極のガイドをダウンロードしてください人々が予算を考えるとき、両親が領収書を調べ、ノートに経費を書き留め、「先週、ガスにどれだけ多くを費やしたのか」と叫ぶ画像。頭に浮かぶ。

それは彼らにとってはうまくいったかもしれません…しかし、今は確かにうまくいきません。

何回請求書を開いて、ひるんだ後、肩をすくめて、「私はそれだけ使ったと思います」と言いましたか?

何かを購入することに罪悪感を感じる頻度はどれくらいですか。しかし、とにかくそれをしますか?

これは無意識の支出です(別名「スプレッドシート予算」)。それに関する主な問題は単純です:人間の意志力。

誰が彼らの支出を追跡したいですか?実際に試してみる人の中には、すべてのペニーを追跡するのが大変なため、2日後に予算が完全に失敗することに気付く人もいます。

代わりに、新しいシンプルな支出方法をやさしく作成します。

投資、節約、さらには好きなものにもっとお金をかけるなど、選択した場所にリダイレクトできるように支援します(ただし、好きではないものにはあまりお金をかけません)。

これが、意識的な支出計画の基礎になります。

MacklemoreのThriftShopミュージックビデオで主演しているように感じるとき、あなたはあなたのお金の問題が手に負えないことを知っています。給料の月が多すぎると、ライフスタイルの実際の費用に気付かない可能性が高くなります。

座って、支出を4つのバケットに分類するときが来ました。

さて、あなたは私たちの個人的な財政の記事を通してこれらの4つのカテゴリーをたくさん見るでしょう、そしてそれはあなたのすべての費用がこれらのカテゴリーに含まれているからです。何がどこに属するのかを正確に特定できれば、財務計画のギャップがどこにあるのかをすぐに理解できるようになります。

たとえば、月額500ドルを罪悪感のない支出に費やし、貯蓄や投資に何も費やしていない場合、それは本当に罪悪感のない支出ですか?または、5,000ドルの固定費請求書があり、純収入が5,000ドルである場合、余裕のないライフスタイルを持っている可能性があります。

ボーナス: 借金を捨て、お金を節約し、本当の富を築く準備はできていますか?私の無料のパーソナルファイナンスの究極のガイドをダウンロードしてください。投資と貯蓄は簡単に集計できますが、固定費と罪悪感のない支出のカテゴリを調べて、支出が多すぎるかどうかを確認する価値があります。

お金が必要な場所に確実に行き渡るようにするには、最初に固定費のカテゴリを完了する必要があります。また、最初にこのカテゴリに資金を割り当てる必要があります。

あなたが給料から給料まで生きているなら、これはあなたが実際に必要としないものや欲しくないものにお金を払っていないことを確認するためにあなたがくまなく調べたい領域でもあります。安いアパートに引っ越したり、車を売ったりすると、月ごとに少し楽に呼吸できるかもしれませんが、カリングはあなたにとって意味のあるものである必要があります。旅行に100ドル余分に費やすだけで、毎月100ドルの家賃を節約するのに何が役立ちますか?

完全に排除できない、またはとにかくほとんどの人が排除できない4つの主要なコンポーネントがあります。彼らは住宅、公益事業、食料、そして輸送です。このカテゴリの他の項目には、インターネット費用、教育、医療、債務返済、保険、および毎月必ず発生するその他の費用が含まれます。

これらはあなたのサブスクリプションサービス、スターバックスの無限のカップ、高価な靴、外食です、あなたは写真を手に入れますか?明確にするために、これをカテゴリとして持っているからといって、それにお金を割り当てる必要があると言っているわけではありません。ピーナッツバターの瓶をひどくこすり、サンドイッチにプラスチックの削りくずができ始めている場合は、最初にいくつかの固定費を清算することをお勧めします。

「給料日にそれを受け取ります」または「給料日にそこに行きます」または私の個人的なお気に入りの「あなたの誕生日はとても不便です。月の半ばにスマックバン、その時にお金を持っているのは誰ですか?」誰がお金を持っているか教えてあげましょう。自分のお金がどこに行くのかを知っている人。

それは少し厳しいように思えるかもしれませんが、そうすることを意図したものではありません。あなたは、誰かがそのことについて1日または他の日にイベントを開催するかどうかを気にしないその人になることができます。給料日がもたらす唯一の違いは、新しい給与の支払いがアカウントに反映される日であるということです。そのお金が慎重にさまざまなカテゴリに割り当てられていない場合は、貯蓄と投資を目的としたお金に食い込むことになります。

では、この滑りやすい坂をどうやって降りるのですか?

私たちは投資に力を入れていますが、短期的な目標のために貯蓄することの価値も知っています。明確な方向性がないまますべてを1つのアカウントにまとめるのは、ホットサイクルで混合洗濯物を洗濯機に投入するようなものです。あなたはあなたの白人がいつピンクに変わるかを決して知りません。

普通預金口座には、さまざまなニーズに合わせて貯蓄できるサブカテゴリが必要です。例:

あなたが彼らの重みに値する銀行を持っているなら、ええと、金、彼らはあなたが追加料金なしでこれらのサブアカウントを開くことを可能にし、それでもそれにいくらかの利子を支払うことを申し出ます。これを設定するには30分かかる場合がありますが、設定が完了したら、使用する必要があるまで、もう一度考える必要はありません。これが私たちが推奨する普通預金口座です–私たちは決してそれらと提携していませんが、私たちはそれらを使用し、それらを気に入っています。

私たちはこれに本当に、本当に大きな力を持っています。あなたの個人的な財政を自動化することはゲームチェンジャーです。

銀行口座をたまに一瞥して、物事が正常に実行されていることを確認するだけで、財務を自動化できます。

支払う必要のあるものはすべて自動化できます。見てみましょう:

テレビを見たくないですか? Netflixサブスクリプションをキャンセルします。ジムのサブスクリプションはどうですか?自宅で同じ結果を得ることができますか?

次に、もう少し深刻なことに移ります。たとえば、あなたの財産について話しましょう。あなたが不動産を購入するときに考慮する必要がある他の費用のトラックロードがあります。あなたはただ長期の住宅ローンを持っているだけではありません。

あなたが家を所有する前に、頭金、閉鎖費用、および準備金を手元に用意する必要があります。頭金と準備金はあなたの最善の利益ですが、それを構築するのに時間がかかる場合があります。

考慮すべき継続的なコストには、HOAコスト、保険、固定資産税、メンテナンス、およびユーティリティが含まれます。さて、それでも大丈夫なのか、それとも特定の場所に定住したいと100%確信するまで数年間借りたほうがいいのかどうかを自問してみてください。

さて、これは不評な意見かもしれませんが、家を所有することは、私たちの両親がすべてであると考えたすべてのことではありません。それは非常に高価であり、それを引き受けるのに十分な財政的安全が必要です。すべての人、特に自分たちを現代の遊牧民と見なしている人のためではありません。

ラテや友達との夕食など、毎日好きなものを切り取りたくないかもしれませんが、住宅などの主要な費用を削減できれば、それは大きな勝利です。

自分にとって重要なことにお金を費やしているときに、お金を無駄にしていると誰かに言わせないでください。

少しずつお金を他のすべてのカテゴリに割り当て、お金が残っている場合は、好きなように使うことが特権です。では、1,000ドルの靴が好きならどうしますか?あなたがそれを買う余裕があり、それがあなたにとって重要であるならば、それはあなたの罪悪感のない支出のカテゴリーに属します。

あなたがこれを正しく行っていて、必要なものを他のカテゴリーに割り当てたとき、あなたの持ち帰り賃金の最大30%、さらには40%までの数字を想像してみてください。

お金がすべてではありませんが、経験のある生活を送りたいのであれば、破産するのは大変です。それでは、どのようにしてあなたのトップヘビーな予算といくつかの楽しいお金のバランスをとるのですか?手順3で説明したカリングをすでに完了している場合は、節約や投資を減らさないでください。代わりに、あなたの収入を増やす方法を探してください。予算を立てる方法を知ることはあなたのお金を機能させる方法を知ることです。

最後にレイズしたのはいつですか?昨年が業績評価の後で、インフレとさえ競合していなかった場合は、電卓を取り出して計算を開始するときが来ました。今日の昇給は、より多くの退職貯蓄、より高い将来の給与、あなたの借金のより大きなへこみ、そしてより楽しいお金につながる可能性があります。

話し合う価値があります。創設者のラミットセティの交渉手順に従うと、夢の給料を見ているだけかもしれません。

現在の仕事で給料を上げることができない場合は、フィーラーを外して、面接官とまったく同じ手順を使用してみませんか?わずかな増加ではなく、年間数千ドルの給与ホップを見ているかもしれません。一見の価値があります。

電話を手に取ってサービスプロバイダーにあなたがどんな良い顧客であるかを思い出させるだけで、数分でその固定費支出カテゴリを減らすことができます。

銀行から始めましょう。彼らが提供する製品のスモーガスボードがあり、それぞれが流動性を高く保つように設計されているか(普通預金口座)、または彼らに多額のお金を稼ぐように設計されています(利子付きのクレジットを提供することによって)。

あなたはあなたの小さな普通預金口座で半分のパーセンテージを交渉することに時間を費やすことができるか、あなたは高額のアイテムに取り組むことができます。手始めに、あなたの住宅ローンが必要以上に高い金利であるならば、借り換えの賛否両論をチェックしてください。このルートをたどる場合は、貸し手が厄介な手数料であなたを襲わないように注意してください。

当座預金口座とクレジットカードは、価格チェックで実行できる他の2つの製品です。月額料金または年会費を支払っている場合は、それらを呼び出してその金額を下げるときが来ました。

ただし、保存できる領域は他にもあります。

サイドハッスルは、特にオンラインビジネスなど、オーバーヘッドをできるだけ少なくして開始する場合は、収入を増やすのに最適な方法です。お金を稼ぎ始めるのに数ヶ月かかるかもしれませんが、とにかくそれらの月は過ぎ去りますので、とにかく何かをしてみませんか?

さて、どちら側のハッスルを開始するかを理解することは、あなたが思っているよりも簡単です。オンラインゲームをプレイする方法やオンラインで何かを注文する方法を知っている場合は、自分のことを始めるのに十分なインターネットに精通しています。うん。

スタートアップの現金をほとんど必要としないサイドハッスルには、フリーランスの執筆、ストックフォト(90年代のレンズを持った隣の写真家よりも優れたカメラが携帯電話に搭載されている可能性があります)、またはドロップシッピングストアが含まれます。

それはすべて基本から始まります。どれだけ入ってくるか、どれだけ出るかを正確に知ってください。あなたはそれが第二の性質になるまでそれを書き留めなければならないかもしれません。次に、財務の自動化と意識的な支出を含む上記の手順に従います。

50/20/30のルールは、税引き後の収入の50%をコミットメントと義務的な費用に充てるべきであると述べている予算ガイドラインです。次に、貯蓄と債務返済に20%、その他すべてに残りの30%を割り当てます。

70/20/10は、70%が経費に、20%が貯蓄に、10%が寄付に使われるべきだと述べています。

これらはまだ物事を理解しようとしているときに便利ですが、自分に合った比率を見つけることが重要です。目標は単純で、借金を減らし、貯蓄と投資を増やし、罪悪感のない支出を可能にすることです。

アイデアは、各支払いカテゴリの封筒を持っているということです。つまり、1つは住宅用、1つは公共料金用、もう1つは食品用などです。優れたエンベロープシステムには、投資と節約も含まれます。

ただし、テクノロジーによって、自動化するとすべてが簡単になることがわかりました。 FudgetやMonefyなどのアプリは、エンベロープシステムを使用したい人に最適です。これにより、あなたは自分の義務を常に把握し、予算を立てる前向きなアプローチを取り、浪費することはありません。

予算はスプレッドシートではありません。それはあなたの財政への積極的なアプローチであり、あなたの経済的義務と約束を果たすための経済的自由を可能にします。それはまたあなたのお金があなたのために働き、あなたが望む素晴らしい人生経験と豊かな人生を買うことを可能にし、同時に将来のあなたのための財政的基盤を築きます。

予算の柔軟性を確保するための最良の方法は、より多くのお金を稼ぐことです。

そして、これを行うにはいくつかの異なる方法があります:

適切なシステムを適用した場合 あなたは高価な購入をすると同時にお金を稼ぐためのお金を見つけることができます。

だからこそ、私たちはあなたに何かを提供したいのです:

その中に、ラミットは次のような最善の戦略を盛り込んでいます。

以下に名前とメールアドレスを入力して、Ultimate Guideの無料コピーを今すぐダウンロードしてください。そして、今日からより多くのお金を稼ぎ始めましょう。