2018年予算では、株式投資信託からの配当に配当分配税が導入されました。

以前の投稿の1つで、投資信託会社が投資家を誤解させ、投資家に投資信託スキームの配当計画に投資するよう説得していることを強調しました。

エクイティファンドの場合、配当スキームは決して良い選択にはなりませんでした 。この投稿では、その理由を見ていきます。さらに、エクイティファンドからの配当に配当分配税(DDT)が導入されたことで、通常の収入に対する配当オプションの選択はさらに悪い選択になりました。

配当の分配と配当の量は、純粋にファンドマネージャーの裁量です。もちろん、彼らは与えられた約束を果たそうとします。

ただし、何らかの理由で配当金の支払いが減額またはスキップされた場合は、何もできません。もちろん、スキームでユニットを販売することもできます。

規則に従い、配当は、生成された余剰(投資によって生成された利益)からのみ分配できます。

したがって、株式市場がうまくいかない場合、ファンドマネージャー/ファンドスキームの能力が制限される可能性があります。

2018年予算では、エクイティファンドから支払われる配当に対して10%の配当分配税(DDT)が導入されました。この税金は、2018年4月1日以降に株式投資信託によって分配される配当に適用されます。

DDTは投資家に代わって投資信託会社によって支払われることを理解してください。したがって、ある意味では、配当は投資家の手に渡って非課税のままです。つまり、投資家は税金を支払う必要がありません。ただし、税金はあなたの資金からのみ発生します。

さらに、DDTには12%の追加料金と4%のアクセス料金がかかります。

DDTの計算方法では、実効納税義務は10%をはるかに上回っています。

例を使って理解してみましょう。

エクイティファンドから100ルピーの配当金を受け取ったとします。このような配当を実行できるようにするには、NAVを100 /(1-DDT)=100 /(1-10%)=Rs下げる必要があります。 111.11

これは総額ベースの課税です。

DDTは実質的に111.11X 10%=Rsです。 11.11 (私たちのほとんどが信じているように、10ルピーではありません)

DDT =Rs 11.11 X 12%=Rsで12%の追加料金が請求されます。 1.33

Cess(2019年度から4%)はDDTと追加料金で請求されます。 Cess =4%*(11.11 + 1.33)=0.497

DDT + Surcharge + Cess =11.11 + 1.33 + 0.497 =Rs。 12.942

したがって、100ルピーの配当を受け取るには、スキームのNAVが112.492ルピー下がる必要があります。

合計税額を計算するもう1つの方法は、 100 /(1-DDT率)* DDT率*(1 +追加料金率)*(1 + Cess)です。 =100 / 0.9 * 10%*(1+ 12%)*(1 + 4%)=Rs 12.942

100ルピーを受け取ります。税金は12.942ルピーです。 NAVの合計削減額は112.942ルピーになります。

受け取った配当に対する実効税率は12.942%(10%ではない)です 。違いは、配当が総額ベースで課税され、追加料金と減税が原因であるためです。

他の収入源との類似した比較のために、納税義務は 12.942 / 112.942 =11.46% 。つまり、AMCによって支払われた100ルピー(NAVの削減)のうち、88.54ルピーだけが銀行口座に届きます。残りは税金に使われます。これは、配当に対する税率を他の収入源と比較するのに役立ちます。銀行口座で受け取ったこの88.54ルピーは免税です。

配当オプションでは、配当の形で通常の収入が得られます。

同じスキームで成長オプションを選択しましたか 、配当はありませんが、いつでもユニットを販売して同じレベルの収入を生み出すことができます。ファンドスキームが配当を宣言するのを待つ必要はありません。

ちなみに、エクイティファンドユニットの売却による長期キャピタルゲインは、2019年度から10%の課税対象となります。

どちらのオプションが優れているか見てみましょう。

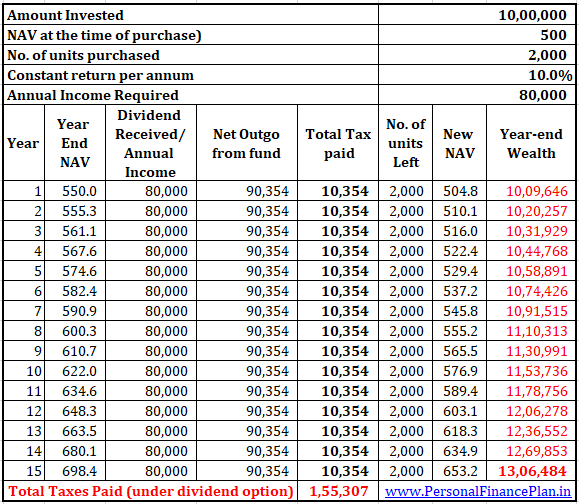

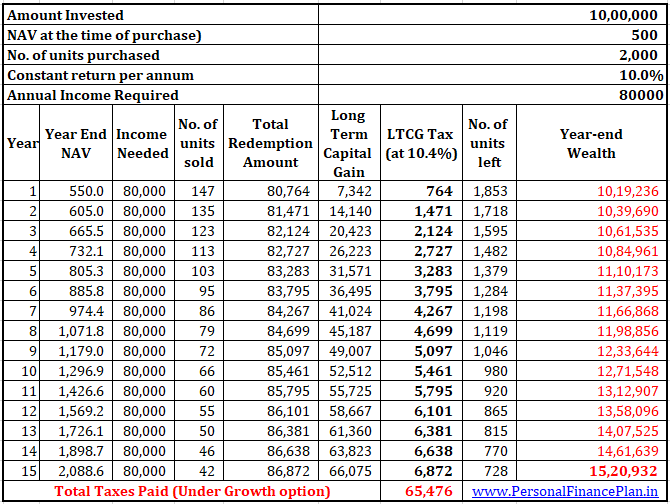

同じMFスキームの成長オプションと配当オプションにそれぞれ10ルピーを投資します。

行う必要のあるいくつかの仮定。

パフォーマンスを見てみましょう。

質問があるかもしれません。

DDTとLTCGの税率は同じです。では、なぜこの違いがあるのでしょうか?

3つの理由があります:

近い将来、定期的な収入を得たいのであれば、エクイティミューチュアルファンドの成長計画に投資すべきだと言っているのではないことを理解してください。

エクイティファンドの成長計画でさえ、通常の収入には悪い選択です。エクイティスキームの配当オプションよりも悪が少ないというだけです。

以前の投稿の1つで、エクイティファンドからの体系的な撤退計画が非常に悪い考えである理由について説明しました。

近い将来に定期的な収入を生み出すために必要なファンドは、そもそもエクイティファンドに含めるべきではありません。

信用度の高い証券に投資し、低金利の感応度を持つデットファンドの方がはるかに良い選択です。 デットファンドの場合、税スラブ(そして現在は追加料金スラブも)と投資期間に応じて、成長オプションと配当オプションのどちらかを選択できます。

この投稿では、アービトラージファンドをエクイティファンドとは見なしていません(そのようなファンドはエクイティファンドと同じ税務上の扱いを受けていますが)。特定のケースでは、裁定取引ファンドからの配当オプションが成長オプションよりも良い選択かもしれません。

この投稿は2018年2月に最初に公開され、それ以降更新されています。