投資家として、あなたのファンドがあなたのために働いているかどうかをどうやって知るのですか?これは、ファンドマネージャーが投資額と投資先を決定するアクティブ運用ファンドに特に関係があります。

投資信託のパフォーマンスは、ファンドが記載されているベンチマークを上回っているかどうかを確認することで評価できます。

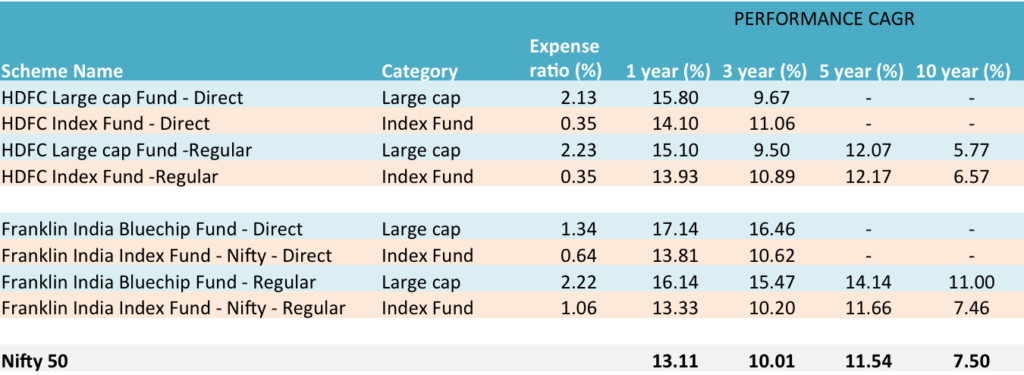

たとえば、例 、フランクリンインディアブルーチップファンド。およびHDFC大型株ファンド。両方のベンチマークはNifty50です。HDFCEquityFundのベンチマークなどのより広範なファンドはNifty500です。

これらのファンドは、それぞれNifty50またはNifty500よりも優れたパフォーマンスを提供することが期待されています。

そうでなければ、ファンドマネージャーの手数料を払っても意味がありません。インデックスファンドやETFなどの低コストのパッシブファンドに切り替えるだけです。

インデックスファンドまたはETFはパッシブファンドと呼ばれます。追跡するそれぞれのベンチマークの保有を模倣し、ベンチマークに可能な限り近いパフォーマンスを提供することを目的としています。

ファンドが良い仕事をしたかどうかをどうやって知るのですか?

一般的な方法は、ファンドのパフォーマンスがベンチマークを上回っているかどうかを確認することです。アクティブなファンドが15%のリターンを達成し、インデックスのリターンがわずか14%である場合、すべての費用を調整した後、それは明らかに親指です。

ただし、このインデックスとの比較には欠点があります。

重要なのは、積極的に運用されているファンドが使用するほとんどのベンチマークは、価格に基づいているということです。これらは、以前の日付から比較日の日付への価格変更を反映しています。インデックスの株式で表される企業によって宣言された可能性のある配当、ボーナス発行などは含まれていません。

要するに 、価格の変更のみを反映し、トータルリターンを取得しません 配当金、ボーナス発行などを含みます。

それで、代替手段は何ですか? トータルリターンインデックスに行くことができます 配当などを含む値。問題は、トータルリターンインデックスの値を見つけるのが難しく、場合によっては高額になることです。

より適切で実用的な方法 投資したファンドと比較するためにパッシブ運用のインデックスファンドまたはETFを使用する。

フランクリンインディアブルーチップファンドの場合、関連するパッシブファンドはフランクリンインディアNSEニフティインデックスファンドであり、HDFCラージキャップファンドの場合、HDFCインデックスファンド–ニフティプランになります。

パッシブファンドは、2つのレベルの意味のある比較を提供します。

#1 実際には、インデックスに直接投資することはありません 。実際、できません。投資の仕事をするインデックスファンドまたはETFを介して投資します。インデックスファンドまたはETFは、ベンチマーク自体よりもベンチマークをよりよく表します。これは、投資を実行に移すために発生する可能性のある費用およびその他の費用を考慮に入れています。

#2 パッシブファンドは、その保有のおかげで、インデックスのトータルリターンも獲得します 。同じ株式に投資するため、投資として保有している企業が行う配当やボーナスの発行からも恩恵を受けます。

これらの2つの理由により、パッシブ運用のインデックスファンドまたはETFは、アクティブ運用のファンドとパッシブ運用のファンドを比較するためのより実用的な代替手段になります。

以下の表は、ファンドとベンチマークであるNifty50およびインデックスファンドとの比較を示しています。

2017年1月17日現在のUnovestからのデータ。

ご覧のとおり、Nifty50インデックスとインデックスファンドのパフォーマンスは異なります。

他の結論は何ですか?コメントで共有してください。

免責事項 :この投稿に記載されているファンド名は、教育目的でのみ使用されています。それらを投資の推奨事項と見なさないでください。