こんにちは!今日はJTからの素晴らしい記事があります。 JTは、彼がホステルに住んでいた最後のドルまで、10年余り後に引退数に達したという素晴らしい話をしています。別の素晴らしい引退記事をお探しの場合は、この28歳が225万ドルで引退した方法もお勧めします。以下は、 30代で引退する方法に関する彼の記事です。 。お楽しみください!

成長した男が醜い泣き声をあげるのを見たことがありますか?私たちの顔は、絞りたてのスポンジのようにくしゃくしゃになり、目から水を絞ります。私たちの肩は手に負えないほど揺れています。笑うハイエナとうなり声の交差点である音をゴロゴロと鳴らします。私たちはきれいではありません。

成長した男が醜い泣き声をあげるのを見たことがありますか?私たちの顔は、絞りたてのスポンジのようにくしゃくしゃになり、目から水を絞ります。私たちの肩は手に負えないほど揺れています。笑うハイエナとうなり声の交差点である音をゴロゴロと鳴らします。私たちはきれいではありません。

彼らは、「ニューヨーク市:ここで作れるなら、どこでも作れる」と言っています。試してみた人にとっては、「ここでは作れないので、どこでも作れない」と感じるかもしれません。 。」

それでも、10年ちょっと後、私は引退数に達しました。では、悲しみの涙と喜びの涙の間に何が起こったのでしょうか。 30代で引退数を達成するために私がしたことを正確に説明します。

30代で引退する方法に関する関連記事:

まず、退職番号の意味を定義しましょう。フルーティーなカクテルを飲みながら、遠くのビーチで傘の下に座っているだけではありません(それは素晴らしいことですが!)。それは単に、仕事をやめたとしても、基本的なニーズをカバーできるという点です。基本的に?仕事に行くときが選択です。

私と同じように、実際に仕事を続けたいと思うかもしれません。引退番号に到達するための最良の部分はお金ではなく、代理店です。毎朝午前6時に目を覚ますような小さな子供がいない限り、選択した方法で時間を過ごすことができます。

貸借対照表への予算:

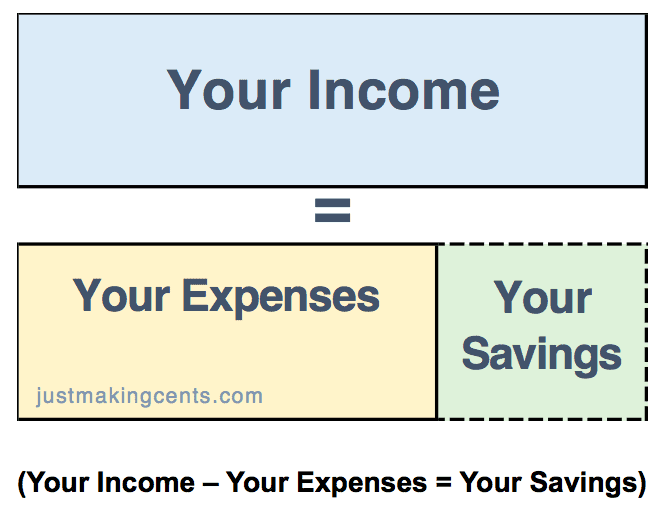

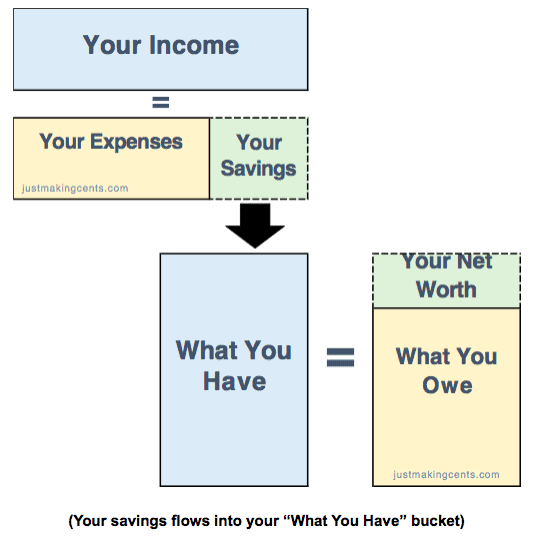

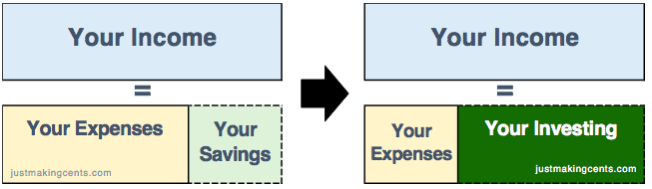

私たちの多くが自分の財政について考えるとき、私たちは「損益計算書」と呼ばれるものに焦点を合わせます。その結果、表示される予算は、ほとんどの場合、次のような単なる損益計算書になります。

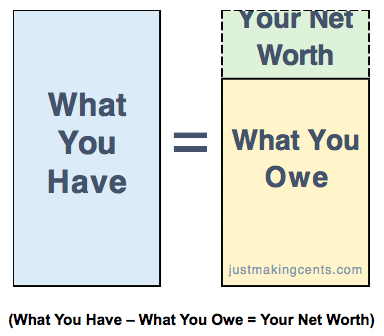

貯蓄額を理解することは良い出発点ですが、ほとんどの人がここでやめます。代わりに、それを出発点として使用してください。あなたの損益計算書からの貯蓄額はあなたの「貸借対照表」を作るのを助けるためにそこにあります、それはあなたが持っているものとあなたが借りているものを理解するためのただの空想的な方法です。明細書をまとめるには少し時間がかかりますが、損益計算書よりも作成するのは難しくありません。

貯蓄は「資産」と呼ばれるようになったため、貯蓄額は「持っているもの」バケットに流れ込みます。カシューナッツを食べて、ボウルにいくつか残っているようなものだと考えてください。残りのカシューナッツをバルクコンテナに戻します。それらのカシューナッツは、残り物から将来のおやつになりました。

次に、投資口座の残高を「持っているもの」バケットに追加します。実際に1年以内に販売する予定がない限り、車、家、宝石、その他の物理的なものは含めないでください。あなたはあなたの生活費を賄うために使用できるすべての「あなたが持っているもの」を理解しようとしています、そして最後に私がチェックしたところ、あなたのハンドルを噛むことはそれほどいっぱいではありませんでした。

「あなたが借りているもの」とは、クレジットカード、学生ローン、住宅ローン、および叔父から借りたローンです。これらの専門用語は「負債」です。したがって、情報を整理すると、基本的にバランスシートができあがります。次のステップで、損益計算書と貸借対照表の両方をよく把握することが非常に重要である理由がわかります。

ベンゲンは、大恐慌を乗り越えても機能したであろう撤退率をバックテストすることで、この4%の率に到達しました。基本的には、史上最悪のシナリオを採用しています。

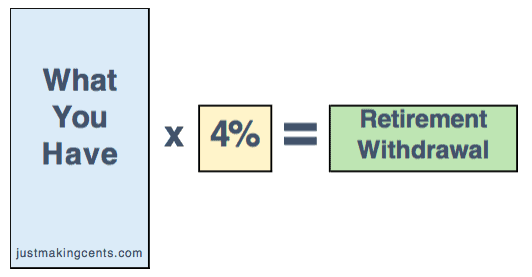

4%の引き出し率は、引き出し額を知るのに役立つガイドですが、引き出し額を知るのにあまり役立ちません。それを見つけるには、それを目標に変換する必要があります。 4%の撤退方程式から始めましょう:

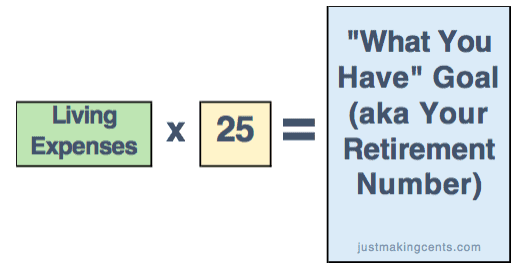

しかし、それは目標ではありません。早めに引退しようとしたら、基本的には今日の場所です。それを目標に変換するには、上記の方程式を使って数学的な柔術を行う必要があります(心配しないでください、私はあなたのためにそれをしました!)。これは同じ方程式ですが、より役立つようにブレンダーで混合しました:

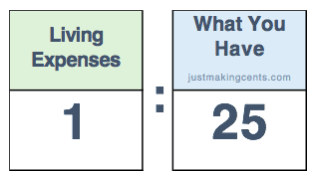

注意深く見ると、私は「引退撤退」の方程式を逆にしただけです。 「引退」を「生活費」に変更し、4%を反転して25にしました。これにより、「引退数」の目標を達成することができます。

あなたがあなたのお金を株式市場に投入するならば、あなたは歴史的な7%の年間収益を得るかもしれません。アカウントが大きくなる可能性があります。ただし、小さくなる場合もあります 。 ただし、経費を削減すると、2,500%の収益が保証されます! (4,000ドルの節約x 2,500%=退職後の数に対する100,000ドルの影響)

私は「あなたが持っているもの」だけに焦点を当てていることに気付くでしょうが、なぜ私はあなたにあなたのバランスシート全体を知ってもらいたいのですか?少し円形ですが、損益計算書と貸借対照表がどのように相互に関連しているかを考えればわかると思います。

ですから、「あなたが借りているもの」の番号を無視しないでください。クレジットカードのような高金利のものを早く取り除くほど、あなたはより早くあなたの目標を達成することができます。

では、これを実際の生活にどのように適用しますか?

(若い頃にこれを行う方法を知っていたらいいですか?子供に教えたいですか?子供にお金について教える方法を紹介します楽しく、速く、簡単にできます ここから開始 。あなたの子供が彼らの最初のビジネスを始めるのを助けるための無料ガイドをダウンロードしてください、そしてあなたはまたあなたの財政を早期退職のために形にする方法についての無料コースへのアクセスを得るでしょう!)

基本的なことですが、少し時間を取って、これが何を意味するのかを考えてみましょう。それは、あなたが早期に引退することを真剣に考えているなら、あなたは情熱のために働かないことを意味します。 あなたはお金のために働いています。 ゴールドマンサックスがあなたに仕事を提供しているが、あなたが本当に吹きガラスになりたいのなら、ゴールドマンの仕事を引き受け、できるだけ長く付き合ってから、早く引退して残りの人生を吹きガラスで過ごしてください。後で収穫の実を楽しむことができるように、今すぐ地面まで耕してください。

私は粘り強く、最終的にはニューヨーク市に滞在することを許可するヘッジファンドにたどり着きました。しかし、私たちのほとんどは、すぐに6桁の仕事に就く機会がありません。では、どうしますか?

フルタイムの仕事ができるまで滑走路を延長できるように、私はバナナリパブリックでセールスアソシエイトとして働いていました。ついにフルタイムの仕事に就いたとき、友人の戸惑いのあまり、私はセールスアソシエイトの仕事を続け、それをサイドハッスルに変えました。 (私が働いていた金融会社の上司がバナナリパブリックで私に出くわしたとき、彼女がどれほど悔やんでいたか想像してみてください!)貸借対照表は、学生の借金を含む「あなたが借りているもの」の項目をすばやく返済するのに役立ったので、私に感謝しました。

6体のフィギュアを作っていたのに、結婚するまでマンハッタンの非プライムエリアでルームメイトと暮らしていました。私にはドアマンがいなかった。私はほとんどタクシーに乗りませんでした。私はほとんどの夜に滞在して料理をしました。数年以内に、私は15,000ドルの学校の借金を返済し、純資産を増やし始めました。

3〜6か月の生活費を十分に節約したら、残りを投資します。 S&P 500は、インフレ後、歴史的に年間7%のリターンを記録しています。一方、年俸の平均昇給率は約3%です。この違いは大きいです!これは、ある時点で、あなたの投資が実際にあなたが年間節約しているものよりも多くを稼ぎ始めることを意味します。その後、十分な時間があれば、実際には年俸全体よりも多くの収入が得られるようになります!

基本的に、あなたは財政を左の写真から右の写真に移そうとしています。

さて、最後のステップは難しいかもしれませんが、あなたの目標への道に油を注いでいます。

これは最も難しい部分ですが、早期退職の目標を達成するための最も可能性があります。これを行うためのより簡単な方法は、あなたがなりたい場所も持っている雇用主を見つけることです。東海岸の場合、それはマンハッタンからクイーンズのような自治区に移動するか、フィラデルフィアやスタンフォードのような別の都市に移動します。西海岸では、サンフランシスコからポートランドに移動するようなものです。 (または、究極の動きとして、RVに住んで、ミシェルのように国全体を見てください!)

数年前、私はニューヨーク市の給料を維持しながらフィラデルフィアに引っ越しました。そうすることで、私は住宅費を数千ドルも大幅に削減しました…毎月 。その一手で、最大の出費を減らしたので、妻は3人の子供と一緒に家にいることができました。言い換えれば、それは私の妻が引退することを可能にしました(SAHMとしての彼女の仕事は私のものよりはるかに挑戦的ですが!)。同時に、私はまだ私たちを加速することができました 数十年ごとの引退のタイムライン!

つまり、経費を削減することが退職後の数に到達するためにできる最も強力なことである場合、住宅費を削減することは、経費削減の目標を達成するためにできる最も強力なことです。

>

34歳で、町の低コストの地域に移動し、生活費を前年より15%削減します(はい、可能です。マンハッタンからフィラデルフィアへの移動よりも多く節約できました) 。

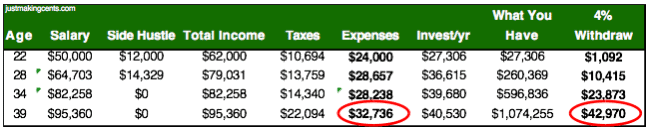

ご覧のとおり、39歳になるまでに、年間約43,000ドルを引き出すことができます。したがって、あなたがこの人で、39歳で仕事を辞めた場合、社会保障が始まるまで、生活費と税金を賄うのに十分です。

ご覧のとおり、高額の給料がなくても可能です。 つまり、本当の問題は「できますか」ではありません。でも「あなたは?」 数学を実際のライフスタイルに取り入れたいと思っていますか?人生があなたにカーブボールを投げたとしても(これは起こります)、ほぼ20年間、このレベルの投資を維持する習慣を身につける努力をしていますか?友達が外出してあなたなしで楽しんでいるときでも、サイドハッスルを始めるための時間とエネルギーを取っておきますか?より多くを費やすためにタグボートに「ノー」と言い、あなたが着ている服や運転している車であなたがどれほど成功しているかを世界に示したいという願望はありますか?

もしそうなら、あなたとその目標を達成することの間の唯一のことは…あなたです。

数年前、私は座っているときに別の瞬間がありました。今回はバランスシートを見ていて、引退数を超えていることに気づきました。今回は泡立ちはなく、落ち着いた軽さでした。私は解放されたと感じました。それ以来、私が仕事に取り掛かったのは、それが私の選択だったからです。

長い間単一の目的に向かって取り組んでいる人にとって、大きな目標をもう持たないことは実際には困難です。そして、他に何をすべきかを理解する時は、あなたがまだ雇用されている間です。これが、私が自分で選んだ目的やプロジェクトを持ち、人々の生活により大きな影響を与えることができるように、Just MakingCentsを始めた理由です。

早期退職の方法を学ぶことに興味がありますか?なぜですか、なぜそうではありませんか?