財務を自動化する方法を学ぶことは、お金のゲームチェンジャーになる可能性があります。

どうして?なぜなら、日常的に、私たちはあまりにも多くの選択肢に直面しているからです。自動化を使用して選択肢を減らすことで、日常的に考えることなく、お金で成功するための準備が整います。

あなたが今日しなければならない50以上のお金の決定について考えてください:あなたはもっと節約するべきですか?何を減らすべきですか?投資についてはどうですか–不動産、株式、インデックスファンド?借金を返済しますか?そのComcast請求書を時間通りに送りましたか?ポートフォリオのバランスを取り直す時が来ましたか?

圧倒的な数の選択肢に直面して、ほとんどの人は同じように反応します:彼らは何もしません。バリーシュワルツが「選択のパラドックス:なぜもっと少ないのか」で書いたように、

なぜそんなに多くの人々が個人的な財政は意志力についてだけであると信じているのですか?アイデアは次のようになります。「もっと頑張れば、もっと貯金を始め、借金を返済し、そのお金をすべて使うのをやめ、予算を守り、投資について学び、投資を開始し、毎年バランスを取り直します…」ありそうもない。実際、雇用主の401(k)マッチを最大限に活用しているかどうか、友達に聞いてみてください。文字通り無料のお金ですが、大多数の人はそうではありません。彼らの答えは? 「ええ…私は本当にそうすべきです…」

それは意志力についてではありません。何よりも、自動化の心理学は、財務をうまく管理するために重要です。

ある調査では、401(k)アカウントをオプトアウトすることを研究者が発見しました- opt- in の代わりに つまり、従業員はいつでも停止できますが、自動的に参加するようになり、貢献率が40%未満からほぼ100%に引き上げられました。

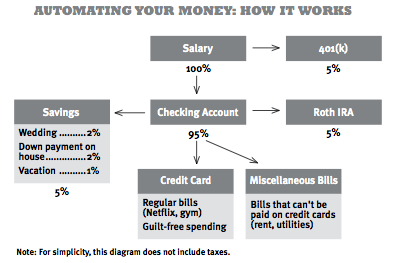

以下に示す「次の100ドル」の原則を使用すると、自動化された資金の流れによって、投資、請求書の支払い、貯蓄、罪悪感のない支出など、必要な場所に自動的にお金が送られます。

そして、あなたは常にあなたの個人的な財政を心配する代わりに、あなたにとって重要なことに集中することができます。

これがどのように機能するかを確認するために、例としてミシェルを使用してみましょう。

ミシェルは月に一度支払われます。彼女の雇用主は彼女の給与の5%を自動的に差し引き、それを彼女の401(k)に入れます。ミシェルの残りの給与は、直接預金によって当座預金口座に送金されます。

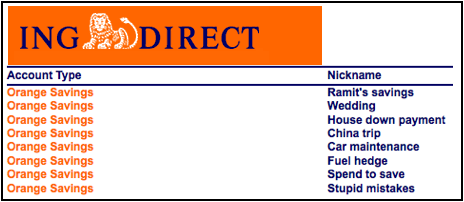

約1日後、彼女の自動送金は当座預金口座からの送金を開始します。彼女のRothIRA退職金口座は、彼女の給与の5%を自分で引き出します。彼女の普通預金口座は5%を引き出し、そのお金を自動的にチャンクに分割します。結婚式のサブアカウントの場合は2%、家の頭金のサブアカウントの場合は2%、次の休暇の場合は1%です。 (それは彼女の毎月の貯蓄目標の世話をします。)

彼女のシステムは、Netflix、ケーブル、保険などの固定費も自動的に支払います。彼女は、サブスクリプションと請求書のほとんどがクレジットカードで支払われるように設定しています。彼女の請求書の一部(公共料金やローンなど)はクレジットカードに入れることができないため、当座預金口座から自動的に支払われます。最後に、彼女は毎月5分間のレビューのために、クレジットカードの請求書のコピーを自動的に電子メールで送信します。彼女がそれを確認した後、請求書は彼女の当座預金口座からも支払われます。

彼女の口座に残っているお金は、罪悪感のない支出に使われます。

彼女が使いすぎないようにするために、彼女は2つの大きな勝利に焦点を合わせています。それは、外食と衣服へのお金の支出です。

彼女は、支出目標を超えた場合にミントアカウントにアラートを設定します。万が一の場合に備えて、当座預金口座に500ドルの予備金を保持します。 (彼女は2、3回支出をやり直し、サブ普通預金口座からの「予期しない費用」のお金を使って自分自身に返済しました。)支出をより簡単に追跡するために、彼女は可能な限りクレジットカードを使用してすべての支払いを行います。彼女の楽しいもの。彼女がタクシーやコーヒーに現金を使う場合、彼女は領収書を保管し、できるだけ頻繁にミントに入れようとします。

月の半ばに、ミシェルのカレンダーは、ミントアカウントをチェックして、彼女が自分の支出限度内にあることを確認するように彼女に思い出させます。彼女が元気にやっているなら、彼女は自分の人生を続けます。制限を超えた場合、彼女は1か月間軌道に乗るために何を削減する必要があるかを決定します。幸いなことに、彼女はそれを正しくするために15日間の猶予があり、外食への招待状を丁寧に渡すことで、軌道に戻ります。

月末までに、彼女は2時間以内に財務を監視しましたが、10%を投資し、5%を節約し(結婚式と頭金のサブバケットに)、すべての請求書を期限内に支払い、支払いを済ませました。クレジットカードを全額、そして彼女が使いたいと思ったものを正確に使いました。彼女は一度だけ「ノー」と言わなければならず、それは大したことではありませんでした。実際、どれもそうではありませんでした。

あまりにも多くの人が50のことでお金を節約しようとし、すべてのことで5%を節約しようとします。そして、彼ら自身を完全に諦めるほどの膨大なストレスを引き起こします。代わりに、私は自分の上位2つの裁量的費用(私にとっては外食と外出)に焦点を合わせ、6か月間で25%〜33%削減することを好みます。これにより、何百ドルもの追加のキャッシュフローが生成され、投資と旅行に再ルーティングされます。

アカウントの自動化がどのように機能するかを示すために、1週間に1時間未満でお金を監視できるように、お金を自動化するパーソナルファイナンスインフラストラクチャを構築する方法を示す12分間のビデオを用意しました。投資、貯蓄、支払い済みの請求書など、すべてが自動的に行われます。すべて。

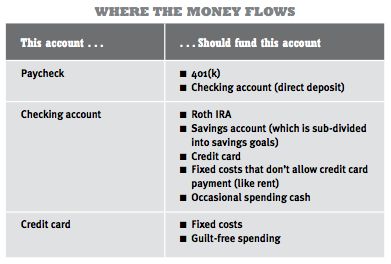

まず、各アカウントにログインしてアカウントをリンクし、あるアカウントから別のアカウントへの自動転送を設定できるようにする必要があります。いずれかのアカウントにログインすると、通常、「アカウントのリンク」、「転送」、「支払いの設定」などのオプションが表示されます。

作成する必要のあるリンクは次のとおりです。

例:401(k)は、直接預金を介して当座預金口座に接続する必要があります(これの設定については、HR担当者にご相談ください。フォームへの入力には10分かかります)。次に、Roth IRA、普通預金口座、およびクレジットカードにログインします。ここで、当座預金口座をそれらにリンクできます。最後に、家賃など、当座預金口座では支払えない請求書がいくつかあります。その場合は、当座預金口座の無料の請求書支払い機能を使用して、家主に正確な期日に小切手を自動的に発行します。これで、手動で小切手を再度書く必要がなくなりました。

すべてのアカウントがリンクされたので、次はアカウントに戻り、すべての送金と支払いを自動化します。これは非常に簡単です。個々のアカウントのウェブサイトを操作して、支払いまたは送金が希望の金額と希望の日付に設定されていることを確認するだけです。

ほとんどの人は、自動化するときに1つのことを無視します。それは日付です。奇妙な時間に自動転送を設定すると、必然的にさらに多くの作業が必要になり、憤慨し、最終的には個人金融インフラストラクチャを無視することになります。たとえば、クレジットカードの期限が月の1日であるのに、15日まで支払いがない場合、それはどのように機能しますか?すべての請求書を同期しない場合は、異なる時間に支払いを行う必要があり、アカウントを調整する必要があります。どちらをしませんか。

これを回避する最も簡単な方法は、すべての請求書を同じスケジュールで取得することです。

これを実現するには、すべての請求書をまとめ、会社に電話して、請求日を切り替えるように依頼します。これらのほとんどは、それぞれ5分かかります。アカウントが調整されると、数か月の奇妙な請求が発生する可能性がありますが、その後はスムーズになります。月の1日に支払いが行われる場合は、すべての請求書をその時間またはその前後に到着するように切り替えることをお勧めします。

電話して次のように言います。「こんにちは。現在、毎月17日に請求が行われています。これを、その月の1日に変更したいと思います。ここで電話で尋ねる以外に何かする必要がありますか?」もちろん、状況に応じて、簡単に請求できる日付をリクエストできます。

月の初めにすべてが届いたので、実際に行って転送を設定します。月の1日に支払いが行われると仮定して、自動マネーフローを調整する方法は次のとおりです。

給与の一部は自動的に401(k)に送られます。残り(「持ち帰り賃金」)は当座預金口座に直接入金されます。 1日に支払いが行われたとしても、2日までアカウントにお金が表示されない場合があるため、必ずその金額を計上してください。

当座預金口座をメールの受信トレイのように扱っていることを忘れないでください。最初にすべてがそこに送られ、次に適切な場所にフィルターされます。注:これを初めて設定するときは、送金がうまくいかない場合に備えて、当座預金口座にバッファー金額(500ドルをお勧めします)を残してください。心配しないでください。何か問題が発生した場合は、上記の交渉のヒントを使用して、当座貸越手数料を免除してください。

転送を設定するだけではありません。金額も設定することを忘れないでください。あなたの意識的な支出計画の貯蓄のためにあなたが確立したあなたの月収のパーセンテージを使用してください(私の本の第4章から;通常5から10パーセント)。ただし、現時点でそれほど余裕がない場合でも、心配する必要はありません。5ドルの自動転送を設定して、それが機能することを証明してください。金額は重要です。5ドルを逃すことはありませんが、すべてがどのように連携しているかを確認すると、その金額に追加するのがはるかに簡単になります。

ただし、販売者がクレジットカードを受け入れない場合は、当座預金口座から直接請求書を支払うことができるようにする必要があるため、必要に応じてそこから自動支払いを設定します。

ちなみに、クレジットカード口座にログインしているときに、請求書への毎月のリンクを送信するための電子メール通知(通常は「通知」または「請求書」の下にあります)も設定して、次のことができるようにします。当座預金口座から自動的に送金される前に確認してください。これは、請求額が当座預金口座で利用可能な金額を予期せず超えた場合に役立ちます。これにより、その月に支払う金額を調整できます。

これが基本的な自動マネーフロースケジュールですが、月に1回のスケジュールで支払われない場合があります。それは問題ではありません。上記のシステムをお支払いスケジュールに合わせて調整するだけです

上記のシステムを1日と15日に複製することをお勧めします—毎回半分のお金で。これは十分に簡単ですが、これで注意することの1つは、請求書の支払いです。 2回目の支払い(15日)でいずれかの請求書の期日が遅れる場合は、必ず1日の支払い時に全額が支払われるように設定してください。システムを機能させるもう1つの方法は、1回の給与(退職金、固定費)で半分の支払いを行い、2回目の給与(貯蓄、罪悪感のない支出)で半分の支払いを行うことですが、それは不格好になる可能性があります。

フリーランサーのような不規則な収入は、計画するのが難しいです。何ヶ月も稼げない月もあれば、現金で一杯になる月もあります。この状況では、支出と節約にいくつかの変更が必要です。まず、これはコンシャス支出計画とは異なりますが、毎月どのくらい生き残る必要があるかを把握する必要があります。これは最低限です:家賃、光熱費、食料、ローンの支払い-基本的なことだけです。これらはあなたの最低限の毎月の必需品です。

さて、意識的な支出計画に戻りましょう。投資を行う前に、最低限の収入の3か月の貯蓄目標を追加します。たとえば、生活に少なくとも月額1,500ドルが必要な場合は、貯蓄バッファーに4,500ドルが必要です。これを使用して、収入が少ない月をスムーズにすることができます。バッファは、普通預金口座のサブアカウントとして存在する必要があります。資金を調達するには、次の2か所からの資金を使用します。

1.バッファを設定している間は投資を忘れ、代わりに投資したはずのお金を普通預金口座に送金します。

2.良い月には、あなたが稼いだ余分なお金はあなたのバッファの節約に使われるべきです。

サブ普通預金口座を設定する方法の例を次に示します。

クッションとして3か月のお金を節約したら、おめでとうございます。次に、通常の意識的支出計画に戻り、投資口座に送金します。自営業者であるため、従来の401(k)にアクセスできない可能性がありますが、優れた代替手段であるSolo 401(k)とSEP-IRAを検討する必要があります。

収益性の低いものを補うために、良い月に普通預金口座にもう少しお金を払うのがおそらく賢明であることを覚えておいてください。

収入が不規則な場合は、計画ツールとしてYouNeedABudgetを使用することを強くお勧めします。来月何を作るかわからない場合に非常に役立つ前向きなシステムを使用しています。

おめでとう!あなたのお金の管理は現在自動操縦になっています。だけでなく

請求書は自動的に時間どおりに支払われますが、実際には毎月お金を節約して投資しています。このシステムの優れている点は、ユーザーが関与しなくても機能し、いつでもアカウントを追加または削除できる柔軟性を備えていることです。デフォルトでお金を貯めています。

最も重要なことは、外食しているとき、新しい靴を購入したり、友達を訪ねたり、注目しているWebアプリの「プロ」バージョンを入手したりするときはいつでも、罪悪感を感じることはありません。自分の財政が自動的に処理されていることがわかるからです。

ラミット・セティの新しい本からの抜粋、私はあなたに金持ちになることを教えます。許可を得て使用。

###