SEA Limited(SE)は現在、ピークから20%減少しています 多数のテクノロジー株の売却により、1株あたり372.70ドル。 SEAが2021年11月16日に第3四半期の業績を発表して以来、引き戻しは続いており、これは期待を裏切っていることを示しています。そうは言っても、2021年4月のSEの前回の分析以来、在庫はまだ25%増加しています かなり印象的です。

SEの2021年第3四半期の収益レポートを掘り下げて、数か月の上昇に続いて株価が急落した原因を調査します。

売却の原因が会社のファンダメンタルズの変化によるものなのか、単に投資家の感情によるものなのか、そしてポジションを保持、追加、売却する必要があるのかどうかを調べてみましょう。

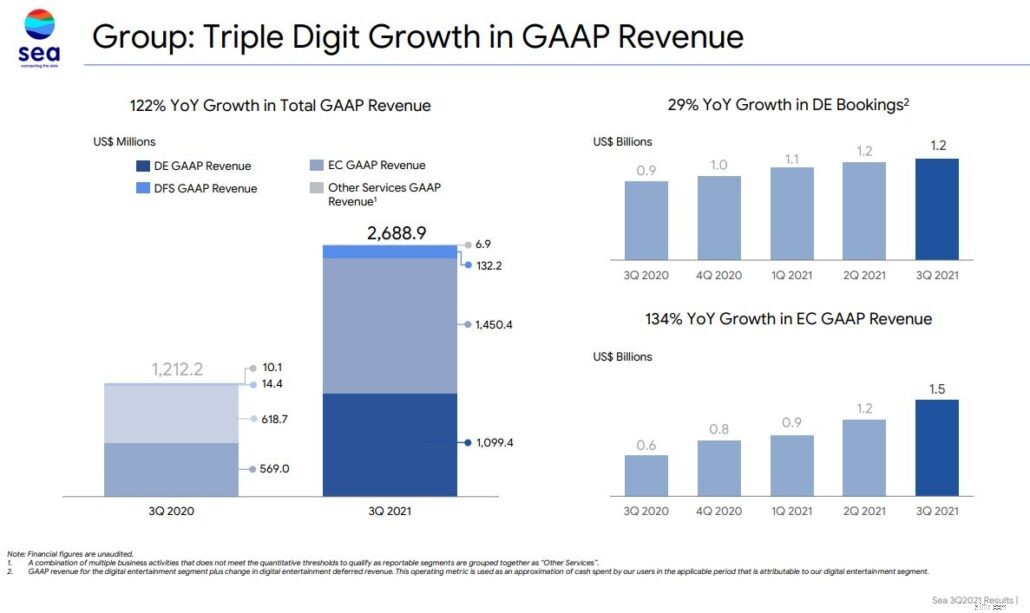

20年第3四半期から21年第3四半期の間に、SEの総収益は121.8%増加しました 27億米ドルに。この増加は、SEの主要なセグメントによって推進されています。デジタルエンターテインメントとEコマース。

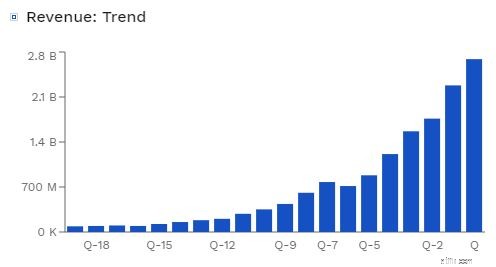

ズームアウトして全体像を見ると、過去5年間、会社の収益が四半期ごとに指数関数的に増加していることがわかります。これは驚くべき成果です。

しかし、それはすべての面でうまくいっていますか?各事業セグメントの業績を見てみましょう。

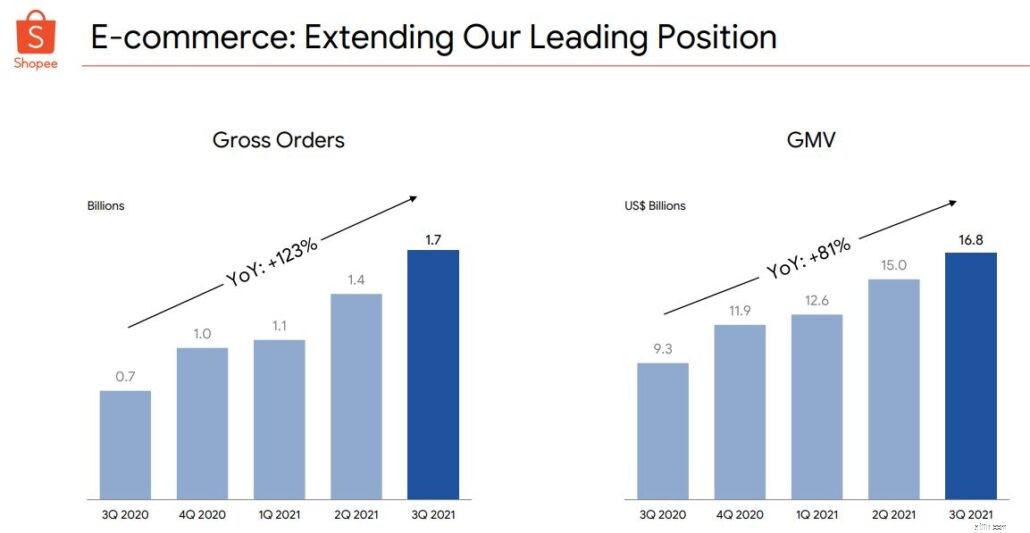

Shopeeは、SEの今後の王冠の宝石であり、会社の収益の54%を占めています。 2021年の第3四半期に、このカテゴリの収益は134.4%急増しました 15億米ドルに。 Shopeeのeコマースプラットフォームの拡大と付加価値サービスおよび広告からの収益の急増がこの増加に貢献しました。

サイズに関しては、SEの総商品価値は168億米ドルで、前年比80.6%増加しました。

App Annieによると、2021年の第3四半期に、Shopeeはアプリで費やされた合計時間の点でGoogle Playのショッピングカテゴリで第1位のアプリであり、ダウンロードと平均月間アクティブユーザーの点で第2位でした。 Shopeeは、東南アジア、インドネシア、ブラジル、台湾でも最も人気のあるアプリであり続けました。これは、月間平均アクティブユーザー数とアプリの合計時間で測定されます。

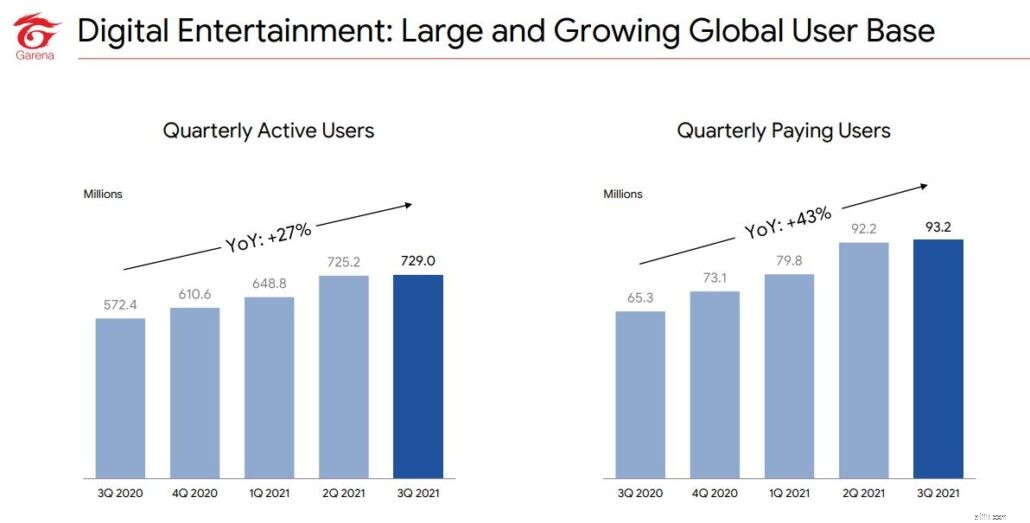

現時点でSEの唯一の収益性の高いセグメント、別名会社のゴールデングースはGarenaです。

このセグメントは、この間ずっとSEの拡張をサポートしてきました。 2020年の第3四半期の5億6,900万米ドルから、2021年の第3四半期の11億米ドルまで、そのデジタルエンターテインメント部門は 93.2%成長 。この増加は主に以下の増加に起因しました:

素人の言葉で言えば、これはFree FireのようなSEゲームをプレイする人が増えるだけでなく、プラットフォームにより多くのお金を費やしていることを意味します。

App Annieによると、Free Fireは2021年の第3四半期に優れたユーザーエンゲージメントを維持し、GooglePlayのすべてのモバイルゲームの平均月間アクティブユーザー数で世界第2位にランクされました。 SEはまた、9月下旬にFree Fire MAXをリリースしました。これは、Free Fireと互換性のあるアップグレードされた仕様を備えた、Free Fireの新しいスタンドアロンバージョンであり、両方のバージョンのユーザーが一緒にプレイできます。

SeaMoneyは現在SEで最小のセグメントです。 Ant Groupと同じくらい成功する可能性はありますが、東南アジアのさまざまな市場に浸透する必要があるため、まだ長い道のりがあります。 2021年の第3四半期のモバイルウォレットの総支払い額は、46億米ドルで、前年比111%増でした。 。さらに、第3四半期には、有料ユーザーの数は3,930万人に増加しました。

主要なセグメントを特定し、それらが集合的に良好な成長を報告していることに気付いたので、会社は順調に進んでいるように思われます。それは株価の下落を説明するものではないので、SEの財務実績を調べてさらに深く掘り下げましょう。

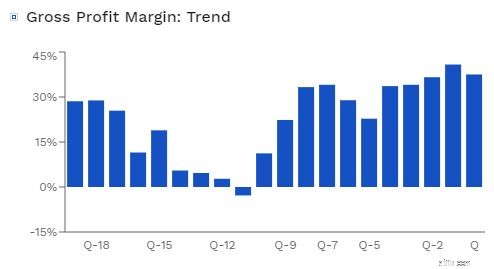

SEは、30%から35%の領域で粗利益を維持することができました。これは、会社にとって健全な範囲です。

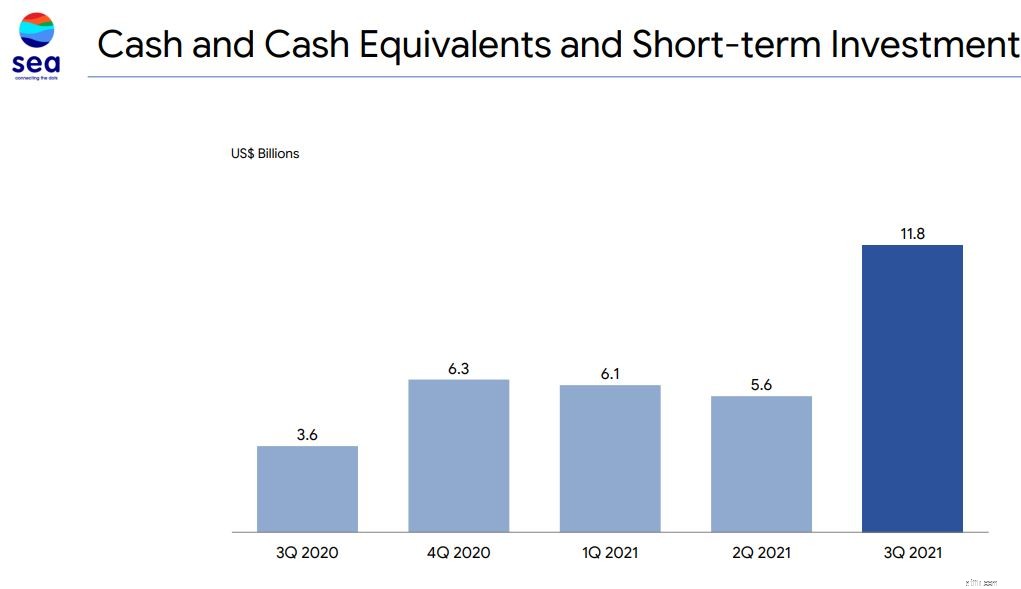

前四半期と比較して、SEの現金および現金同等物は劇的に増加しました 。ただし、その大部分は財務活動を通じて生み出された純現金(70億米ドル)に起因することを強調する必要があります。

営業活動から生み出された現金は約5億1300万ドルでしたが、投資に使用された純現金は20億ドル近くになります。

この財務活動による純現金がなければ、SEの現金および現金同等物は大幅に減少したでしょう。

それに加えて、経営陣は2021年の通年で2度目のEコマースガイダンスを増やしています。

Eコマースの収益は、以前の予測である47億ドルから49億ドルと比較して、50億ドルから52億ドルの間になると見込んでいます。

これまで見てきたことから、SEの結果は見事なものに他なりません。それで、ドロップとの取引は何ですか?

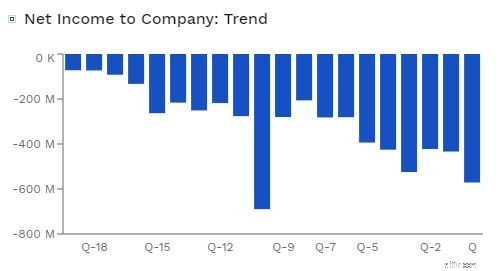

主な説明は、より多くのお金を失っているという事実に関連している可能性があります 。

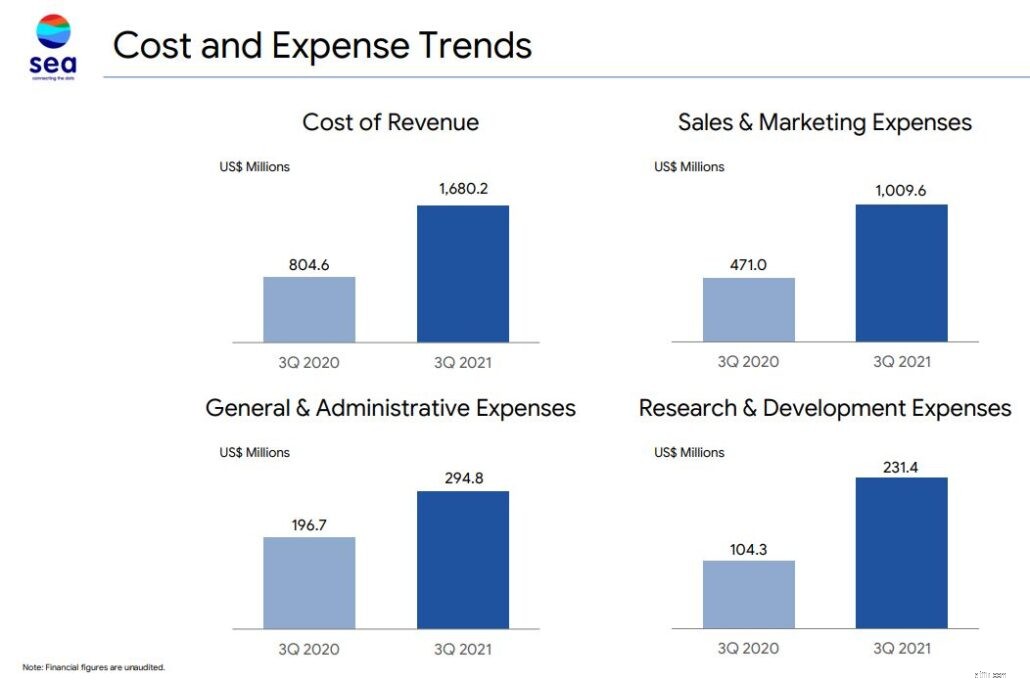

会社の収益は増え続けていますが、それに伴ってコストも上がっています。 2020年の第3四半期の8億460万米ドルから2021年の第3四半期の17億米ドルまで、総収益コストは108.8%増加しました 17億米ドルに。内訳を見ると、コストジェネレーターはEコマースセクションであり、デジタルエンターテインメントの61.4%と比較して、収益コストが139.8%増加しています。

SEは、追加コストは主に、販売注文の増加の一部であるロジスティクスコストの増加に起因すると考えています。ただし、コスト効率の改善(スケールアップの典型的な副作用)があっても、収益のコストは売上の伸びよりもいくらか速く上昇していることがわかります。 そのEコマースセグメントで。これは、SEだけでなく他のEコマース企業にも打撃を与えている現在のサプライチェーンの危機に関連している可能性があります。

それにもかかわらず、商品原価の上昇は主な原因ではありません。実際、 SEの粗利益は改善されました。 昨年の第3四半期の粗利益は4億米ドルでしたが、SEの総利益は148%増加して10億米ドルになりました。

同社の営業費用の増加は、収益の真の足かせでした。

ジャッキーチェンとプアチュカンは、Shopeeのジングルに無料で踊っていません。 SEは、市場シェアを拡大し、ブランドを強化するために、マーケティングに多額の投資を行ってきました。

2020年の第3四半期の4億7,100万米ドルから、2021年の第3四半期の10億米ドルまで、販売およびマーケティング費用の合計は114.4%増加しました 10億米ドルに。レポートセグメントの販売およびマーケティング費用は、以下の表に分類されており、数値は数千米ドルで表されています。

SEは、G&AおよびR&D費用の増加と合わせて、2021年の第3四半期に5億7,100万米ドルの純損失を報告し、前四半期の4億2,530万米ドルから増加しました。株式に基づく報酬が考慮されていない場合でも、四半期の純損失は4億4,800万米ドルで、前四半期よりも高くなっています。

SEの株価が下落した理由がわかりました。ただし、それだけではない場合があります。彼らの第3四半期の収益レポートは、SEのいくつかの重要なリスクを浮き彫りにしました。

SEは、包括的なマーケティングアプローチのおかげで、過去数年間でユーザーベースを拡大し、したがって指数関数的な速度で収益を上げることができました。それでも、特にeコマース業界におけるSEの競争上の優位性を考慮する必要があります。

Lazadaは、長い間最も人気のあるオンラインショッピングプラットフォームでした。ただし、Shopeeが現在主導権を握っており、より優れたインセンティブとターゲットを絞ったマーケティング手法により、この地域のTokopediaやLazadaを上回っているため、これはもはや当てはまりません。 LazadaとTokopediaの衰退は、これらのインセンティブが減少した場合、または競合他社がより斬新なオンライン購入ソリューションを開発した場合に、SEに非常によく起こる可能性があります。

SEの積極的なマーケティング支出モデルは現在その収益を押し上げています 、しかしこれは持続可能ではないかもしれません。

正確な比較ではありませんが、Amazonは収益性を達成する前に28億ドルしか失いませんでしたが、SEはAmazonよりも大幅に速く成長したにもかかわらずすでに65億ドルを失っています。

会社のバランスシートは引き続き堅調であり、このような成長をさらに数年間維持できる可能性がありますが、債務と希薄化によって資金を調達できなくなった場合はどうなるかを検討する必要があります。

今後、SEは、拡張を維持しながら損失を削減できることを示す必要があります。どちらかを満たさない場合、投資家を失望させるため、これは注意が必要です。

SEのデジタルエンターテインメントセグメントをもう一度見ると、前四半期のユーザーベースの増加と比較して、増加はわずかであるように見えることがわかります。これが続く場合、これは懸念される傾向を示している可能性があります。

長い間、SEデジタルエンターテインメントセクションは、eコマース拡大の原動力となっています。このユーザーベースの潜在的な減速は、その拡大に資金を提供するために利用できる現金が少なくなることを意味する可能性があります。

| SE | アマゾン | アリババ | メルカドリブレ | |

| PS比 | 13.13 | 3.88 | 2.86 | 9.94 |

| PE比率 | -78.7 | 68.5 | 19.37 | 790 |

| 粗利益 | 37.5% | 43.21% | 33.9% | 43.42% |

| 純利益 | -21.23% | 2.85% | 2.67%* | 5.13% |

| デットエクイティレシオ | 0.53 | 1.07 | 0.14 | 25.42 |

| 収益成長率(過去4四半期の平均) | 132% | 32.46% | 51.8% | 92.1% |

SEのPSが16.3であった4月の技術売却と比較すると、現在の PS 13.13は、SEが大幅に割引されていることを示している可能性があります 数ヶ月前と比べて。

中国市場の混乱により、4社すべてでアリババはPS比率に基づいて最も過小評価されている株のようです。一方、SEは、成長率が最も高いものの、4つのうちで最も高価です。

価値の面では、 SEに賭けることは、Amazonやある意味ではAlibaba と比較して大きなリスクを伴います。 。一方、SEは、特に急成長している東南アジア市場において、より大きな可能性を秘めています。

SEの最新の結果は、その成果を示し続けており、東南アジア市場の平均所得と購買力が上昇するにつれて、確実にその成果を示し続けるでしょう。

ただし、利益を上げないという会社の傾向はさらに数年続く可能性が高いことも示しています。 。 SEはこの分野で長い間他社との激しい競争に直面するでしょう。これには、Lazada、Tokopedia、さらにはGrabも含まれ、これらすべてに主要な財政的支援者がいます。

それらすべてのための十分な余地が市場にありますか?これは「勝者全員制」のシナリオですか?

最近の値下げにより、投資家は成長の物語に参加する絶好の機会を探しているかもしれません。ただし、投資家は前述のリスクを認識し、快適なものを選択する必要があります。

執筆時点では、著者はSEでの地位を保持していません。