私はよくこの質問をされます-私は一括投資をするべきですか、それとも時間の経過とともに部品に投資するために私の資本をより小さな金額に分割するべきですか?後者はドルコスト平均法としても知られています。

市場が上昇していて、より多くの資本を早期に活用する場合、一括投資は素晴らしいものです。ドルコスト平均法は、時間の経過とともに安く購入するため、下降トレンドの市場でより効果的に機能します。

しかし、市場がどこに向かっているのかを確実に知ることはできないため、市場の方向性に関する信頼できない予測に基づいて投資することはありません。

ここでより重要な質問は、投資資本のタイミングです。

急落や相続を受けた場合は、一括投資がより適切なオプションになります。

しかし、ほとんどの人にとって、彼らの投資資本は彼らの給料から得られ、それは毎月支払われます。余剰分を節約して、資本がかなり大きくなったときにのみ投資するか、毎月少額の投資を行うことができます。

したがって、私は過半数のグループに焦点を当て、REITへの毎月の投資をどのように行うことができるかを共有したいと思います。

なぜREITなのか?

2つの主な理由から、ほとんどの投資家にとって非常に適した投資だと思います。

第一に、REITは定期的に配当を行い、投資家が自分の口座に冷たい現金が入金されているのを見ると、より快適になります。配当効果は市場のボラティリティを和らげることができ、投資家はより長く投資を続けることができます。それが、その魔法を働かせるために調合するために重要なことです。

第二に、多くの投資家は不動産を愛しており、REITはこれらの投資を「手頃な価格」にしています。これは、ほとんどの人が理解し、関係することができ、投資家の信頼と保持力を高めるビジネスです。

毎月の投資について重要なことは、手数料費用に注意することです。 REITをより定期的に少量で購入すると、取引手数料が収益に食い込むため、価値がなくなる可能性があります。

したがって、毎月投資したい場合にのみ、低コストのブローカーを選択してください。

購入できる5つのREITは次のとおりです。

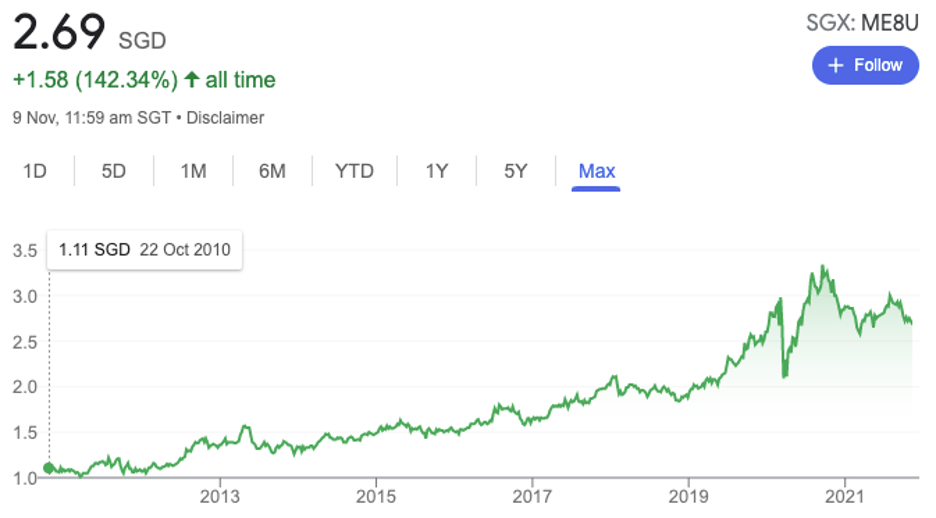

Keppel DC REITは、シンガポールで珍しく人気のあるデータセンターREITです。 Covidが加速するデジタル化の採用が楽観的であることを考えると、株価は2020年に3.04ドルの高値に達しました。しかし、その楽観主義は2021年に衰退し、株価は年間を通じて下落しており、執筆時点では2.35ドルでした。

Keppel DC REITの株価が下落した5つの考えられる理由と、NetCoを買収する権限の拡大は、もはやデータセンターにとって純粋な遊びではないことを意味することを説明しました。

とはいえ、Keppel DC REITの長期的な見通しについてはまだ前向きであり、2020年の過大評価により、株価の下落は正当であると信じています。データセンターは、デジタル世界のインフラストラクチャで重要な役割を果たします。 、未来のメタバースを含む。 Keppel DC REITは、今後数年間でより多くのデータセンターを取得し、グローバルに多様化したデータセンターの役割に成長することを期待しています。

現在、Keppel DCREITのデータセンターの大部分はシンガポールにあります。現在シンガポールでは新しいデータセンターが許可されておらず、現在ここに存在するデータセンターはすべてホットプロパティであるため、これはうらやましい立場です。 Keppel DC REITは、家賃を引き上げることで状況を悪化させる可能性がありますが、それでもテナントが支払うことになります。

株価が下落した後も、ケッペルDCリートは必ずしも安くはありません。株価純資産倍率は2.06で、5年平均の1.96をわずかに上回っています。

Keppel DC REITの配当利回りは約4.4%であり、REITにとっては特に高くはありませんが、データセンターに割増料金を支払うことを期待する必要があるため、許容できると思います。

ドルコスト平均法は、一括投資には明らかに十分な安さではないが、少しずつ投資する方が賢明な状況に適しています。それがさらに下がれば、あなたはより安くそしてより多くのユニットを買うことができます。そして、それが上がると、あなたもある程度の権利が確定します。

比較的若いREITであるにもかかわらず、長期間公開されていた他のREITと比較して、初期の投資家に高いキャピタルゲインをもたらしました。

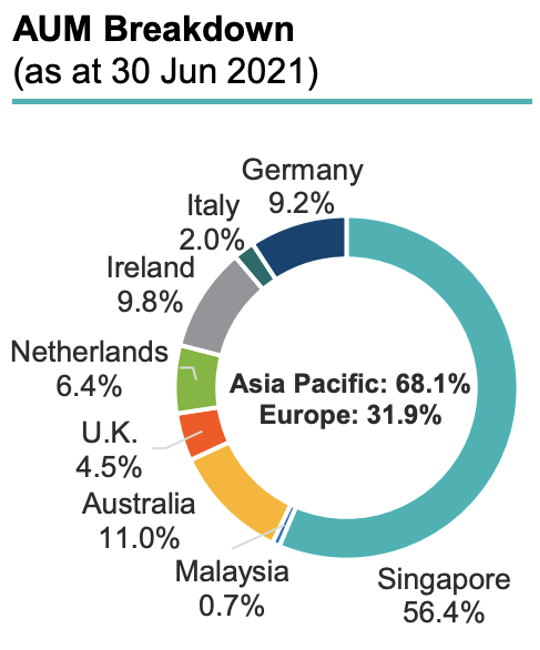

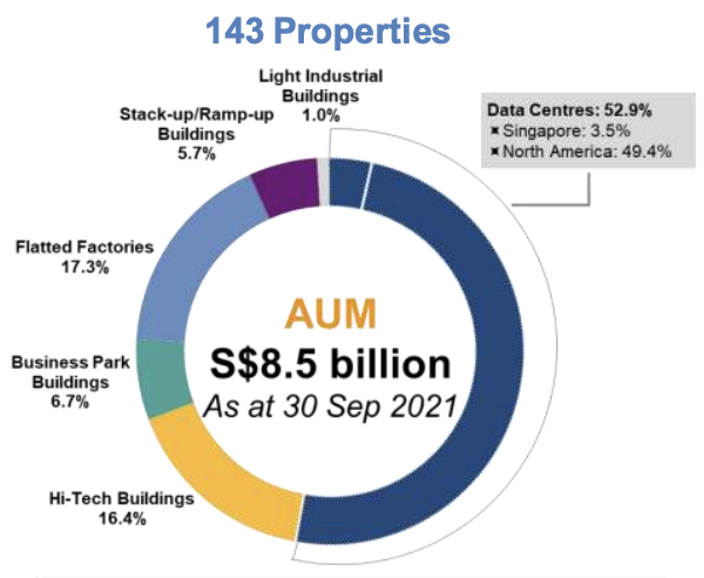

Mapletree Industrial Trust(MIT)は、資産の50%以上を占めるデータセンターで大きく成長しました!

昔ながらの工場に戻ることはなく、ハイテクビルやデータセンターなどのより価値の高い工業所有権に焦点が当てられると思います。

Mapletree Industrial Trustの評価は、Keppel DCREITの評価ほど厳しくありません。これはおそらく、前者がデータセンターと並んで他の工業所有権を持っているためです。 MITは1.44のPB比率で取引されており、これは5年間の平均PBである1.63をわずかに下回っています。

配当に関しては、MITはケッペルDC REITからそれほど遠くない4.9%の配当利回りを与えています。以前は7%以上の配当利回りを提供していました。しかし、それは伝統的な工業所有権のポートフォリオに基づいていました。データセンターでは、株価だけでなく価値も上昇しているため、配当利回りは低下しています。これは良い兆候であり、悪い兆候ではありません。

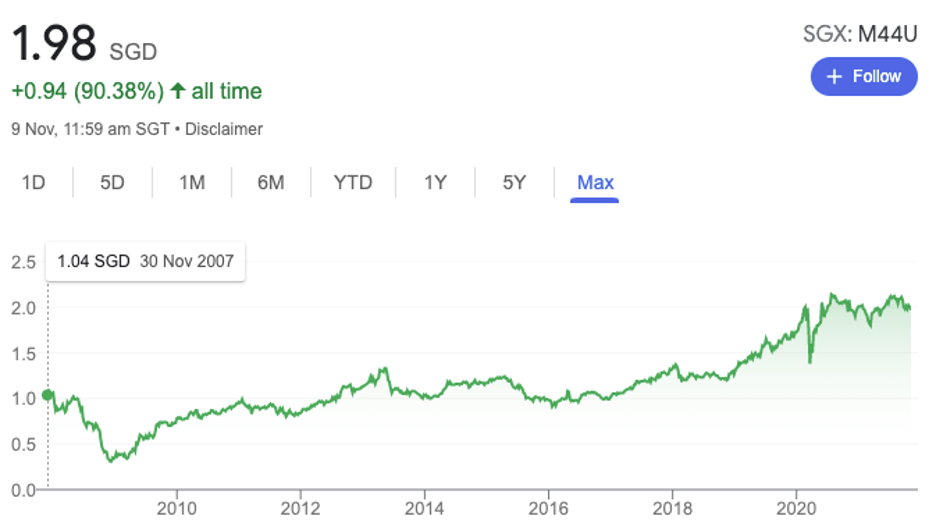

MITは10年以上上場されており、投資家にまともな資本と配当の利益をもたらしています。

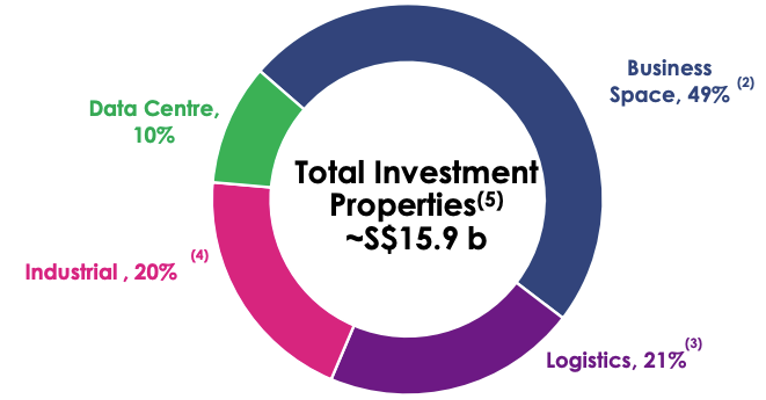

Ascendas REITは、シンガポール取引所に上場している最大のビジネススペースおよび産業用REITです。ヨーロッパには11のデータセンターがあり、資産価値全体の10%を占めています。

REITには、Singtel、Sea、DBS、Stripe、Grabなどの有名なテナントがいるため、賃貸料の徴収は問題になりません。

キャピタランドをスポンサーとして持つことも、取得のための物件の安定したパイプラインを保証するので有利です。

Ascendas REITは、株価純資産倍率1.3で取引されています。これは、5年間の平均株価純資産倍率に相当します。それはかなりの価格です。配当利回りは4.8%です。

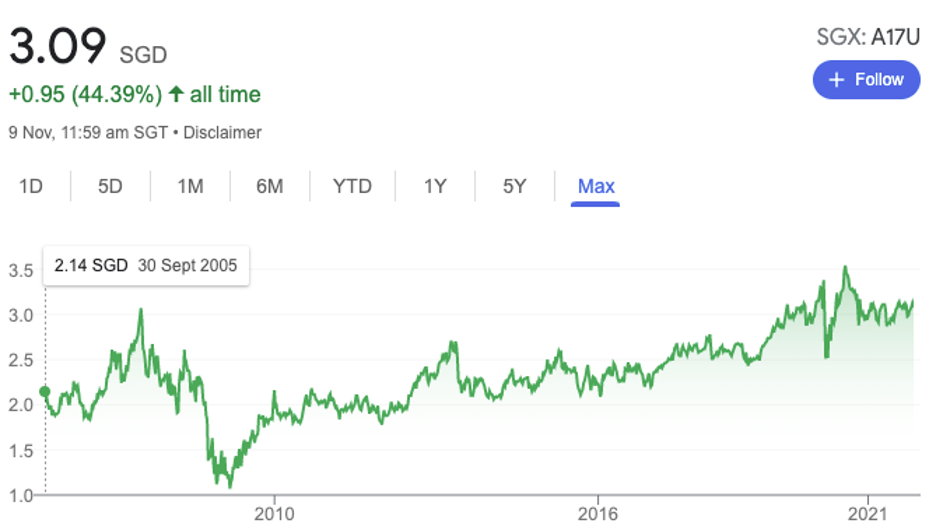

Ascendas REITは2005年にIPOを行い、長年にわたって配当を分配したにもかかわらず株価が上昇しました。

Covid中に人間の移動が停止したにもかかわらず、ロジスティクスは動き続けました。私たちはまだ私たちの物資とグローバルなロジスティクスネットワークを提供する必要があります。 Mapletree Logistics Trust(MLT)はサプライチェーンで役割を果たしており、テナントはCovidの年にこれまで以上にREITに家賃を寄付することができました。MLTの収益は14.3%増加しましたが、他の多くの企業は生き残るのに苦労していました。

>2021年には、ビジネスはさらに改善され、過去6か月の収益は前年と比較して24.4%増加しました。

株価が好調だったのも当然だ。史上最高の2.14ドルに達しましたが、その後、2ドルを少し下回るまで遡ります。現在、株価純資産倍率1.4で取引されており、5年平均の1.3を上回っています。

配当利回りは約4%です。

14年間にズームアウトすると、株価が着実に上昇し、キャピタルゲインと配当の両方が投資主にもたらされていることがわかります。

一方、オフィスや小売の需要は、人々が自宅で仕事をしたり、モールに行く頻度が少ないため、物流施設ほど回復力がありませんでした。 Mapletree Commercial Trust(MCT)は、Covid年度の収益が1.9%減少しました。

しかし、結果は22年度上半期に11.5%の増収で回復しました。 Covidの影響をなんとか乗り越え、今では成長は軌道に乗っているようです。

MCTには、シンガポール南部に5つの施設があります。VivoCity、Mapletree Business City、mTower(旧PSAビル)、Mapletree Anson、Bank of America Merrill LynchHarbourFrontです。

株価は現在1.2のPB倍で取引されており、5年間の平均PBである1.3を下回っています。

配当利回りは4.6%です。

上記の他のREITと同様に、MCTの株価は創業以来大幅に上昇しており、投資主は長期的に配当とキャピタルゲインの両方を享受してきました。

REITは、定期的な配当とわかりやすいビジネスのために人気のある投資です。不動産を賃貸します。

ただし、すべてのREITが同じように作成されるわけではありません。質の高い5つのREITを共有しました。株価が着実に上昇し、長期にわたって安定した配当が実現していることがわかります。

これらの着実に複利のREITは、ポートフォリオを少しずつ構築するために使用できる定期的な投資に最適です。ゆっくりと、しかし確実に。

毎回少量を投資するには、低コストの証券会社が必要になります。 Phillip Futuresの最低手数料なしの0.08%の手数料は、シンガポールで最も低いものの1つです。