中国政府による広範な取り締まりの中で、再び大規模なパニック売りが投資家によって開始されました。

中国株に投資している多くの人が最近の取り締まりを心配しており、中国市場がまだ投資する良い機会であるかどうか疑問に思っていることを理解しています。

これが私の考えの一部です。

私立の教育会社に就職している投資家にとっては残念なことでした。 Edutechの企業が「非営利」になるというニュースが出たとき、たった1日で70%以上をタンクに入れたTALEducationなどの株。

2018年に、中国のEdutech株のいくつかがショートセラーに見舞われました。例としては、マディウォーターズがTALEducationを「偽の金融」とラベル付けしたことが挙げられます。

それ以来、私は中国のEdutech企業に非常に懐疑的であり、その業界に参入したことはありませんでした。

今日の早送りで、現在のエピソードは、中国が企業の海外上場を阻止しようとしている方法について、ソーシャルメディアでの議論を激化させています。

一部の人々は、中国政府がすべてを管理し、上場企業に対してやりたいことを何でもできるという物語を推し進めており、その結果、市場はさらに恐れられています。恐怖は、2021年7月28日にハンセン指数全体を5%下げました。

多くの人が「今すぐ売って後で尋ねる」。私の考えでは、中国政府は最終的には国内の大手企業がグローバルに拡大できるようになることを望んでいます。しかし、この市場は常に貪欲と恐れに圧倒されます。

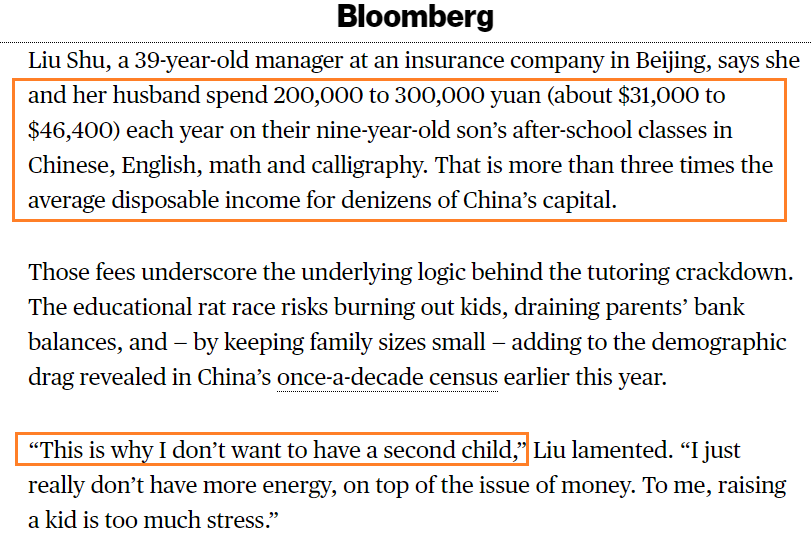

客観的に言えば、最近のEdutech企業の取り締まりは、国勢調査データによるものであり、子育てのコストを削減することにより、市民がより多くの子供を持つことを奨励している可能性があります。この動きは「外国人投資家を殺す」ことではありません。彼らが望むなら、そうするためのより良い方法がたくさんあります。

CNAは次のことも報告しています:

シンガポールのような先進国では、研究により、学生の大多数が私立の授業料に登録されていることがわかりました。

比較すると、中国は依然として新興経済国であり、一人当たりのGDPは非常に低いですが、教育セクターは2,600億米ドルの産業に成長しています。多くの上場企業は親から莫大な利益を上げています。

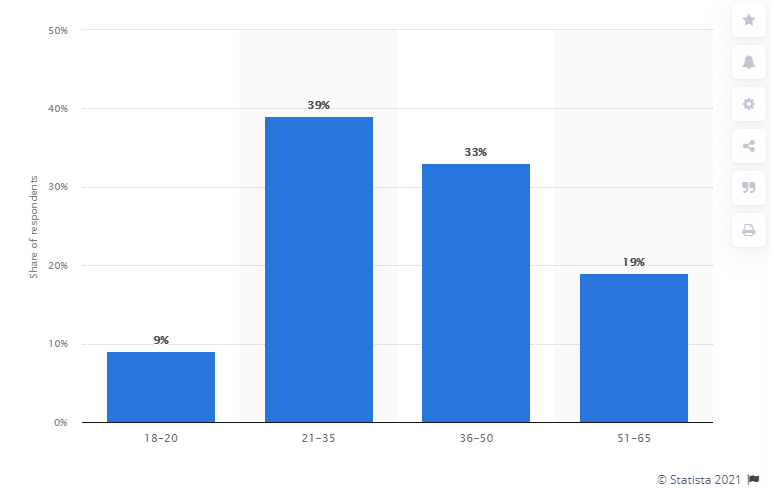

ちょうど今日(執筆時点で)、中国の国営メディアはオンラインゲームを「スピリチュアルアヘン」としてブランド化し、中国のゲーム株が急落する結果となった業界へのさらなる抑制を求めました。取り締まりがある場合は、学生のゲーム時間を短縮することを目的としている可能性があります。

ただし、ゲームが完全になくなるとは思わないでしょう。学生だけでなく、大人もゲームをしています。

Statistaによると、21歳以上の成人が世界中のモバイルゲーマーの91%を占めています(2018年12月現在):

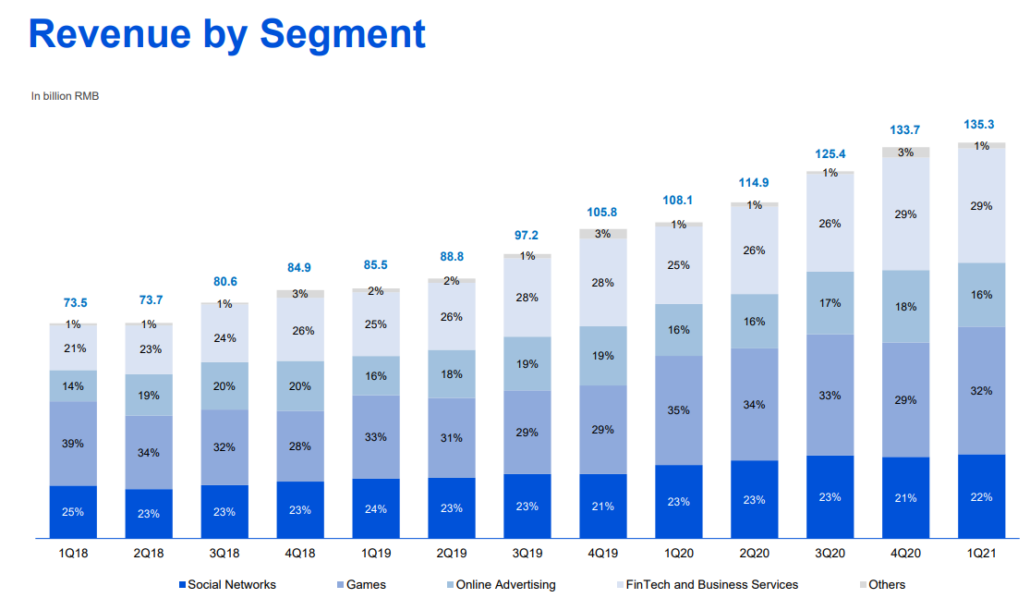

Tencentを見てみましょう。ゲームは現在、収益の最大の貢献者ですが、Tencentには、ソーシャルネットワーク、オンライン広告、フィンテック、投資など、収益を生み出す他のセグメントがあります。ゲームが収益の最大の貢献者であるにもかかわらず、など。

Tencentはその栄光に甘んじることはありませんが、おそらく当局と協力してサービスを改善するでしょう。

つい最近、Tencentは、未成年のゲーマーの大人になりすました子供を抑制するために、顔認識の「真夜中のパトロール」機能も展開しました。この新機能は、1日あたり1億人以上のユーザーがいる人気の「王者栄耀」を含む60のモバイルゲームで展開されます。

さらに、中国のゲーム会社は国内市場だけでなく、世界的にも成長したいと考えています。

Tencentは、収益の面で世界最大のゲーム会社であり、世界中の企業を買収しています。技術投資家のRodolfoRosiniはTwitterで次のように述べています。「Tencentは、北米とヨーロッパのすべてのニッチでナンバーワンのゲームを購入し続けています。」

中国政府は鉄の拳で活動することで知られていますが、業界や外国人投資家を殺害する動機はありません。実際、民間企業がうまくいけば、彼らはもっと利益を得ることができるでしょう。

とはいえ、一党制として、彼らは国民の幸福を最優先しなければなりません。

中国株をダンピングするファンドの見出しはたくさんあります。しかし、なぜそうなのか、そして「一党制」に投資することには民主的なものよりも不利な点があるのでしょうか?

「一党制」には独自の利点があります。たとえば、規制案が最終決定される前に何度も議論を重ねなければならない民主主義国とは異なり、規制は非常に迅速に通過する可能性があります。

そして、結果はそれ自体を物語っています。中国は急速に成長することができ、過去30年間の平均GDP成長率は9%を超えています。

とはいえ、主な欠点は、チェックとバランスが欠けていることです。

中国がCOVIDの状況をどのように管理していたかは、彼らが何ができるかを示しています。彼らが物事を実行する方法が機能しない場合、そのようなニュースは表示されません:

私は以前、デジタル元を開発した最初の国であるなど、中国のさまざまなイノベーションのイニシエーションについて触れていました。

投資家として、国の政策が正しいか間違っているかを判断するのは私にとってではありません。私はその分野の専門家ではありませんが、複数の分野での中国のさまざまな成果の結果から観察することができました。

しかし、中国の株式市場が他の市場ほど活気がないのは、その流動性によるものです。以前、ここで4つの理由を取り上げました。

一部の友人は、マレーシアのように特定の国の市場は「投資不可能」であると私に話しました(免責事項:彼の個人的な見解のみ) 特に1MDBの場合のようなイベントの後。しかし、彼とは異なり、どの市場にいても、市場自体にGEMSが常に存在することがわかりました。

たとえば、1967年からパブリックバンク(マレーシア)にRM $ 1200を投資した場合、2015年にはRM $ 2,760,000(キャピタルゲイン、ボーナス発行など)の価値があり、RM $ 1,080,000相当の配当が投資に含まれます。

開示:私はマレーシアの株式を保有しており、NASDAQに上場しているイスラエルの企業も保有しています。

中国の目的は、大手ハイテク企業を殺害することではなく、公正なプレーを確保することだと思います。彼らは、国内市場での独占に焦点を合わせるのではなく、国内のプレーヤーがグローバルな分野で成功できることを望んでいます。

より厳しい規制により、これらの企業はさらに革新し、代わりに市場シェアを獲得するためのより良いサービスを提供するように求められています(つまり、有機的な成長を遂げています)。

最近、テマセクのヘッドラインが正味ポートフォリオの価値を報告しているのを目にしましたが、中国の成長見通しとテクノロジーの機会については引き続き強気です。

政府がそのような動きを許可した場合、これらの企業は研究開発やイノベーションに努力を費やすのではなく、独占に集中することに抵抗を感じるようになり、世界的に損失を被る可能性があります。

最近、中国の国営メディアは、中国がデジタル経済と技術の分野で国際協力を推進することを計画していると述べました。一般的に、これらの進歩により、大手テクノロジー企業は世界規模で事業を拡大する必要があります。もし彼らが自分たちのビッグテックを殺したとしたら、海外で「是国争光」に拡大できる、つまり自国の誇りになることができる有能な企業は残っていないでしょう。

中国の証券規制当局は最近、証券会社を更新し、上場要件を満たしている限り、中国企業が米国で上場することを引き続き許可すると述べています。

最近、中国は海外IPOについて米国SECにも関与しており、SECは株式を売却する前に中国企業に追加の開示を求めるよう要請しています。 ただし、個人的な見解では、中国株に興味がある場合は、HKEXまたは上海/深圳証券取引所に上場されている株を検討します。

これは斬新なイベントではありません。実際、シンガポールとマレーシアの間で以前に起こった、似たような最悪のケースを思い出します。 30〜40年間市場に参入していたとしたら、シンガポールとマレーシアが株式市場のつながりを断ち切った1989年にこのニュースを思い出したでしょう。

早送りして、私たちの優良株は今日も残っています。しかし、これは別の日の話です。

他の発展途上国のように、それは私が「成長痛」として分類した多くの浮き沈みを経験しなければなりません。私は中国を正しい方向に向けようとしている大きな船だと考えています。正しくなるまでには時間がかかる場合がありますが、最終的にはまだ前進しており、より良い位置にあります。

2008/09年のサブプライム住宅ローン危機を思い出してください。政府が大手銀行の破綻を許可したとき、または最近のEdutechの取り締まりが好きだったとき、すべての地獄が崩壊しました。これはほとんどの投資家を驚かせ、自信を失いました。これらの波乱に富んだ状況がなければ、株式市場は決して安くなることはなく、そうでなければ、そのような割引で株式を購入するそのような機会を得ることができないかもしれません。

一般的に、中国市場への投資には時間と忍耐が必要です。これは、迅速な返品を行うことではありません。それはあなたが信じている市場への信念と信念を必要とし、おそらくボラティリティに腹を立てることができない人々には適していません。

昨年、シンガポールの銀行は配当を制限する必要があるというニュースを見ました。これは「国家奉仕」と見なされますか?繰り返しになりますが、このような波乱に富んだニュースがなければ、DBSは昨年18ドル以上で取引されることはありません。

そして最近、私たちは皆それを知っています:

中国が別のカーブボールを投げるのかどうか誰が知っていますか? 「取り締まり」がどのくらい続くかは予測できませんが、この「取り締まり」は「クレンジング」の期間であり、テクノロジーが長期的に繁栄するための適切な設定を行うものと考えています。

一党制を採用しているということは、ポリシーをより迅速かつ積極的に実装できることを意味する可能性があり、先に「より多くの苦痛」をもたらす可能性があります。ただし、高層ビルを建設するのと同じように、基礎は安定して深く構築する必要があります。

これらの「基盤」は、データ共有、サイバーセキュリティ、健全なエコシステム、消費者保護に関する規制に似ており、「独占的戦略」を通じて大きな国内市場から成長することに焦点を当てるのではなく、革新的な文化を構築することにも似ています。

最後に、レイダリオ(世界最大のヘッジファンドであるブリッジウォーターアソシエイツの創設者)による最近の記事で締めくくります。 「中国の資本市場における最近の動きを理解する」について。彼は、投資家が中国が発展途上の資本市場から離れつつあるという証拠の一部として認識した2015-16年の通貨の崩壊について書いた。 2015年から2016年は、私が中国株への投資を開始した時期とも一致します。それ以来、多くの若い中国企業がマーケットリーダーに成長しました。

小規模な投資家として、私たちは水晶玉を持っておらず、中国政府が今後数週間で何を取り締まるかを誰が知っていますか。とは言うものの、不確実性を乗り越えていく中で、これは短いですが苦痛な期間になるでしょう。中国市場は成長を続け、長期的には中国企業が台頭すると思います。

同様の信念を持っている場合は、私が共有するライブウェビナーに参加してください:

ここで登録

免責事項:この記事は、私の調査/調査に基づく純粋な私の意見です。それはいかなる形の財政、投資または助言を構成するものではありません。私は17年以上にわたって自分のお金を株式市場に投入してきたので、自分の経験を共有するだけです。私はCharteredFinancial Analyst(CFA)のチャーターホルダーではなく、財務関連の資格も持っていません。