比較的新しい参入者であるCreditBureau Asiaは、2020年12月初旬に上場してから1年も経っていません。私が株を選ぶ方法に精通している方は、価格行動が常に抵抗をテストしているのを見る良い取引設定が大好きです。または、価格が特定のレベルで統合されると思われる場合。

Credit Bureau Asiaで、この株について私が最も気に入っているのは、経済の高低にもかかわらず、それがどれほど回復力があるかということです。

たとえば、シンガポールの最近のフェーズ2(2021年5月から6月)への移行では、ニュースリリース時にレンドリースなどの株式が約20%売り切れました。 CBAの場合、その期間中、在庫はほとんど移動しませんでした。実際、この株は2021年3月以来ずっと統合されていると言っても過言ではありません。

私はPalantirやNIOなどの成長株に強気であると同時に、(防御株を含む)十分に分散されたポートフォリオも信じており、CBAは間違いなくその1つです。

テクニカルを見る前に、Credit Bureauが正確に何をしているのか、そしてそれらがどのように彼らの事業分野で収益を生み出しているのかを見てみましょう。

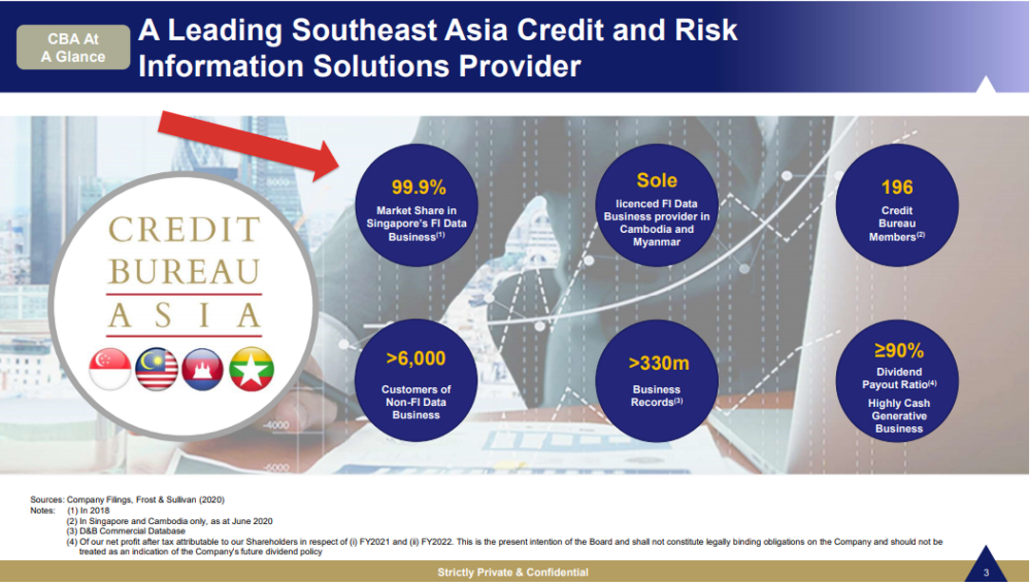

つまり、Credit Bureau(CBA) は、顧客が自信を持って信用決定を下せるように支援します 。

CBAは、一般に「CRIS」として知られるクレジットおよびリスク情報ソリューション業界で運営されています。

彼らの主な事業活動は、信用情報の収集、統合、分析、整理、およびそのような情報の第三者への販売です。彼らのビジネスは、大量のデータを収集する必要性と、関連するクレジットおよびリスク情報をふるいにかけるテクノロジーを備えていることに大きく依存しています。

私はCRIS業界の専門家ではありませんが、ビジネスモデルを簡素化できれば、顧客データを販売するアイスクリームショップのようなものです(たとえば、どの顧客がどのフレーバーのアイスクリームを購入するか、いつ購入するか、どのくらい購入するか)彼らは使うなど) データ分析会社にデータを処理し、アイスクリームショップにフィードバックして、顧客が次の訪問のために注文する可能性のあるものと、過去の支出パターンに基づいて消費者のライフサイクル全体で潜在的に費やす金額を明らかにします。

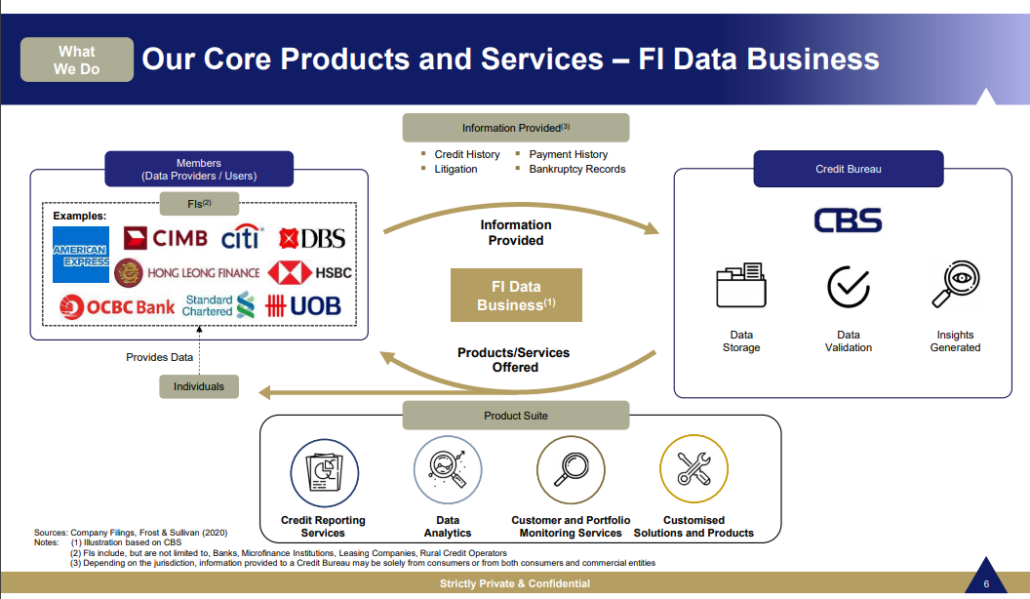

下の図は、信用局とそのメンバー、および個人消費者の関係を示しています。

すべての株にはリスクが伴いますが、この株が好きな3つの理由と、このカウンターがウォッチリストまたはポートフォリオのスポットに値すると思う理由は次のとおりです。

シンガポールの市場シェアは99.9%です…もっと言う必要がありますか?

会社の収益の流れを分析するとき、私が自問する最も基本的な質問の1つは、「会社の収益は良い時と悪い時でどのくらい異なるか」です。

CBAの場合、私は彼らがどのように持っているかが好きです:

私にとって、これは景気後退とブームの両方の時代にサービスが求められる会社です。

私は、経済の変動によって価格行動が比較的乱されない弾力性のある株を好みます。

レンドリースなどのリテールREITの例では、政府によってCovidの制限が設けられている場合は常に、在庫が弱くなっています。

CBAの場合、マイナーな反応は別として、株は周囲にいくらか気づいていないようです。

ブレイクアウトに備えた優れた技術的設定の例は、価格行動が絶えず抵抗に達している場合です。

もう1つの例は、価格アクションが「フロア」を形成する場合です。これは、サポートが強力であり、他の人が売るのを待っている多くのバイヤーがキューにいることを意味します。

このフロアが強いので、私はそれをロングポジションを取るための合図と解釈します。 この在庫で。このようなパターンは通常、投資家がこのレベルで会社の価格を受け入れるようになったことを示しています。

価格アクションでより多くの確認を探している短期トレーダーの場合は、この株の短期的なサポートとレジスタンスのレベルに細心の注意を払う必要があります。価格アクションが以前のサポートを再テストする可能性は低いですが、そのような仮定をしないでください。

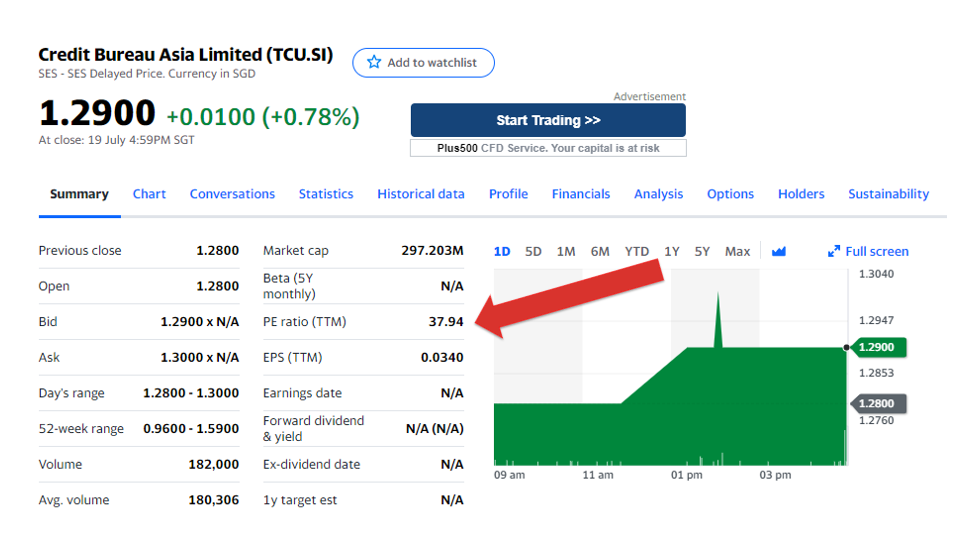

クレジットビューローのテクニカルは好ましいと思いますが、そのファンダメンタルズは、執筆のポイントとして、それが少し過大評価されていることを示唆しています。

株価収益率を除けば、最近リストされているため、現在、ほとんどのファンダメンタル分析指標は利用できません。

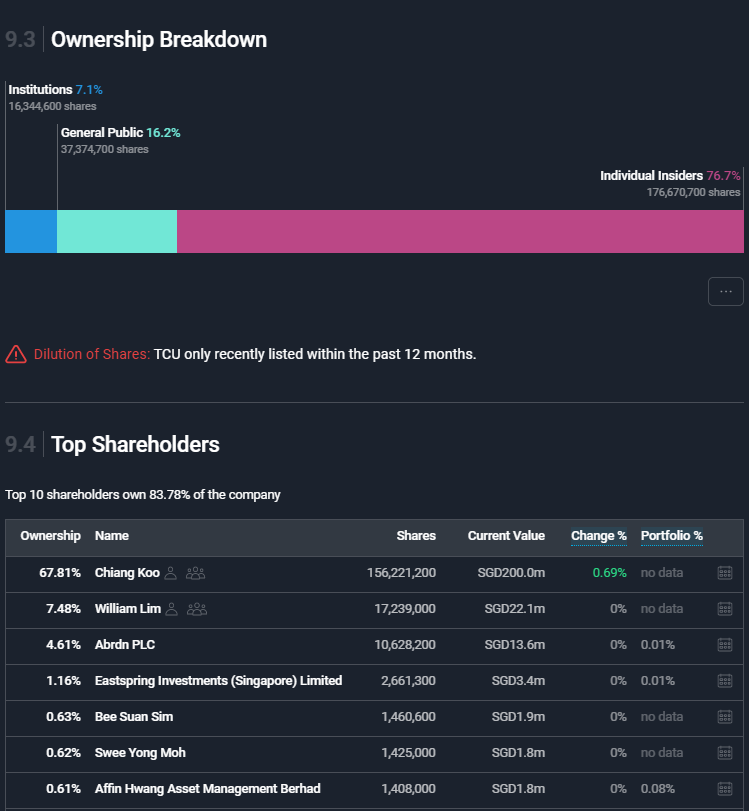

信用局は76.7%の高いインサイダー所有権を持っています:

一般的に、私はハイインサイダーの所有者を肯定的な兆候と解釈します。それは、会社の成功または失敗に関して、ビジネスを管理する人々がゲームにおいてより大きな利害関係と肌を持っていることを示唆しています。経営陣のリスクへの意欲に応じて、それは良いことでも悪いことでもあります。

しかし、他の人はこれを両刃の剣と見なすかもしれません。説明する株主が少ない場合、業績向上への意欲はそれほど顕著ではないかもしれません。同社は技術的に自社に報告しています。

AlvinとZhiRongはどちらも、これらの記事でインサイダーの高い所有権の問題に触れています。 70%以上のインサイダー所有権を持つこのような株についてどう思いますか?

以下のコメントであなたの考えを教えてください。