これはGoBearパーソナルファイナンスシリーズのパート3です。私たちの友人であるTheWokeSalarymanとSGBudgetBabeによる初期の部分をチェックしてください。シリーズ全体はここにあります。

あなたが20世紀の変わり目に生まれた場合、あなたの富を成長させるために利用可能なオプションに関しては、あなたがあなたの両親よりも優れていることは間違いありません。

それでも、今日私たちが利用できるオプションがたくさんあるということは、私たちが自分に最も適したものを選択しなければならないことも意味します。

私たち一人一人は、リスクの欲求、市場に対する信念(そう、それは重要です)が異なり、したがって、異なる方法で市場にアプローチします。それぞれの長所と短所を考慮して、各オプションを比較検討することは、私たち一人一人にとって重要です。

この記事は、一般に利用可能なさまざまな投資オプションをわかりやすく説明することを目的としています。

これはおそらく、世の中で最もよく聞かれるオプションです。 ETF ETFETF。それはほとんど血なまぐさいスローガンです。しかし、それは何ですか?それは何をするためのものか?どのようにアプローチしますか?そして、あなたはたくさんのお金を入れているので、あなたは何を知って注意を払うべきですか?

確認してみましょう。

上場投資信託(ETF)は、株式などの証券のコレクションを含む一種の証券であり、多くの場合、原資産のインデックスを追跡します。

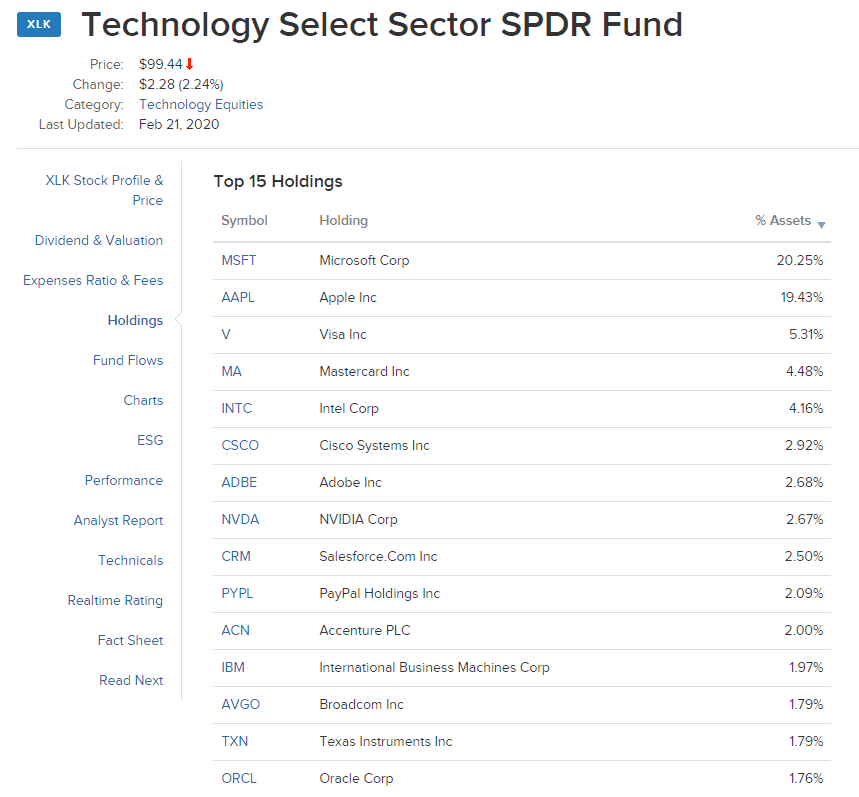

ESG、エネルギー、テクノロジー、バイオテクノロジーなどのテーマに投資できることに注意してください。彼らの幅広い使命は、多くの場合、テーマ/セクター(ESG、エネルギー、石油)に焦点を当てており、その後、基礎となる企業の追跡に焦点を当てています。たとえば、ハイテクETFには、Facebook、Amazon、Microsoft、Netflix、Alphabetが含まれます。

よく知られている例は、S&P500インデックスを追跡するSPDRS&P 500 ETF(SPY)です。 ETFには、株式、商品、債券、または投資タイプの混合を含む、多くのタイプの投資を含めることができます。上場投資信託は市場性のある証券です。つまり、簡単に売買できる価格が関連付けられています。

主なメリットは、選択したセクター全体の分散、または市場全体の分散であり、それによってリスクが軽減されます。 ETFはさまざまな企業を追跡するため、非体系的なリスクを軽減します。つまり、単一の企業または単一のセクターが投資の保有を一掃するリスクを軽減します。

分散セクターのカバレッジを保持している場合、つまり、

いずれかのセクターが崩壊すると(ここでは最悪のシナリオ)、ポートフォリオの最大20%しか消去されません。一方、間違った株を選んだ株ピッカーは、そのようなポジション間で分散しなければ、完全に一掃されてしまいます。ただし、ETFは上記のように分散することはあまりありませんが、通常は時価総額の重みでインデックス全体に分散します。会社が大きくなればなるほど、インデックスはその株式をより多く保有することを意味します。たとえば、DBS銀行はSTIの大部分を占めています。

従来のETFの主な欠点は、次の2つの方法で見ることができます。

まず、たとえばS&P500への貯蓄と投資を完全に推し進めた個人投資家は、「失われた10年」という用語を理解することをお勧めします。これは、何の価値も得られなかったS&P500の10年を指します。 10年間、S&P500は基本的にまったく上昇しませんでした。

ラインが2000年に位置し、2010年に位置する場所を見てください。何も起こらず、配当を積極的に再投資した場合にのみ利益が得られたでしょう。

これは、ETFへの投資に関連する問題の1つであり、船を操縦することは許可されていないため、乗船すると船が出航する場所に行く必要があります。

広大な金融の反響室に耳を傾けるのではなく、少しの間思考の上限を設定することをいとわないのであれば、すべての戦略に欠陥があることに気付くでしょう。 ETFの根底にある構造は、そのような迎え角の1つです。

ETFの背後にある基本的な考え方は単純です。市場が提供するリターンを上回ることができない場合は、いまいましい市場全体を購入してみませんか?

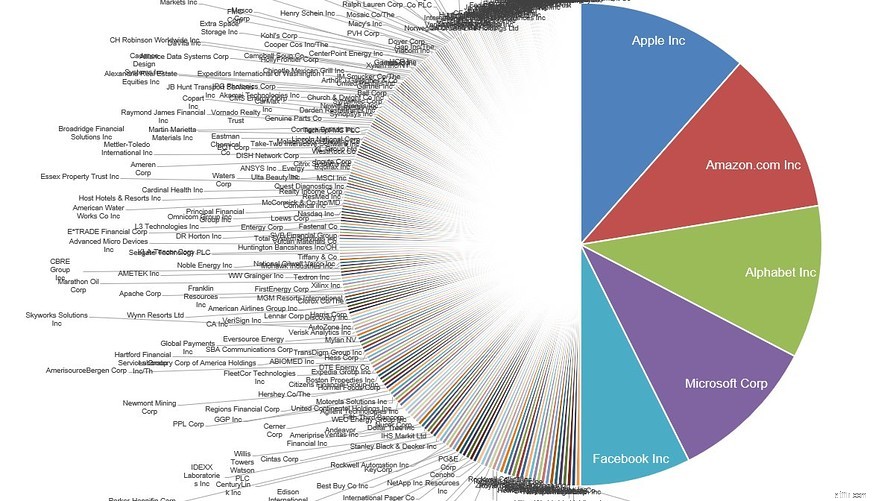

しかし、アイデアは健全ですが、アプローチは弱いです。基本的に、上で述べたように、会社が大きくなればなるほど、インデックスを支配するようになります。これを見てください。

これはすでに警報ベルを鳴らしているはずです。一般的な考え方は、インデックス内の各企業に平等なチャンスを与えることです。

またはさらに良い。

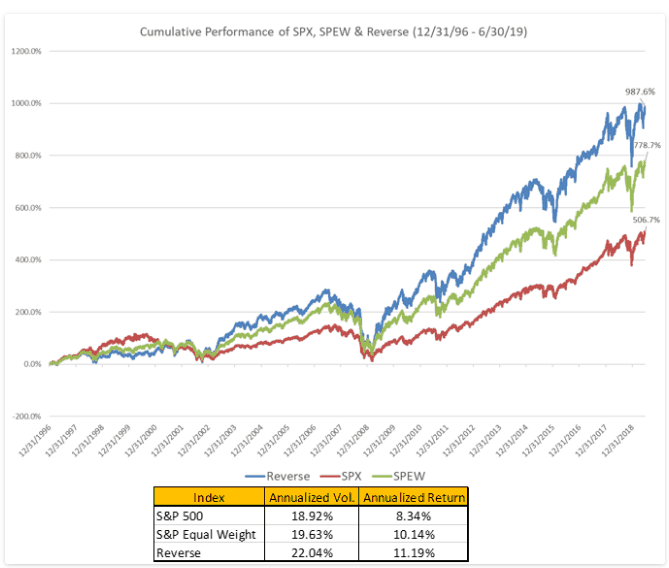

最小の企業に最大の重みを与え、 逆の重み インデックス内の企業。最小の企業が最大の割り当てを取得します。

つまり、インデックスに入れる1,000ドルごとに、上記のように主要なテクノロジー企業に500ドルを支払う代わりに、絶対的なリターンの点で中小企業が大企業よりも優れていることが証明されているため、インデックス内で最も小さな企業になります。時間とともに。これは、小企業効果としても知られています。

私がたわごとでいっぱいではないことをどうやって知っていますか?

単純。このチャートを見て、3つの異なるポートフォリオを保持している3人の累積パフォーマンスを確認してください。

S&500に対する逆加重指数のアウトパフォーマンスは、年率でほぼ3%です。少なくとも2018年の期間の終わりには(最近のデータを自分で掘り下げる必要があります)、逆加重からの累積リターンはS&P500を987.6%対506.7%上回りました。

あなたのお金の9倍とあなたのお金のわずか5倍を持つことはちょうど異なるアプローチの大きな違いです。

したがって、頭を使わずにETFに現金を投じる代わりに、少なくとも少しは市場を調査する価値があります。

メリットはリスクがより多様化した幅広い市場アプローチにあり、デメリットはより構造化されたETFを選択するだけで解消できます。 ETFの特徴は幅広く多様化しており、アプローチはかなり単純であるため、これは主に次のカテゴリに分類される人向けです。

etfに関するリスクについては、さまざまな注意点がありますが、ほとんどの場合、これは初心者向けであるため、代わりに最大のこだわりを強調するように努めます。 ETFの最大のリスクは、そのカバーによってしばしば判断されることです。

すなわち;実際には行わないことを行うことを目的としています。だからこそ、私は常に一般の人々に、根底にある持ち株が何であるかを注意深く選別するようにアドバイスしています。

「USビーガンクライメートETF」の保有を注意深く見てください。

これらの組織のいずれかがビーガニズムの背後にあるとどのように主張されていますか?なし。これらの企業はどれも純粋な「ビーガン」サポーターではありません。 Bank of Americaには、少なくとも1人の肉ベースの顧客がいると確信しています。市場への関与を求める投資家の台頭により、マーケティングはETFを使った通常のブランドのでたらめを行うようになりました。

たくさんの証券に素敵な名前を付けて、投資対象に満足したい投資家や、ファンドの基礎となる持ち株を実際にチェックしていない投資家に販売します。

流行に惑わされないでください。常に確認してください。

ロボアドバイザーは、フィンテック業界を席巻する最新の流行です。事前設定されたリスクレベルと資産配分ルール(リスク選好に基づく)を備えた主に体系的/プログラム的/定量的システムであるロボアドバイザーは、投資ビジネスの新しいフロンティアです。 Investopediaはそれらをきちんと要約し、傾斜が良いので、単に彼らが言及したことを再投稿します。そして、私は自分の2セントを追加します。

かっこいいね?

以前は、これらすべてを管理するために人間にお金を払わなければなりませんでした。しかし、企業は、現代ポートフォリオ理論を使用してポートフォリオ配分の観点から一連のアクションを一連のコードにスクリプト化できれば、退職者(防御的立場)と新規および若い投資家(積極的)を支援し、高い成功を収めることができることにすぐに気付きました。そうすれば、理論的には、すべてのファイナンシャルアドバイザーを解雇し、多くの給与と手数料をコストで節約し、その削減されたコストを消費者に転嫁し、同時に大量のお金を稼ぐことができます。もちろん、欠点は、よりパーソナライズされた計画をロボを使用して実装するのがはるかに困難になることですが、最終的には、設計のレイヤーを改善することで克服できます。

Seedlyは、ここで見つけることができる究極のロボアドバイザーガイドもまとめました。

技術的に言えば、誰も同じ戦略を使用するロボアドバイザーはありません。ほとんどのロボアドバイザーは、独自の投資手法に固執しています。これは主に混乱と混乱を引き起こしますが、あるアドバイザーを次のアドバイザーと区別するためにも必要です。 Seedlyは、さまざまなロボアドバイザーとそのクライアントへの投資方法を非常に有益にリストアップしています。味わうためにここにいくつかリストします。残りはこのリンクをクリックして見つけることができます。

ロボアドバイザーに対する私の批判は、誰もが次の人と同じではないという事実から生じています。人生の目標には多くの類似点がありますが、それらの目標を達成するには、多くの場合、異なる手順を踏む必要があります。

フライパンに靴を入れて食事を作ることはできません。バフェットが言ったように、9人の女性を妊娠させて赤ちゃんを産むことはできません。スピード、防御力、攻撃性、リスクアペタイト、手数料、ポートフォリオ構造/割り当て、投資方法論はすべて、個人の一部であり、 および したがって、すべてが個人から派生する必要があります。

残念ながら、私のWebのトロール網や、さまざまなroboプラットフォーム全体では、私のニーズに完全に適合する可能性のあるプラットフォームは1つも示されていません。ほとんどの人は、十分なサービスを受けていない、過剰なサービスを受けている、またはある程度サービスを受けていますが、必要に応じて正確にサービスを受けることはありません。

ロブアドバイザーにとっての朗報は、ほとんどの人が、利便性と比較的低料金のために、この個別の問題を乗り越えて喜んで見ているということです。そして、時間の経過とともに、私が述べたように、それらの機能は進化します。アクティブ運用のロボアドバイザーも間もなく登場しますが、効果が証明されるまでにはもっと時間がかかるでしょう。

DIY投資は投資の最後のフロンティアであり、シンガポール人全体が破られることのない唯一のアクティブな投資フロンティアの1つでもあります。 パーセンテージベースでは、シンガポール人は総資産のわずか3.875%を上場証券に投資しています。

面白い事実はさておき、DIY投資は基本的に株式/資産の選択です。正確には、個人投資家が今後数年間で市場を最も上回っていると感じているのは、個々の株式の体系的で証拠に基づくプロセスです。

DIY投資を行う背後にあるさまざまな理由があります。しかし、それらはすべて、基本的に1つの単純な任務から来ています。

DIYの投資家は、スキル、運、またはそれらの組み合わせによって、市場の収益を上回ることができると信じています。

本質的に、DIY投資家は、市場を打ち負かす方法で会社、証券、またはその他のデリバティブを分析、売買する独自の能力を信じる愚痴の息子です。

これ自体は驚くべきことではありません。それが可能であり、さまざまな人々によって行われていることを証明する情報やデータはたくさんあります。次に、さまざまなスタイルについて説明します。

大まかに言って;

価値 –>上記のすべての中で、私はよりバリュー投資家です。正確には、私はより深い価値を持っています。私は1億ドルから3億ドル未満で取引されている会社を探し(大きな男の子は実際にプレーできない)、彼らが持っている資産や彼らが負っている負債と比較して大幅に過小評価されている会社を見つけます。それから私はそれらをまとめて購入し、多かれ少なかれ3年間保持します。ほとんどの場合、彼らはいくつかのセクターの問題を抱えています。海運、ウラン、石油、エネルギー、これらの場所のほとんどは、供給過剰と簡単なお金のために過去10年間投資されるくだらないセクターであり、その結果、これらの場所の価値が大幅に低下し、ほぼコミカルになりました。

成長投資 –>ロケット船を上に乗せたい人のためにもっと。しかし、相変わらず、企業が拡大しても競争力が損なわれないという保証はありません。成長する企業にも独自の問題があります。しかし、Microsoft、Facebook、Netflix、Alphabet、Amazonの株主が証明できるように、これらの企業が離陸したとき、彼らは本当に多くのお尻を蹴り、成長投資家として本当に賢いと感じますか。

ちなみに、私たちのファクターベースの投資コースは、遠端での価値/成長に焦点を当てています。非常に過小評価されている企業や超成長企業を購入します。限目。他には何もありません。さて、最近、私たちは何が来るのかについて本当に腹を立てているのでオプションを購入していますが、それは別の日です。

配当 ->ほとんどの場合、これらの企業はあまり成長しておらず、大幅に過小評価されていません。彼らが何であるかは、ほとんどが成熟した大企業であり、繰り返しのビジネスで直接のニーズに応える十分に定着したビジネスを持っています。 REITは簡単な例です。彼らのビジネスの結果として、彼らは定期的な配当を支払う余裕があり、あなたが一定期間にわたって再投資した場合、かなりうまく雪だるま式になります。クリス・ングはこの事実を利用して億万長者になりました。彼はあなたが常に価値/成長株を購入する必要がないという生きた証拠です。

定量的 ->これは数学的に傾いている人々のためのものです。一般的に、ここには複雑な数学はありませんが、さまざまな資産クラス間の関係が関係しています。ビリオネアレイダリオによるこのビデオは有益です。

この世界にはフリーランチがないので、ここで機会を利用して、投資スタイルにどのように夢中になっているのかを特定します。

価値 ->あなたは安くなる安い株を購入し、修正されている問題の分析に誤りがあります。実際、それは時間の経過とともに修正されず、会社は死にます。あなたの投資はゼロに向かいます。

成長 ->あなたは成長のために支払います、そしてそれは決して起こりません。株価は崖から急降下します。あなたは決して回復しません。次のより良いプレーヤーをお願いします。

配当 ->そのいわゆる成熟した会社はビジネスを失い始め、それ故に収入を失います。配当金は少しずつ止まり、会社は出血し始めます。利回りが大幅に下がると、価格は下がる傾向があります。あなたは損失を食べるか、先に進むことができます。

定量的 ->資産配分は、相関が1に達しないことを期待して、複数の資産クラスにわたるボラティリティレベルによって設定されます。GFCの場合と同様に、十分な速さで反応しない場合は、とにかく押しつぶされます。このため、ポートフォリオの動作を毎日監視しています。より高度な施術者は、睡眠中であっても、ストップロスを重ねて、欠点を引き起こし、保護することができます。

個人投資家が読んだり、学んだり、応募したりするのに最適な本をいくつか挙げます。私はあなたにアプリケーションが本を終えるよりはるかに難しいことを保証することができます。しかし、あなたは少なくとも苦労して稼いだお金を投資する前に何がうまくいくかを理解しているでしょう。

本を読むと、パターンが浮かび上がってきます。一部の投資家がお金を稼ぐ理由とそうでない投資家を説明する力を持っている特定の企業に関する統計が市場にあります。

また、忘れる前に。

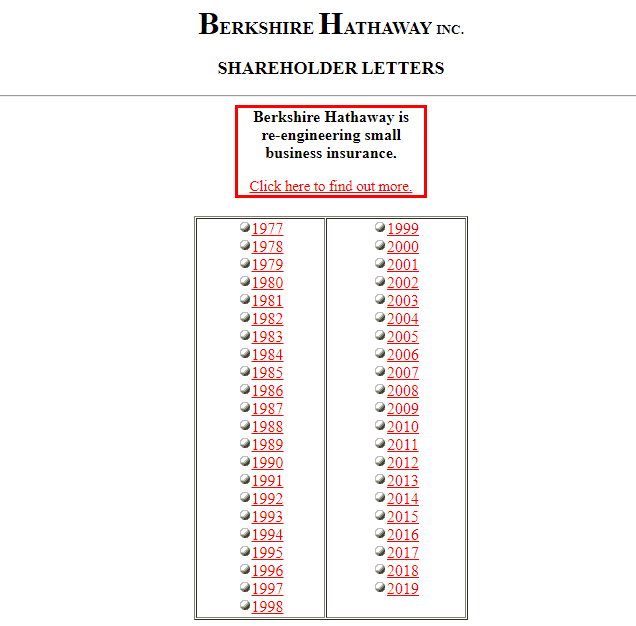

彼の手紙の教訓は時代を超えており、率直に言って、本からは得られません。 1セントを投資する前にそれを読んでください。そうすれば、それがない場合よりもはるかに有利になります。

これが、富の蓄積に利用できるさまざまなオプションに目を向ける上で、あなたにとって有益であったことを願っています。この記事を読みやすいサイズに保つことを期待して、私が意図的に省略したものはかなりあります。

私はあなたがあなたが利用できるオプションを発見して探求し、少なくとも各投資ビークルを少なくとも1年か2年は少額で試してみることを強くお勧めします。

食べ物の味のように、投資の経験はあなたの目で得ることはできません。自分がどのような人で、どのようなリスク許容度があるのかを実際に知ることができるようになるまでは、少額の現金でしか体験できません。コンタクトスポーツのように、投資は楽しく、やりがいがあり、血まみれで、最高の時期にはまったく疲れ果ててしまう可能性があります。

まずは自分で試してみてください。後でどのオプションを決定します。

これはGoBearパーソナルファイナンスシリーズのパート3です。私たちの友人であるTheWokeSalarymanとSGBudgetBabeによる初期の部分をチェックしてください。シリーズ全体はここにあります。

ラッキードローの賞品を獲得するために立つことができるパーソナルファイナンスクイズもあります– Apple AirPodsとNTUCバウチャー!ここでクイズに答えてください!