KKは、リスクNリターンズのチーフナンバークランチャーであり、投資とパーソナルファイナンスについて語っています。彼は素晴らしい一杯のタピオカティーと同じくらい良い投資アイデアが好きです。

2019年は、S-REIT分野でのM&Aが特徴的な年でした。 REITが何らかの形のM&Aを発表せずに1か月が経過することはめったにありません。

今年のM&Aの長蛇の列の最新のものは、Frasers Logistics and Industrial Trust(FLT)が、Scheme ofArrangementを介してFrasersCommercial Trust(FCOT)との合併を提案したことです。買収が必要な承認を得た場合、FLTは同時に、スポンサーであるFrasers Property Ltd(FPL)からファーンバラビジネスパークの残りの50%の持分を取得するために移動します。

よく見てみましょう。

前述のように、合併には2つの部分があります。

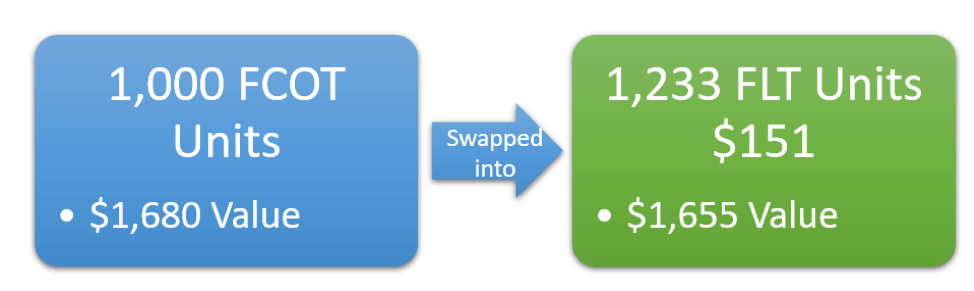

合併の一環として、FCOT投資主は、FCOTユニットあたり1.233の新しいFLTユニットと、FCOTユニットあたり0.151シンガポールドルの現金を受け取ることになります。

これは、1,000個のFCOTユニットを所有している場合、ユニットと引き換えに1,233ユニットとS $ 151を受け取ることを意味します。

取引は市場価値に近い価格で行われ、FCOT投資主にはプレミアムが与えられていないことがわかります。

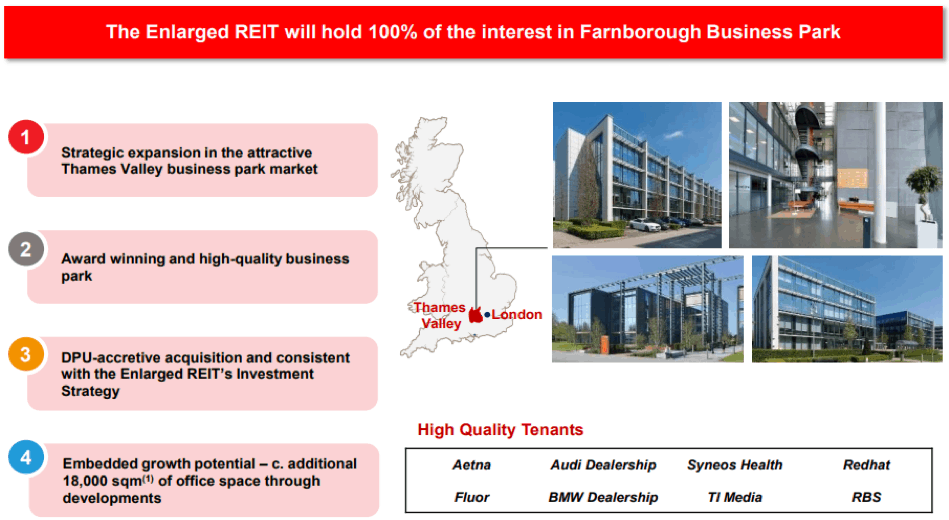

また、合併の一環として、拡大されたFLTは、Frasers PropertyからFarnborough Business Parkの残りの50%の持分を取得することも約束します。

現在、FCOTはすでにファーンバラビジネスパークの残りの50%を保有しています。そのため、買収後、FLTはファーンバラビジネスパークの100%を所有します。

買収は全額債務で賄われます。

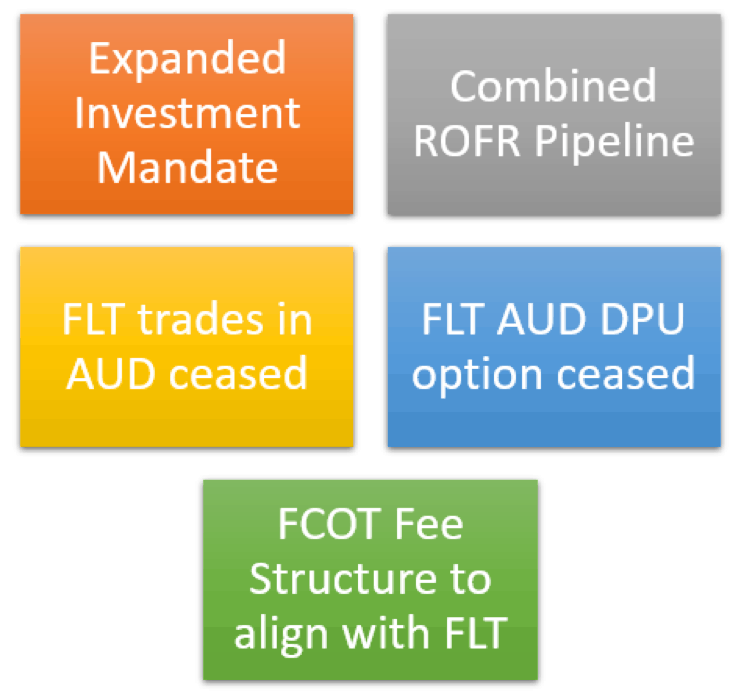

注: FCOTは現在、年率0.5%の基本管理手数料(BMF)を支払っています。不動産資産収入の3.5%からBMFを差し引いた不動産価値と成功報酬(PF)の。これは、FLTのBMFの料金体系が年率0.4%であるのとは対照的です。不動産価値と分配可能な収入の5%からBMFを差し引いたPF。

FLTは、FCOTよりも成功報酬にわずかに重点を置いた報酬体系を採用しています。

唯一の違いは、FLTが2019年度のFCOTの100%に対して、ユニットで料金の92%を使用することです。

とは言うものの、FLTは、AUDの弱体化によるDPUの低下を緩和するために、何年にもわたって単位単位でより多くの料金を徴収するようになっています。

そのため、FLTは今後FCOTの100%ユニット単位の料金体系に収斂することを期待しています。

そのため、2つの構造の違いはせいぜいごくわずかであり、FCOT投資主に請求される管理手数料の額に今後大きな違いはないと思います。

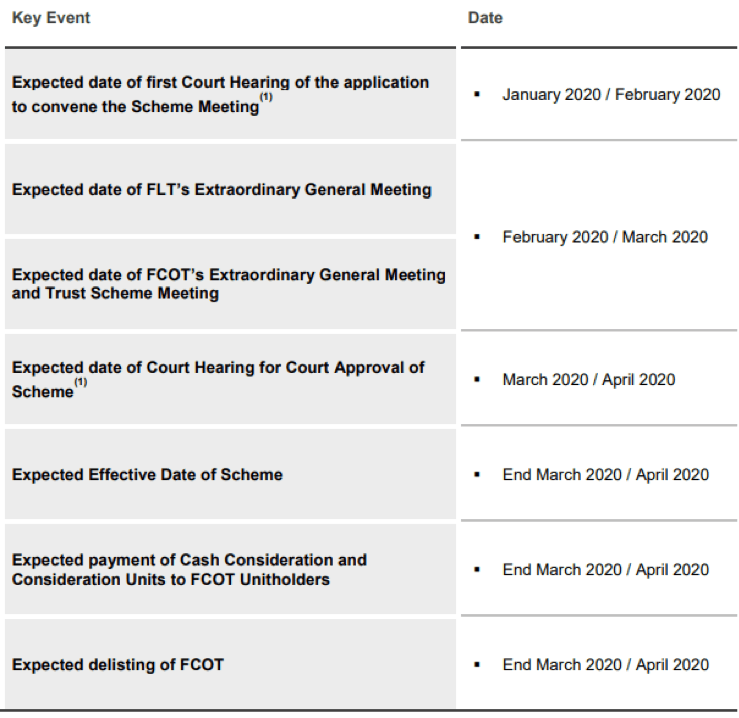

合併は2020年3月から4月に完了する予定であり、EGMはFLTとFCOTの投資主の承認を求めて2020年2月から3月に実施される予定です。

まず、この合併が投資家にとって有益であるかどうかを理解するには、REITメトリクスの変化を調べる必要があります。

始める前に、主要な仮定を述べたいと思います。これにより、数値の再計算が行われました。

より正確なフォワードDPU計算のために、S $ 1:A $ 0.9307の最終為替レートを使用して、代わりに配布可能な金額を換算しました。

FLTは、2019年度中に大量の買収と売却を行いました。その結果、通年の数値を使用して、現在のエンティティと今後の結合されたエンティティのDPUを見積もるのはあまり役に立たない可能性があります。

ただし、FLTの数値を正規化するための多くの情報がないため、合併発表の一環として開示された数値を処理する必要があります。

| 指標 | FLT(合併前) | FLT(合併後) | FLT(買収後) |

| 運用指標 | |||

| WAリースの有効期限(WALE) | 6。3年 | 5。8年 | 5。8年 3 |

| コミットされた占有率 | 99.6% | 99.5% | 99.5% 3 |

| 資本管理 | |||

| ギアリング | 34.8% 1 | 35.4% | 37.0% |

| WAの負債コスト | 2.2% | 2.6% 2 | 2.6% 2 |

| 評価指標 | |||

| 純資産価値(NAV)( ‘000) | $ 2,154,000 2 | $ 3,538,000 | $ 3,540,000 |

| フォワード分配可能収入 | $ 157,500,104 | $ 236,733,285 | $ 241,564,576 |

| 未処理のユニット( ‘000) | 2,259,273 | 3,393,631 | 3,394,251 |

| ユニットあたりのNAV | $ 0.95 | $ 1.04 | $ 1.04 |

| フォワードDPU | 6.97c | 6.98c | 7.12c |

1 19年9月30日に完了したかのように、ドイツのポートフォリオ取得の完了に合わせて調整

2 発表で使用された仮定に基づいて暗示されています

3 開示されていない概算

ほとんどの運用および資本管理の指標について、合併はFLT投資家が叫ぶことはほとんどありません。場合によっては、これらの指標が低下します。

合併が優れているのは評価指標であり、プレミアム価値のFLTユニットを使用して公正に価値のあるFCOTユニットと交換した結果、NAVとDPUがいくらか増加しています。

(FCOTについても同じ演習を繰り返しましょう)

FCOTは、M&Aの分野で比較的順調な年を過ごしており、買収や売却について話すことはありません。

そのため、通年の結果を直接比較に使用することはおそらく問題ありません。

| 指標 | FCOT(合併前) | FLT(合併後) | FLT(買収後) |

| 運用指標 | |||

| WAリースの有効期限(WALE) | 4。9年 | 5。8年 | 5。8年 3 |

| コミットされた占有率 | 95.0% | 99.5% | 99.5% 3 |

| 資本管理 | |||

| ギアリング | 28.6% | 35.4% | 37.0% |

| WAの負債コスト | 3.0% | 2.6% 1 | 2.6% 1 |

| 評価指標 | |||

| 純資産価値(NAV)( ‘000) | $ 1,481,493 | $ 4,793,282 2 | $ 4,795,992 2 |

| フォワード分配可能収入 | $ 86,906,000 | $ 320,726,255 2 | $ 327,271,688 2 |

| 未処理のユニット( ‘000) | 909,236 | 3,393,631 | 3,394,251 |

| ユニットあたりのNAV | $ 1.63 | $ 1.41 2 | $ 1.41 2 |

| フォワードDPU | 9.56c | 9.45c 2 | 9.64c 2 |

1 発表で使用された仮定に基づいて暗示されています

2 数値は1.233の倍数で調整され、比較可能性を向上させるために現金対価の再投資を1.24ドルと想定しています。

3 開示されていない概算

FCOTの投資家は、ほとんどの運用指標の改善に満足することができます。

しかし、本当に痛いのは、取引の一環として、ユニットあたりのNAVが低下することです。この不足は、FCOTユニットあたり0.151ドルの現金を計上した後でも発生します。

ファーンバラビジネスパークの買収の結果として、軽度のDPUの増加が見られます。これがおそらく、買収が合併にバンドルされて、FCOT投資家にとって合併がより口に合うようにする理由です。

FCOTの発表では、NAVの影響についての開示が省略されていることに注意してください。 (私が推測する良いものだけを見せてください。)

以前の調査結果に基づいて、それぞれの投資家にとってこの買収の長所と短所を調べてみましょう。

| 長所 | 短所 |

| 地理的およびポートフォリオの多様化 | FCOTの資産の質はFLTと同じではないため品質の希薄化 |

| より大きなサイズから生じる潜在的な「相乗効果」、コスト削減、および開発の機会 | 合併後の運用および資本管理の指標の改善はほとんどありません |

| FCOTの運用パフォーマンスが向上する可能性があります。これにより、そのプロパティは、過去の80%以上に対して95%のコミット済み占有率になりました。 | |

| NAVおよびDPUの付加的M&A |

| 長所 | 短所 |

| 地理的およびポートフォリオの多様化 | NAVの大幅な希薄化 |

| より大きなサイズから生じる潜在的な「相乗効果」、コスト削減、および開発の機会 | |

| REITの全体的な品質の向上 |

合併の長所と短所を考えると、投資家はこの買収をどのように進めるべきかを知りたがっていると確信しています。次の投資家グループに所属している場合は、検討のために考えられる戦略をいくつか紹介します。

私自身、既存のFLT投資家として、REITの運用および資本管理の指標にほとんど変化がないため、この買収には無関心です。

より大きなポートフォリオを管理下に置くことによる潜在的なメリットと、買収によって生じる可能性のある潜在的な相乗効果に満足しています。反対に、ポートフォリオの質の希薄化に少し悩まされています。

そのため、ほとんどのFLT投資家は、投資を継続することを選択すると思います。

既存のFCOT投資家の場合、NAVの希薄化は、ユニットの売却を正当化するのに十分である可能性があります。

拡大されたREITの所有に引き続き関心がある場合は、ユニットを販売してFLTにローテーションする方がよい場合があります。これは、奇数ロットを回避するのにも役立ちます。

FLTの所有に関心のある新規投資家は、FLTとFCOTの株価が理論的には次の式に従って今後ロックステップで取引されるため、今後の裁定取引の機会を探す必要があります。

FCOT価格=1.233 xFLT価格+ $ 0.151

大きな偏差がある場合(私の個人的なしきい値は> 3% )FLTとFCOTの株価が発生する場合は、比較的安価なカウンターを購入するだけです。

あるいは、合併の結果としてFCOT投資家が経験するNAVの希薄化を考えると、FLTを希望の価格で購入する方が簡単かもしれません。

全体として、FCOTとFLTの合併は、「不平等の合併」のようです。 」、FLT投資家は評価の観点からより多くの利益を得ています。

純粋なメトリクスの観点から、投資家の両方のセットには、彼らが満足し、失望する可能性のある領域があります。

個人的には、合併の主なメリットは、現時点では定量化できない、より大きなポートフォリオを持つことによるコスト削減と多様化の可能性からのみ得られると思います。

そして、既存のFLT投資家として、私はおそらく合併に入る私のユニットを保持するでしょう。 FCOTの投資家は、今後について考えることがいくつかあります…

早期退職マスタークラスの一部の主な焦点 REIT にあります 。

配当金を受け取って早期に引退し、苛性で有毒な労働力を辞めるという目標を常に達成したい場合、または単にあなたに喜びを与えることに焦点を当てた生活を送りたい場合は…

今すぐ座席に登録してください。そこでお会いしましょう。