これは、マルチバガーの狩猟シリーズの4番目です。シリーズの他のメンバーについては、次のリンクを参照してください:

1。 ゲンティングは過小評価されている短期的な痛み長期的な利益

2。 テマセクのケッペルに対するS $ 7.35のオファーは低価格だと考える理由

3 。 Perennial Real Estate Holdings Limitedは400%の上昇で過小評価されています

タイビバレッジパブリックカンパニーリミテッドドミナントリージョナルF&BコングロマリットはASEANの成長から利益を得る態勢を整えています

1。背景

人間開発のレベルが高く、東南アジアで2番目に大きな経済であり、PPPで20番目に大きな経済であるタイは、製造業、農業、観光業が主要セクターである新興工業経済です。

タイ飲料(THBEV SP)、 「ThaiBev」(タイ:ไทยเบฟ)(SGX:Y92)としてよく知られているのは、タイで最大かつ東南アジア最大の飲料会社の1つであり、タイ、スコットランド、中国に蒸留所があります。

ThaiBevは、タイの多くの主要なスピリッツとビール事業を統合するために2003年に設立されました。その後、同社はノンアルコール飲料および食品セクターに拡大し、製品ポートフォリオを多様化し、ロジスティクスの効率を高め、ビジネスリスクを軽減しました。現在、このビジネスは、スピリッツ、ビール、ノンアルコール飲料、食品の4つのセグメントで構成されています。 。

ThaiBevは、90か国以上で国際的な存在感を示しています。グループはスコットランドに5つの生産施設を持っており、バルブレアなどのシングルモルトスコッチウイスキーの生産で知られています。 、 Old Pulteney 、およびスペイバーン;ミャンマーで最も売れているウイスキーを生産するミャンマーの2つの生産施設に関心を持っています。有名な Yulinquan を生産する中国の蒸留所を1つ所有しています。 チャイニーズスピリッツ。

ThaiBevの最も有名なスピリッツブランドには、 Ruang Khao があります。 、 SangSom 、メコン g、ホントン 、および Blend 285 、および GRG の象徴的なグランドロイヤルウイスキー;グループの特製ビール Chang 、タイのビールを飲む人の間で非常に人気がありますが、サベコのビアサイゴン および 333 ベトナムで最も売れているビールブランドです。

ノンアルコール飲料の分野では、ThaiBevの主要ブランドには Oishi が含まれます。 緑茶、エスコーラ、クリスタル 飲料水、F&Nのスパークリングドリンク、100PLUSアイソトニックドリンク。

また、子会社のOISHIグループ・パブリック・カンパニー・リミテッドを通じて、日本食レストランのほか、調理・即席食品事業を展開しています。

しかし、ThaiBevは、これらの定評のある日本食レストランや食品からの進出も開始し、タイで最も人気のあるクイックサービスレストランブランドであるKFCの下で、子会社のFood ofAsiaとフランチャイズ店を活用して食品事業の拡大を加速しています。

最近、ThaiBevはいくつかの大規模な買収を行い、蓄積された内部留保を株主のROEを促進するために展開しています。

ThaiBevはまた、毎年2、3の小規模な買収または拡張を行っています。たとえば、2019年5月、ThaiBevは、香港を拠点とするMaxim’s Cateringとの合弁事業を通じて、タイでのStarbucksCoffeeの小売プレゼンスを運営およびさらに発展させるための独占契約を獲得しました。

前述のように、ThaiBevは、事業部門を4つのコア事業セグメント(スピリッツ、ビール、ノンアルコール飲料、食品)に分割しています。

タイビバレッジには、OISHI:BKK、SSC:BKK、FNN:SP、FPL:SP、FCT:SP、FCOT:SPの6つの上場企業があります。同社はTCCグループの子会社でもあり、産業と貿易、金融と保険、不動産と不動産、農業と農業産業にも事業を展開しています。

2。財務の簡単なレビュー

19年度、ThaiBevは2,674億ポンドの収益の増加と、774億ポンドの粗利益を記録し、粗利益率は28.9%になりました。

ThaiBevは19年度に好調で、ほとんどのセグメントが前年度よりも好調でした。売上高とEBITDAは、4つのセグメントすべてで前年比で増加しましたが、純利益が減少したのは食品セグメントのみでした。

純利益(Sabecoの買収に関連して2018年度に発生した非経常費用を除く)を分析すると、収益と粗利益の増加により利益は前年比で増加しましたが、すべてのカテゴリーで費用が増加しました。

これは主にスピリットセグメントと、アソシエイトからの利益のより高いシェアの重要な部分を形成するF&N / FPLのアウトパフォーマンスによるものでした。

Sabecoの大規模な買収が2018年度に完了して以来、ThaiBevは、新規投資を統合し、債務負担を軽減するために収益を促進することを目指しているため、小規模なボルトオン買収のみを完了しました。

その結果、貸借対照表および主要な財務比率は、主に借入金の満期日および運転資本の変動に起因する変化を伴い、2018年度とほぼ変わらなかった。流動比率は、借入金の満期のタイミングの結果として流動負債が増加したため、2.01から1.59に減少しました。 D / E比率は1.46であり、借入金の純返済により1.49から低下しています。

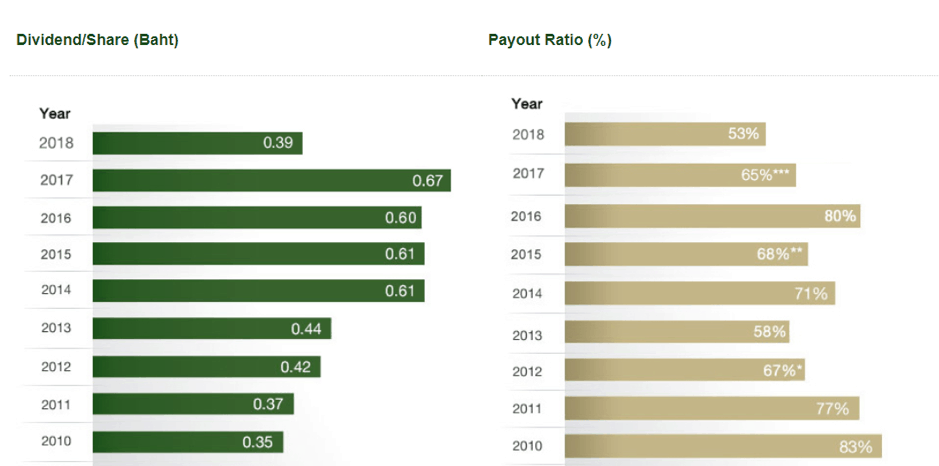

ThaiBevの配当方針は、キャッシュフローの利用可能性に応じて、すべての適切な準備金と投資を差し引いた後、純利益の50%以上を分配することです。実際に支払われるクォンタムは、その収益性に応じて異なります。

19年度 ThaiBevは、中間配当の0.15ポンドと、配当率51.61%に相当する0.33ポンドの最終配当を含む、合計0.48ポンドの配当を宣言しました。

それに比べて、ThaiBevは 2018年度に合計で0.39ポンドの配当を分配しました。 、中間配当は0.15ポンド、最終配当は0.24ポンドで、配当率は54.93%です。

ThaiBevの支払い比率は、Sabeco買収の一環として取得した借入金であるため、返済のための現金を節約できるため、過去10年間で最も低いことがわかります。

3。投資論文

(i)ビジョン

ビジョン2020 ThaiBevの戦略的ロードマップです。以下に概説する5つの戦略的必須事項に基づいて、ThaiBevは、顧客にさらに優れた製品を提供し、より大きな価値を生み出し、株主により持続可能な利益をもたらし、従業員の機会を拡大することを目指しています。

したがって、ThaiBevは、市場をリードするビジネスプロセスとサプライチェーンを構築して、既存の流通ネットワークを強化し、新しい流通ネットワークを確立し、必要に応じてサードパーティの販売業者とパートナーシップを結ぶことを目指しています。

(ii)市場でリーダーシップを発揮する多様なビジネス

ThaiBevのビジネスモデルは、さまざまなF&B製品だけでなく、製造、ロジスティクス、POSオペレーションなど、バリューチェーンの複数のセグメントにも多様化しています。

同社はまた、F&N買収による間接的な出資を通じて不動産に多角化しています。

ThaiBevは、複数の国と製品タイプのマーケットリーダーでもあり、必要な経済規模を獲得することに成功しています。

(iii)成長レバー

ThaiBevは、ROEを推進するために多面的なアプローチを取っています。これには、有機的な成長、買収、統合、およびコスト効率が含まれます。

ThaiBevは、製品の提供を拡大することで、製品のクロスセリングも可能になり、収益の成長と相乗効果につながります。

(iv)成功した買収の実績

上場企業として、株主に一定レベルのROEをもたらすためには、資本管理能力の開発が非常に重要です。レバレッジを利用する場合、資産/負債デュレーションのミスマッチのリスクを最小限に抑える必要もあります。

この点に関して、ThaiBevは継続的な資金調達を確保し、流動性を管理し、柔軟性を維持する能力を実証しました。

(vi)ROEの提供の実績

19年度、ThaiBevはROEで20%を達成しました。過去10年間で、ROEは15〜39%で、平均ROEは23%でした。彼らは絶えず自らを改革し、新しい成長目標を設定し、それらを達成してきました。

投資家として、私たちは長期的に少なくとも10%の平均ROEを生み出す能力を持っている企業が好きです。 ThaiBevは長年にわたって利益を増やすことができたので、その1つであると信じています。

4。私たちの呼びかけに対する主なリスク要因

(i)コングロマリットリスク–セグメントのパフォーマンス低下

多くのセグメントと製品があるため、ThaiBevは、これまでの実績があるにもかかわらず、すべてのセグメントで立派なパフォーマンスを提供できない可能性があります。

(ii)個人消費に影響を与えるマクロ経済の逆風

マクロ経済の状況が鈍化する中、ThaiBevは、企業中心またはマクロ経済の要因により、新製品または買収と拡大を通じて、有機的成長を遅らせることを余儀なくされる可能性があります。

消費者支出への影響について:ThaiBevの製品は「裁量的支出」と見なされる場合があり、一部の製品はプレミアム層の価格設定と見なされる場合もあります。

(iii)政府の政策およびインフラストラクチャ計画の根本的な変更または遅延

アルコール税の引き上げやアルコールの消費を阻止する政府の政策という形での規制介入は、短期的および長期的な影響を与える可能性があります。収益または利益のいずれかに税金が課される可能性があります。

すべての国で、アルコールを製造または販売するためのライセンスが必要であり、通常、このライセンスを確保する能力を取り巻く割り当てまたは制限があります。これらのライセンスの発行には、かなりの前払いの初期およびその後の定期的な支払いの要件が伴う場合もあります。

特に主要市場では、必要なインフラストラクチャまたは必要なインフラストラクチャを構築するための許可をすでに持っている製造サイトを保護するために、政府の支援も必要です。このようなインフラストラクチャは、輸送、ロジスティクスから、水および廃棄物管理システムにまで及びます。

これは、ThaiBevが投資しているコミュニティに付加価値を与える継続的な能力に依存しています。

(iv)債務プロファイル、資金調達リスク、および通貨安のリスク

タイビバレッジの現在の借入金と負債証券の合計は219.6億ポンドで、これはD / A比率が0.54、D / E比率が1.46に相当します。インタレストカバレッジレシオは約3.65倍です。

借入金の大部分はSabecoの買収によるもので、費用は156億ポンドでした。参考までに、ThaiBevの買収前のD / E比は、2017年9月30日時点で0.31、2016年9月30日時点で0.37でした。

借入金および負債証券のほとんどは、買収のために฿ahtで発生しました。その債務のかなりの部分がサベコの買収に使用されたため、通貨リスクにかなりのエクスポージャーがあります。

買収以来、バーツがベトナムドンに対して10%以上強化されたため、これは換算損失をもたらすだけでなく、外国のキャッシュフローが債務返済の面でそれほど貢献していないことももたらしました。

ThaiBevは、借入金の大部分が固定金利であることを保証しており、将来のキャッシュフローを予測できるようにすることで、金利リスクを軽減しています。

ThaiBevが継続的な借り換え能力を示し、主要な株主や機関からの資金を確保できることは間違いありませんが、これはマクロ経済状況の弱体化における資金の利用可能性を含むいくつかの重要な要因に左右されます。

消費者支出が大幅に減少した場合にも、かなりのレベルの債務は扱いにくい可能性があります。借り換えが容易なことは間違いないが、資金調達コストの影響が大きすぎるため、債務水準の引き下げに目を向けると考えている。

(vi)他の利害関係者とのリスク

ThaiBevは、多くの国で、単独の販売代理店、合弁事業、完全子会社など、さまざまな組織で事業を展開しています。

紛争からキャッシュフローの問題に至るまで、JVパートナーとの間で多数の問題が発生するリスクがあります。

5。評価と結論

ThaiBevは現在S $ 0.90で取引されており、これは21のP / Eを表します。最近の5年間のP / E範囲は14〜25です。ThaiBevのNAVは฿4.61 / S $ 0.217で、P / Bは4です。 。

ThaiBevの一連のアカウントは฿ahtで表示され、収益と利益の大部分はタイで得られます。上場通貨はSGDであるため、THBの強化は株価にとって有益です。

ただし、THBの強化により、換算収益と利益が減少するため、相殺されます。

タイ・ビバレッジは、主要な指数の一部であり、マイナスの触媒がない、広くカバーされている株式であるため、株価を大幅に修正するのは難しいかもしれません。

一部の市場アナリストは、19年度の業績がチャンスを表す可能性のある見積もりをわずかに下回っているとの見方をしていることを理解しています。

さらに、企業は四半期ごとに業績が悪化する傾向があり、経済の減速が差し迫っているため、この株式を取得する機会が表面化する可能性があると考えています。 ThaiBevはまた、一部の大型株の同業他社よりもボラティリティが高い傾向があります。

今後10年間で10〜15%のROEを想定した成長モデルを適用し、株価収益率を下げることで目標を導き出します。

すでに大規模なコングロマリットであるため、ビジネス全体の割合としての成長が低下するポイントがあり、したがって、ThaiBevは最終的に低い株価収益率で取引を開始します。

エントリー価格: S $ 0.70

プロジェクト2025の本質的価値: S $ 2.25で320%の収益を提供

(約2 +%p.a。の配当を除く)

次のステップ: これで、ThaiBevのポジションに到達する方法について簡単に説明しました。次に、安全に投資し、株式投資から利益を得る方法について知りたいと思います。そして、それは想像したほど困難ではありません。

収益性の高い投資の旅の始まりはここから始まります。