編集者注:

私は、いつもの趣味であるように、ウェブをトロールすることでBetterSpiderのブログに最初に出くわしました。優れた作家のために、読んだり学んだり、読者に紹介したりできます。彼の文章は正確でした。クリア。本音。実用的。私が一緒に仕事をするつもりだった作家に私が欲しかったすべて。大きな驚きは、彼が実際に軍隊のユニットメイトであることが判明したことでした– なんてキッカー 。

彼の著作から大きな価値を引き出していただければ幸いです。そして、あなたが私たちをより密接にフォローするにつれて、経済的自立へのあなたの道がより乱雑にならないことを願っています。最新情報を入手したい場合は、これが私たちの電報グループです。投資に関して質問がある場合は、これが私たちのFacebookグループです。両方に投資関連の記事を頻繁に掲載しています。

よろしく、

アーヴィング

世界の金融市場がますます激動し、金利が景気減速から後退し始めると、利回りを追求する投資家は選択肢が少なくなります。

岩と困難な場所の間に立ち往生しているこの不確実性と不況の恐れを乗り越えるための1つのアプローチは、配当投資によるものです。 –これは、安定した収入を生み出す資産のおかげで、投資家が株価の変動から正気を保つのに役立ちます。

配当投資とは、配当を支払う企業への投資を意味する一般的な用語であり、これらの現金支払い– 株主還元の一種 –受動的収入の一部を形成します。

これらの支払いは、会社の配当方針に応じて、四半期ごと、半年ごと、または年ごとに行うことができます。したがって、十分な株式を獲得できれば、パッシブキャッシュフローの信頼できる基盤を形成します。

配当投資の一環としてポートフォリオを構築するための一般的な方法はいくつかありますが、すべてが平等に作成されるわけではありません。持続的な配当成長を示した企業は、厳しい市場環境で十分にサポートされています。

この投稿では、個人投資家向けの3つの配当戦略についてもう少しお話ししたいと思います–

それぞれについて詳しく見ていきましょう。

高利回りの配当株は、平均配当利回りよりも高い配当を支払う株です。株式の配当利回りを得るには、1株あたりの配当を株価で割ります。

これらの高利回りの配当株は、受動的な収入を求める投資家にとって魅力的な方法です。たとえば、退職後のライフスタイルに資金を提供しようとしている投資家や、座ってリラックスしながら銀行口座にキャッシュフローを生み出そうとしている投資家などです。

これらの企業が高配当を行っている理由はいくつかあります。持続的な収益性を生み出す強力で安定したビジネスモデル、潜在的に過小評価されている株式、または売上の減少と将来の低下の結果として株価が大幅に下落したことが原因である可能性があります。成長の見通し。

すべての高利回り配当株が良いわけではありません。

たとえば、StarHub(CC3)を見ると、今日の価格では、過去12か月(TTM)の配当利回りは9.47%で、昨年は12%であり、STIのTTM配当利回り3.8%をはるかに上回っています。

Starhubは、今日の価格と配当利回りで購入できますか?

わかりませんが、投資家が会社の見通しについて楽観的ではないことは確かであり、配当政策が持続可能ではないため、将来の配当は削減される可能性があります。

配当利回りに加えて、高配当株を評価するために使用される他のいくつかの指標があります。 配当率 配当として支払われる収益の額(およびそれに対応して、事業に再投資される額)を示します。

配当金の支払い率が高い企業は成熟する傾向があり、その多くを事業に再投資しないため、成長の見通しと将来の収益が制限されます。

配当の伸び率 追跡するもう1つの優れた指標であり、会社の配当の年間成長率を測定します。これは、配当割引モデルのように株式の価格設定に役立ちます。

配当の伸びは前年比でプラスとマイナスの両方になる可能性があるため、年率で投資家は配当の伸びのパフォーマンスをよりよく把握できます。

もちろん、ビジネスチャンスや収益などの他のファンダメンタルズとともに、これらすべての要素を組み合わせて検討する必要があります。成長、持続的な競争優位、マクロ経済リスク。

高利回りの配当を支払う企業のプールに投資する1つの方法は、市場で400以上の最高利回りの株式を追跡するVanguard High Dividend Yield ETF(VYM)のようなETFを使用することです。

良いことは、ETFを介して投資することで、VYMの場合、時価総額で加重された多くの高配当企業の幅広い所有権が得られることです。 J&J、J.P。Morgan、Cisco Systemsなどの世界最大の企業に、年間わずか0.08%の費用でかなりのエクスポージャーを得ることができます。

ただし、S&P 500よりもわずか100ベーシスポイントの配当利回りのアドバンテージで米国を拠点とする巨大企業にこのように大量にさらされることは、特に低金利が成長を支え、より高いトータルリターンを生み出す急成長企業。

配当増価株は別のアプローチを取ります。この場合の戦略では、配当金の支払いが増加傾向にある株式を探す必要があります。これは、配当成長投資とも呼ばれます。 。

配当成長投資は、高い配当利回りを約束するものではありませんが、代わりに、継続的に配当を増やしたり維持したりしてきた質の高い企業を特定します。これは、力と経営力の表れです。

配当成長投資が人気の理由の1つは、ある年に巨額の配当を支払い、次の年に半分、翌年に4分の1を支払い、破産すると何も支払わない企業に投資したくないからです。 *咳、ハイフラックス、咳*

配当成長投資は、次のような堅実な企業を確実に特定します。

これらすべての要因により、たとえあなたがただぼんやりと座って何もしなくても、配当は毎年増加していることが保証されます。

REITは、家賃から定期的に収入を分配する安定した収入を生み出す不動産資産のポートフォリオを購入する魅力的な方法です。

これらは、不動産に投資し、ポートフォリオ内の不動産のテナントと運営を管理する専門的に管理された信託です。

REITの魅力は、平均よりも高い配当利回りから見ることができます。通常、 4%から10%の範囲です。 –不動産購入の借入と資金調達にレバレッジを巧みに利用しているため、幅広い市場指数と比較して。

配当収入に加えて、REITは価値を高く評価し、価格も高くすることができます。これは、市場の不確実性を乗り越えることができる長期投資家に利益をもたらします。

チェックアウト:REITシンガポール2019に投資する方法

さまざまな形態の配当投資の基本を理解したので、ポートフォリオを構築してどのように実行しますか?

私の好みの方法は、あなたが初心者の投資家であるか、投資調査を行う時間がない場合、あなたの好みの戦略のETFを購入することです。

たとえば、アジアを拠点とする高配当利回りETFのポートフォリオの場合、バンガードは、TTM配当利回り3.62%を支払うアジアの日本外高配当利回りETF(9085)も持っており、財務に重点を置いた392社に投資しています(40% )およびテクノロジー(16.5%)、年間配当率0.35%。

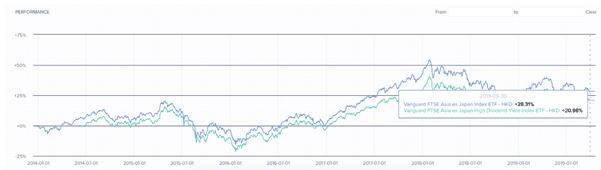

Vanguard Asia ex Japanの高配当利回り指数(緑)とVanguard Asia ex Japanの指数(青)を比較すると、どちらもほぼ同じ傾向にありますが、高配当利回りETFの1年ボラティリティは低くなっています(13.31%)。標準指数(14.61%)へ

怠惰なREIT投資家のために、日光アセットマネジメント-STCアジアREIT ETFは、総費用比率0.60%で四半期ごとに分配金が支払われるアジアの日本を除くREITのポートフォリオに投資しています。アジアの日本を除くREITは、世界で最も高い配当の1つを生み出しており、アジアの経済(およびそれに対応する資産価値)は、中産階級の増加とともに成長を続けると予想されています。

配当投資には、安定した現金を生み出す資産または安定した収益性の高いビジネス(「優良企業」)からの特典がありますが、配当の収益は、総収益の方程式の半分にすぎません。

資本の上昇、つまり現在の価格と1年前の価格の変化率は、リターン方程式の反対側を形成します。

資本の増価を求める投資家は通常、成長投資家と呼ばれ、現在の収入ではなく、収益の成長と将来の配当の増加を追求します。

投資アプローチに万能のサイズはありません。適切な戦略は、リスクの食欲、キャッシュフローのニーズ、投資期間に合わせて調整する必要があります。

私にとって、苦痛と市場の混乱の時に私の銀行口座に入る配当支払い会社からの定期的なキャッシュフローを見ることは、私がコースを維持し、株式市場に投資するための長期的なアプローチを取るのに役立ちます。

当社の早期退職マスタークラス 株式市場での配当による受動的収入が32歳で彼の生活費を上回ったクリス・ングによって教えられています。彼は37歳までに最初の100万株を作り続けました。これはすべて配当ベースの投資戦略によるものでした。彼は2018年に月額9,500ドルの受動的収入を記録し、2019年末までにさらに順調に進んでいるようです。彼がそのすべてをどのように行ったかを知りたい場合は、ここで座席を登録できます。