US REIT IPOは、今年はうまく機能していません。

ARA US Hospitality Trustは、最終的に回復する前にIPO価格を下回る取引を開始しました。一方、イーグルホスピタリティトラストはホラーショーであり、初日に10%崩壊し、それ以来そこにとどまっています。

そのため、プライムUS REITが間もなく上場するための予備目論見書を提出したと聞いたとき、私は懐疑的でした。

このREITIPOは、他の2つのリストを上回り、投資家に高い価値をもたらしますか?

それとも、投資家にUS REITの過負荷による深刻な消化不良をもたらすのでしょうか。

よく見てみましょう。

オファリングの詳細の概要は次のとおりです。

このレビューをフォローしたい場合は、IPO目論見書がここにあります。

IPOポートフォリオに関するいくつかの重要な所見:

興味深いことに、これらのオフィスは主に郊外の場所にあり、CBDエリアにはありません。郊外の建物はより高い利回りを提供する傾向があるため、これは必ずしも悪いことではありません。これはこのREITで明らかです。

ほとんどの物件は過去3年間にわたって十分に賃貸されており、ほとんどの物件の占有率は一貫して90%を超えています。注目すべき例外は、2017年に4フロアを占有していたテナントのリース満了が見られたエメリービルのタワーIです。2018年12月31日現在の占有率は81.1%に回復しています。

ポートフォリオは 96.7%の占有率になります IPOで。

リースは、加重平均リース有効期限(WALE)が 5。5年の適度に長いリースです。 (純賃貸可能面積別)。

96.9%リースは、約2.1%の年間賃貸料エスカレーションがあり、トリプルネットまたは変更/フルサービスのグロスリースです。これは、不動産費用の大部分が借手に転嫁され、株主にとって非常に有益であることを意味します。

最後に、現在のリースは市場レートを大幅に下回っています。これは、リースが更新されたときに、REITに大幅な正の賃貸返還の機会を提供します。これにより、将来的にはより高い総収入が得られます。

これらのポートフォリオの特性に基づいて、IPOポートフォリオは非常に高品質で非常に投資可能であることがわかります。

REITのスポンサーを理解することは、管理スタイルと行動を理解する上で重要です。スポンサーは、Prime US REITによる買収のパイプラインを提供し、パイプラインが成長の可能性を決定する上で重要になる可能性があることを理解することもできます。

Prime US REITのスポンサーは、米国に拠点を置く非公開の商業用不動産投資マネージャーであるKBS RealtyAdvisorsと提携しているKBSAsiaPartnersです。シンガポールの投資家は、ケッペルキャピタルとの以前のパートナーシップで、2017年にグレードBの米国オフィスREIT –ケッペル-KBS US REIT –を上場することで彼らを知るでしょう。

KBSは、ピーターブレンとチャールズシュライバーによって1992年に設立された確立された不動産投資マネージャーです。設立以来、380億米ドル以上の不動産取引を完了し、現在、116億米ドルの運用資産を保有しています。 Prime US REITは、KBSプラットフォームと経験を活用して、資産管理サービスと買収による無機的成長を実現できるようになります。

KBSは、Keppel-KBS US REITを管理してから1。5年間、さまざまな歴史を示してきました。これは、IPO以来のKeppel-KBS USREITの価格パフォーマンスから明らかです。

Keppel-KBS US REIT IPO-USD0.88で。グラフからわかるように、REITは2018年9月から10月に株価が大幅に下落しました。これは主に2つの要因によるものです。

Keppel-KBS US REIT IPO-USD0.88で。グラフからわかるように、REITは2018年9月から10月に株価が大幅に下落しました。これは主に2つの要因によるものです。 単価は上昇傾向にありますが、REITは依然としてIPO価格を下回って取引されているため、IPO投資家は依然として損失に直面しています。さらに懸念されるのは、経営陣がひどい市況の下で希薄なライツイシューを推進することを決定したという事実は、投資家に対する経営陣の態度の表れです。

経営陣の行動がプライムUSREITに引き継がれるかどうかはまだ分からない。

Prime US REITのリストに関して私が持っていた質問の1つは、Keppel-KBS USREITとの潜在的な利害の対立をどのように処理することを意図していたかということでした。結局のところ、両方のREITは米国オフィスのプロパティを専門としており、同じプロパティをめぐって互いに競合する可能性があります。

Prime US REITのリストに関して私が持っていた質問の1つは、Keppel-KBS USREITとの潜在的な利害の対立をどのように処理することを意図していたかということでした。結局のところ、両方のREITは米国オフィスのプロパティを専門としており、同じプロパティをめぐって互いに競合する可能性があります。 これは、目論見書でいくつかの方法で回答されています:

そのため、Keppel-KBS USREITがPrimeUSREITとすぐにコラボレーションすることを期待しないでください。

REITの手数料体系を調査することで、REITマネージャーが適切にインセンティブを与えられ、投資家と連携しているかどうかを知ることができます。 Prime USREITが採用している運用報酬体系は以下のとおりです。

REITマネージャーは、最初の2年間、基本料金の80%をユニット単位で受け取ることを約束しました。そのため、REITマネージャーは、より多くの手数料をユニットで受け取ることにより、利回りを高める余地があります。

REITは、おそらく3つのIPOすべての主幹事であるDBSからのアドバイスに基づいて、ARA USHospitalityおよびEagleHospitalityTrustと同様の料金体系を採用することを選択しました。成功報酬はDPUの成長に基づいて計算されるため、REITマネージャーと投資家の間にはある程度の関心の一致があることを確認するのは良いことです。 DPUが苦しむと、管理も苦しみます。言い換えれば、投資家と経営陣は一緒に沈むか泳ぐでしょう。

コーナーストーンの投資家は、IPOがどれほど十分にサポートされているかを示し、「より賢い投資家」のアイデアを提供してくれます。 」IPOについて考えてみてください。これらの投資家はまた、ロックアップの対象となるため、単価に安定性を提供します。これは、IPO後のポジションを一定期間売却することを許可されていないことを意味します。 IPO後のプライムUSREITの所有構造は次のようになります。

これは、REITのユニットの63.7%が基礎投資家によって占められていることを意味し、ARA US HospitalityTrustやEagleHospitalityTrustよりもはるかに多いです。

基礎となる投資家の中で注目すべきは、KBS REITプロパティIIIが重要な投資主であり、「REITがREITを所有している」状況を生み出していることです。目論見書の開示に基づくと、2019年3月31日現在、KBS REITプロパティIIIの1.35%を超える個人投資家は所有していません。そのため、実質的にプライムUSREITに投資する個人投資家の集まりです。

また、SPHがKeppelに参加して取引に共同投資するのはこれが2回目であり、最初はM1を非公開にする一般的な提案です。

簡単に言えば、プライムUS REITは、今年の他の2つのUS REITIPOよりもはるかによくサポートされています。これにより、IPO後の取引パフォーマンスが大幅に向上する可能性があります。

ほとんどの運用上の要因を確認した後、財務上の要因について詳しく見ていきましょう。

ポートフォリオの純資産収入(NPI)は、2017年に前年比でわずかに減少した後、2018年に回復しました。これは主に、2017年に大幅な占有率の低下に見舞われたエメリービルのタワー1のパフォーマンスの低さによるものです。

他のプロパティでは、通常、3年間でNPIが着実に増加しました。

REITの総レバレッジはIPOで37%になり、加重平均債務満期は5。5年で、債務の85.1%が実質的に固定金利で支払われます。これにより、REITは金利リスクや債務満了の脅威から保護されます。投資家にとって良いことです。

指標となるIPO価格0.88米ドルを使用すると、REITは1.05で予約するためにわずかなプレミアムで価格設定され、2019年の指標となる利回りは7.4%になります。2020年度の利回りは7.6%になると予測されています。

私にとって、評価は公正であり、IPO参加者の利益は限られています。

IPOに投資する価値があるかどうかをよりよく理解するには、IPOをすでに市場に出回っている同様のピアと比較するのが良い方法です。 SGXにリストされている最も近いピアはManulifeUS REITであり、Keppel-KBS USREITが比較のもう1つの潜在的な候補です。

| 説明 | Prime US REIT | Manulife US REIT | ケッペル-KBSUS REIT |

| プロパティタイプ | クラスA | トロフィー/クラスA | クラスB |

| 土地賃貸 | 自由保有権 | 自由保有権 | 自由保有権 |

| いいえ。プロパティの | 11 | 8 | 13 |

| ポートフォリオの価値 | $ 1.22b | $ 1.75b | $ 10.7b |

| 占有率 | 96.7% | 97.4% | 92.1% |

| WALE(年) | 5.5 | 6 | 3.9 |

| 総レバレッジ | 37% | 37.6% | 38.1% |

| 平均資本コスト | 3.45% | 3.28% | 3.76% |

| 加重平均債務満期(年) | 5.5 | 2.5 | 3.6 |

| 時価総額 | 8億1,200万米ドル | 1,097百万米ドル | 6億3,950万米ドル |

| NAVへの価格 | 1.05 | 1.08 | 0.99 |

| 配当利回り | 7.4% | 6.7% | 7.8% |

これら3つのREIT間のさまざまな指標を比較すると、それらを区別するものはほとんどありません。

Prime USREITとKeppel-KBSUS REITの違いは、資産の質に軽視することができます(クラスAとクラスB、96.7%の占有率から92.1%の占有率など)。そのため、プライムUSREITがケッペル-KBSUSREITよりもプレミアム評価を行うことが適切です。

Prime USREITとManulifeUS REITを比較すると、違いはさらにわかりにくくなっています。 Manulife US REITにプレミアム評価が与えられているという事実も、そのポートフォリオの拡大、時価総額、およびより長い実績により正当化されます。

非常に大量の情報を調べた後、良い点、悪い点、リスクの概要で締めくくりましょう。

このIPOの主な魅力は、REITに対する高品質のポートフォリオと強力な基盤サポートです。そのため、投資家がREITにIPOの機会を与えてくれるかどうかは理解できます。

私を阻んでいるのは、公正な評価と将来のエクイティ資金調達の可能性です。

安くて良いものを愛する人として、私は個人的にこのIPOを見逃してしまいます。将来、簿価を下回って取引される場合は、再検討します。

プライムUSREITIPOの7月8日。サブスクリプションは7月15日に終了します。

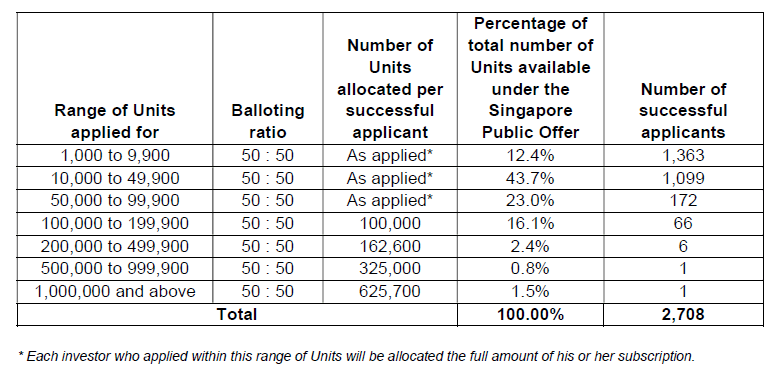

Prime REIT IPOの投票結果は、2019年7月16日にリリースされました。表からわかるように、最大99,900ユニットを申請した申請者は、1ユニットあたり0.88米ドル(または1.20シンガポールドル)で全額を割り当てられました。

リリース時に、経営陣は、目論見書に記載されている16,761,000ユニットではなく、40,909,000ユニットを公募に割り当てました。追加のユニットは、新しい資金が調達されなかったため、配置トランシェから再割り当てされた可能性があります。

IPOは今週の金曜日(7月19日)午後2時に始まります。価格がどのように機能するかを見るのは興味深いでしょう。それはうまく舞い上がるでしょうか?それとも、最近のイーグルホスピタリティトラストIPOやARA USホスピタリティトラストIPOのように失望するでしょうか?これは注目すべき興味深いものになります!

この記事が役に立った場合は、エリートリートIPOに関する記事をご覧ください。