私たちのブログを頻繁に読む人は、これが私たちが以前に保有していた株をカバーする先週の私たちの2番目の記事であることを知っているでしょう。

今や習慣になりつつあるように、最初に取引の証拠を提示します。

これは自慢ではありません。

バーを高く設定したいだけです。軍隊では、指導者が模範を示して主導します。それが、何人かの男性が地獄に行き、適切な指導者と一緒に戻ってくる理由です。

これは、個人投資家にとって金融の世界で再現されていることがわかっていないことです。

アナリストは、推奨する株を購入しないことがよくあります。

ファイナンシャルアドバイザーは、あなたに売るような保険を購入しないことがよくあります。

この状況は まったくばかげていると思われます 。

監査人や銀行が「クリーンな健康法案」を持っていると見なした企業の株式を購入することを余儀なくされた場合、ハイフラックスのような企業にクリーンな法案を配るのははるかに控えめだったかもしれません。

したがって、シンガポールの投資家ははるかに有利であり、はるかに警戒されていただろう。

それが私たちが模範を示してリードしようとする理由でもあります。ケーススタディを提示する場合、ゲームに含まれていたのは私たちのお金と私たちの肌です。

これは自慢するためではなく、他の人が従うことを望んでいる自分たちの基準を設定したことを証明するためです。それはもっと難しい基準かもしれません。しかし、やりがいのあることは簡単ではありません。 (利益を上げていません!)

次に進みます。

最初の記事では、非常に過小評価されている株式で153%の利益を達成した1つのケーススタディを紹介しました。その株式は、当社の保守的純資産評価戦略(CNAV)、別名価値戦略に該当しました。 。

見つけた方法について話し合いました それ、購入するかどうか 、なぜそれを開催したのか それは損失を出し、私たちが売却することを決めたとき 153%のゲインを達成します。

私たちは、あなたが従うためのフレームワークとガイドを提供するのを助けるために、可能な限り系統だった方法で、思考プロセス全体を段階的に実行しました。

それから学ぶことで、より良いリターンを達成できることを願っています。

その場合と同じように、これを行います。この記事では、次の方法について説明します。

さぁ、始めよう。

Hisense HAは当初、 Gross Profits Assets Dividend(GPAD)の下で潜在的な投資として登場しました。 スクリーナー。

GPAD戦略は、CNAV戦略で使用される絶対評価とは異なり、相対評価に依存しています。

つまり、株式の収益性と配当利回りだけでは、株式を購入するか売却するかを判断するのに十分ではありません。さらに調査する前に、上位20パーセンタイルにあるかどうかを確認するために、同業他社に対してランク付けする必要があります。

なぜこれを行うのですか?

なぜこれを行うのですか?

お金を投資する場合、上位20%にある会社にのみ投資するのが理にかなっています。 収益性と支払われた配当の面で市場の。

数字だけでも、偏見を取り除き、重要なことに認知的に鋭く注意を払うことができます。企業の収益性、他の企業の中での優位性(地位のおかげで)、そして配当のおかげでの安さです。

彼らのより高い配当利回り– 配当利回りは株価に対する配当の関数であるため –所有する方が安いことを示します。

これを達成するには、この戦略の証券取引所ですべての株式を計算してランク付けする必要があります。

パニックになるな。難しくない。配当利回りと収益性(スクリーナーが表示できる)の範囲を5で割るだけです。

これはどうやるんですか?

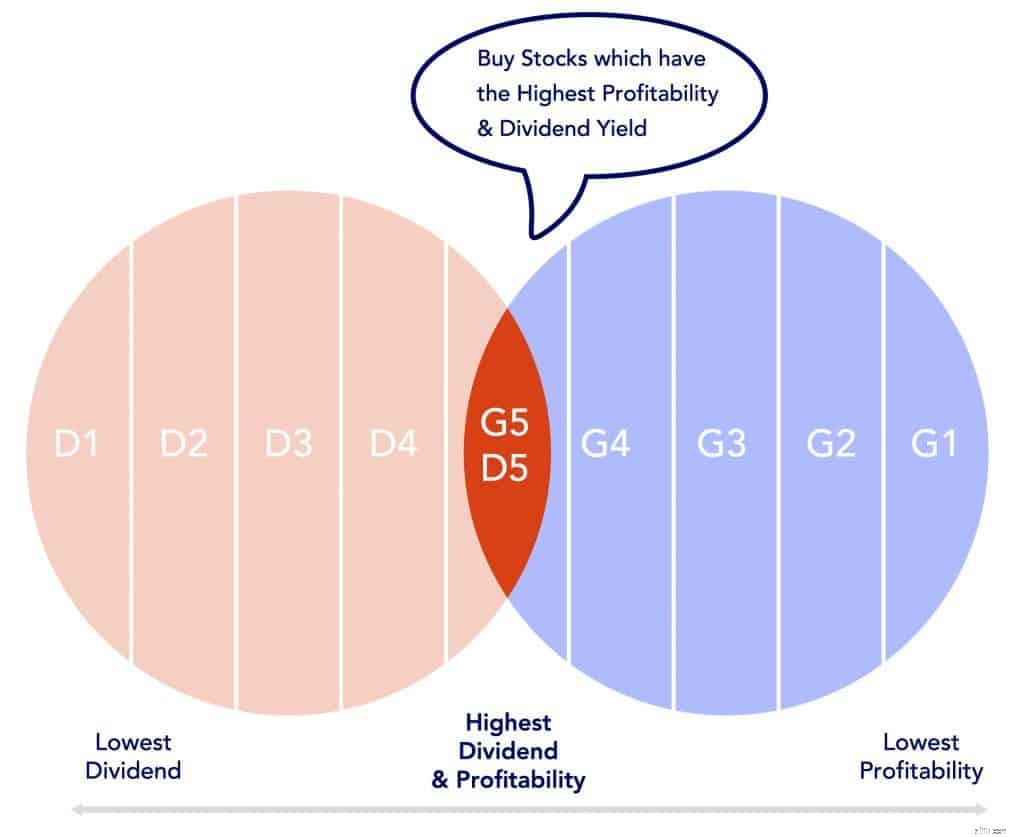

シンプルな円形チャート。

G1は、収益性が最も低い企業の20%を表しています。 G5は、収益性が最も高い企業の20%を表しています。

D1は、配当が最も少ない企業の20%を表します。 D5は、配当が最も高い企業の20%を表しています。

少し紛らわしいと思ったら大丈夫です。

これを使って。

さらにのみ調査します 在庫が落ちた場合 収益性と配当利回りの両方をこのカテゴリに分類します。

それがこの基準に合格しない場合、私たちはそれをさらに調査することさえしません。

Hisense家電がこのテストに合格したので、私たちは当然さらに調査に移りました。これが私たちのやり方です。

ほとんど誰も話さないビジネスの重要な側面の1つ 会社のフリーキャッシュフロー利回りです

ここでは、簡単な例えを使用して私の考えを説明します。

フリーキャッシュフローは、その年の貯蓄のようなものです。あなたの給料はあなたの収入です。

人間として生き残るためのあなたの必要性は、請求書の支払い、食べ物の購入、輸送、娯楽、あなたの費用です。

ビジネスにとって、何年にもわたる節約はそのフリーキャッシュフローです。配当金は、ほとんどの場合、フリーキャッシュフローから支払われる必要があります。

そのため、企業のフリーキャッシュフローに注意を払うのは理にかなっています。特に G5D5バンドにとどまる場合 。 (収益性と配当金の支払いに関する企業の上位20パーセンタイル)

数年連続でフリーキャッシュフローがマイナスになったが、企業が配当を続けている場合、配当の源泉は、前年度の貯蓄(いまいましいjialat)または借入金(lagi more)のいずれかから得られると確信できます。 jialat)。

どちらも時間の経過とともに企業の純資産を侵食し続け、株価の下落に対応する可能性があります。これは、株主としての私たちに波及します。

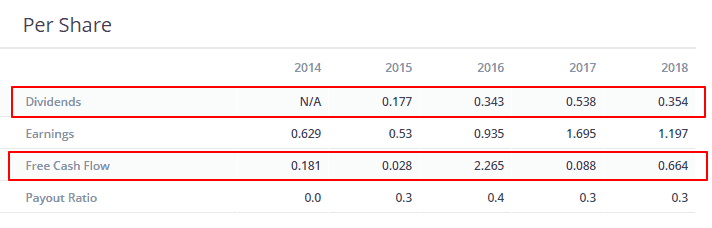

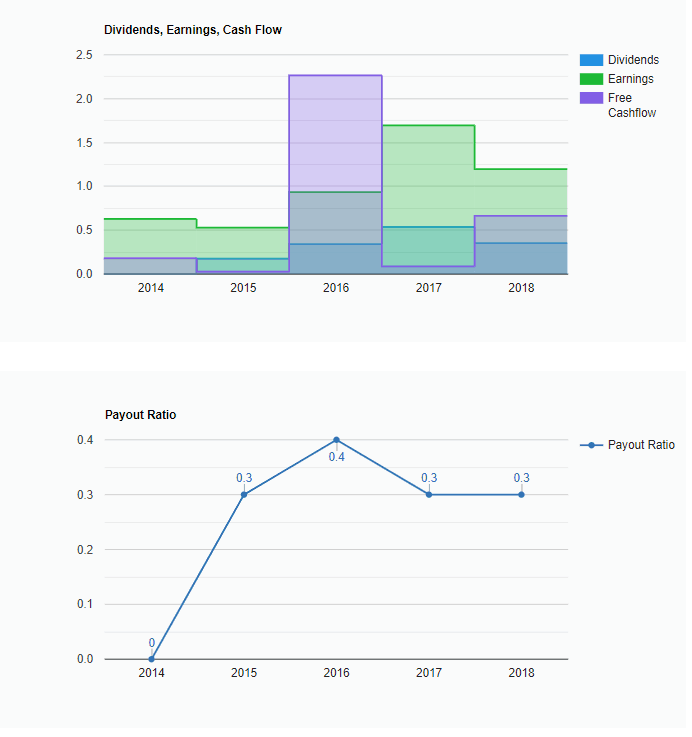

(2017年を除いて)1株あたりのフリーキャッシュフローは常に1株あたりの配当をかなりうまくカバーしていることに注意してください。これにより、持続可能な配当の支払いが確認されます。

さらに、フリーキャッシュフロー/配当を平均すると、結果は多かれ少なかれ平均の線に近くなります。

また、純利益のどれだけが配当として支払われているかを見守る必要があります。理想的には、それは1つではありません。

配当率が1の場合は、すべての純利益が配当として支払われることを意味します。これは、成長株の成長の欠如、または私たちが参加したくないある程度の金融工学を意味します。

一度限りのことであれば問題ありませんが、これを繰り返し行う会社は望んでいません(同じことがフリーキャッシュフローにも当てはまります!)。

したがって、ペイアウト率と呼ばれるものに注意することが重要です。

これがHisense社のペイアウトレシオです。

経験則では、ペイアウト率を1にしたくないということです。 (1つは総配当/純利益を意味します)

ご覧のとおり、Hisenseはこれらのテストに合格しています。

しかし、彼らのビジネスはどうですか?

ビジネスが定性的に投資する価値があるかどうかをどのように判断しますか?または、ウォーレンバフェットが言うように、ハイセンスの堀は何ですか?

私たちはおそらく、いくつかの割引された電子機器のセクションでHisenseTVに気づいたでしょう。

また、オーストラリアではHisenseブランドが非常に一般的であると言われましたが、それは確認されていません。しかし、2018年にロシアで開催されたワールドカップで主要スポンサーとして注目を集めたことは確かです。

決勝でエムバペの得点を見たとき、どのように感じましたか?

そして、消費者は、単純な関連付けのおかげで、ポジティブな気持ちをブランドに翻訳することができるでしょうか?

一部の人には何らかの効果があるに違いありません。

現在、中国は間違いなく裕福な国です。

現在、中国は間違いなく裕福な国です。

同時に中産階級の富も増加しており、商品やサービスの国内消費は増加すると予想されます。家電製品や電子製品は、中国の家庭にも浸透する可能性があります。日本の製品がデフォルトの選択肢であった時代は終わりました。今、韓国人はサムスンとLGでそれをうまくやっています。

しかし、中国ではナショナリズムの精神が強く、人種や国籍が問われる場所で外国製品を簡単にボイコットしていることがわかります。韓国が自衛のためにミサイルを配備した後、ロッテスーパーマーケットは多くの店舗を閉鎖しなければなりませんでした。

ドルチェ&ガッバーナのボスは、人種差別的な広告について公に謝罪するか、中国のビジネスを失う必要がありました。したがって、Hisenseのような自家製の製品は、外国の汚名がなくても国内でうまくいくでしょう。

また、同時に海外市場にも中国製品が投入されるようになりました。 Huaweiは、政治家が影響力を広めるのを阻止するために介入する必要があるような良い例です。一帯一路構想は、中国のブランドと文化の採用を加速するのにも役立ちます。言い換えれば、これらの中国ブランドの多くの成長の可能性は、国内的にも国際的にも途方もないものです。

しかし、Hisenseには競合他社、つまりMidea、Gree、Haierがあります。実際、美的とグリーは中国の市場シェアで最大です。私たちがHisenseに投資することを選んだ唯一の理由は、Hisenseが私たちの数字を上回ったためであり、強力なファンダメンタルズとその株式を所有することの安価さを示唆しています。

できれば、私たちの出口計画は決してなく、私たちの保有期間は永遠であり、会社のファンダメンタルズが悪化したときにのみ販売します。

できれば、私たちの出口計画は決してなく、私たちの保有期間は永遠であり、会社のファンダメンタルズが悪化したときにのみ販売します。

Hisense社のHAはHK $ 12を通過し、急な上り坂はそれが持続可能ではないかもしれないという不快感を私たちに与えました。

価格履歴は、Hisense家電がいつでもどちらの方向にも行くことができる不安定な在庫であることも示しています。

とはいえ、2018年の収益は7.5%増の360億人民元でしたが、純利益は25%減の15億人民元でした。

1株当たりの配当金も0.44人民元から0.303人民元に下がっていました。これは、現在のHK $ 12.20の価格に基づいて、新しい配当利回りが約3%になることを意味します。

これは、配当利回りランクが出口点の1つである D3に低下することを意味します。 。

2019年8月4日にポジションを終了しました HK $ 12.10で。

2019年8月4日にポジションを終了しました HK $ 12.10で。 HK $ 8.42でのバイインは、 43%のきちんとした利益を意味します。 残りの 5%の利益 受け取った配当金から得られました。

私たちは、大量の時間や株のアイデアを解き放つための努力に没頭しませんでした。 Hisense家電を投資アイデアとして検証した調査は約30分で完了しました。

ロケット科学の博士号を持つ主任研究員はいませんでした。アナリストのチームはありませんでした。この株の調査には2週間も費やしませんでした。

私たちは、学術研究に基づいた健全な企業のファンダメンタルズに基づいて投資アイデアを作成しました。私たちは巨人の肩の上に立って、より大きな利益を得るためにさらに手を伸ばしました。

最も重要なことは、これができれば、あなたもできると信じていることです。私たちは模範を示してリードすることを信じています。フレームワークに従うこと。認知バイアスを取り除くために数字を使用すること。ルールベースであること。

それが私たちの運営方法です。

自分でこれを行う方法を学びたい場合は、このリンクをクリックして、無料のファクターベースの投資ワークショップに参加することをお勧めします。