Uber vs Lyft Stockは、運輸業界を混乱させようとしている激しい競争相手です。彼らはお互いの45日以内に彼らのIPOさえ持っていました。それ以来、両方の株は苦戦しており、UberはIPO価格から約22%下落し、Lyftは50%強下落しています。しかし、どちらが長期的に良い賭けですか?

UberとLyftStockの完全な分析を読んでください。

Uberの最初の旅行は2010年7月にサンフランシスコで行われ、2015年12月に10億回の旅行を予約しました。Uberは今年の最初の3か月で16.6億回の旅行を予約し、世界65か国の600を超える都市で運航しています。

配車サービス事業に加えて、UberはUberEats(2015年に開始)やUber Freight(2019年に開始)など、他のいくつかの事業を構築してきました。

また、2016年9月にペンシルバニア州ピッツバーグでパイロットプログラムが開始され、自動運転車のテクノロジーにも多額の投資を行っています。

カラニックは、2017年6月に上級管理職のセクハラスキャンダルで辞任するよう圧力をかけられるまで、CEOのままでした。ただし、彼はまだ取締役会に参加しています。

カラニックの後任は、元ExpediaのCEOであるDaraKhosrowshahiです。 Uberの待望のIPOは、2019年5月10日に1株あたり45ドルで行われました。

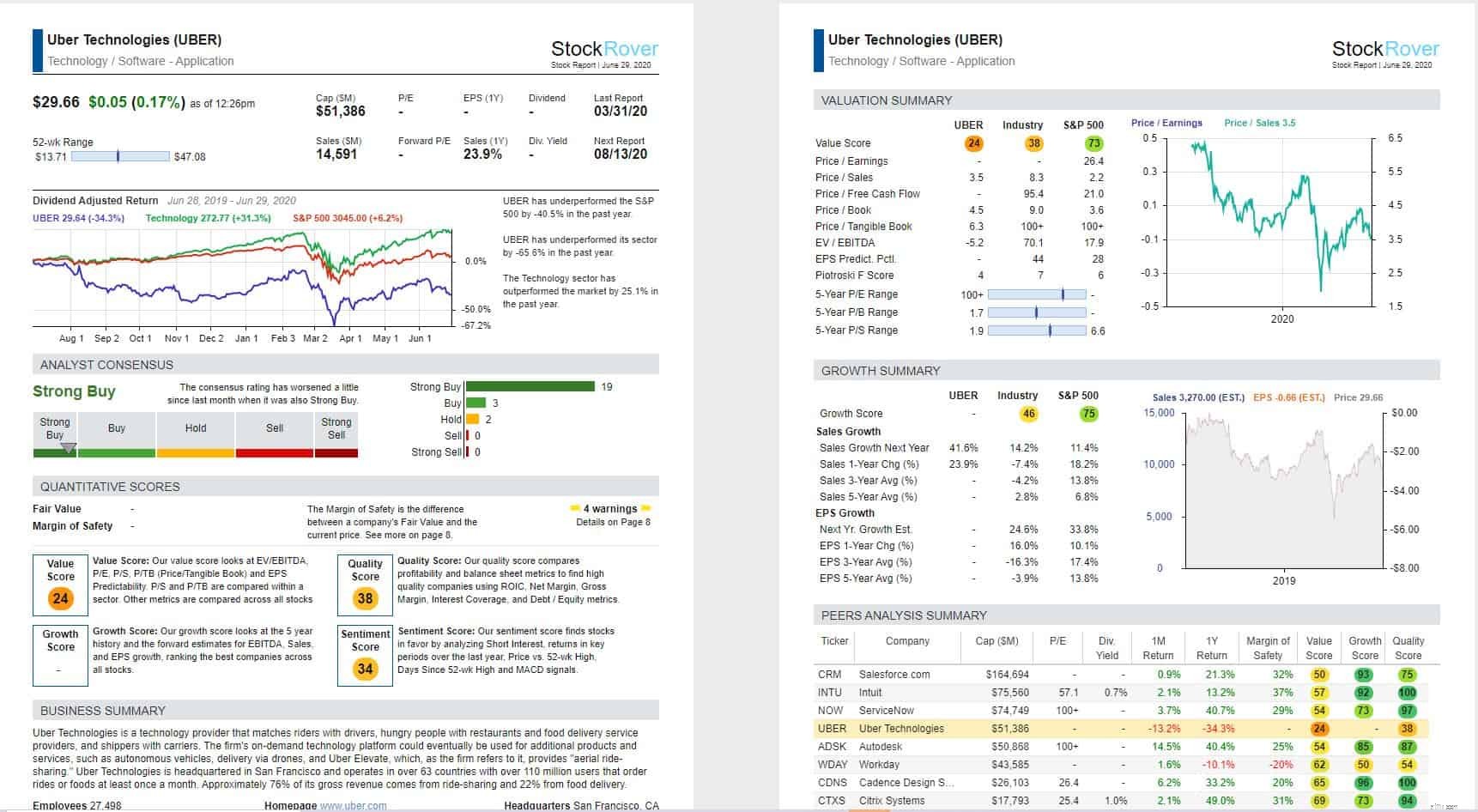

StockRoverが提供する$ UBER調査レポート–この調査レポートの日付は6月であり、最新のデータについてはStockRoverで直接再確認する必要があります。

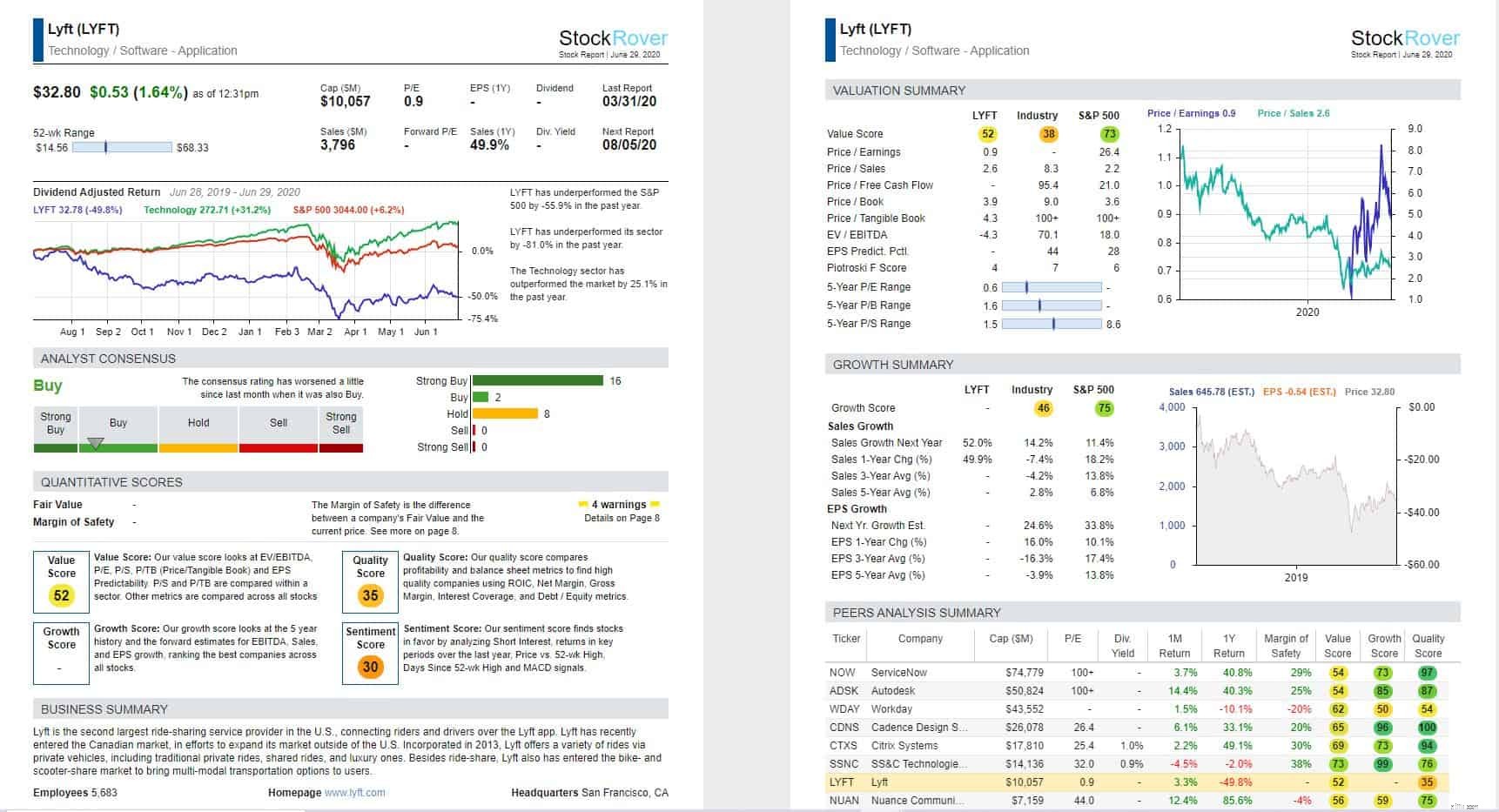

UberはLyftよりもはるかに大きな会社であり、時価総額は約570億ドル、2019年の売上高は140億ドル強です。 Lyftは、昨年の28億ドルの売り上げの後、現在約105億ドルの価値があります。

両社はバランスシートに十分な現金を持っており、短期的に事業を継続するのに十分な流動性を備えています。そして、どちらも負債と収入の比率が1強です。これは、急成長モードの企業にとって間違いなく受け入れられます。

Lyftは、2月にFlexdriveを買収し、1億300万ドルの債務を抱えるまで、実際には長期債務を抱えていませんでした。

UberとLyftの両方の主な問題は、彼らが莫大な金額を失うことです。実際、彼らの損失は拡大しています。 Uberは昨年85億ドルを失い、Lyftは27億ドルを失いました。

彼らは彼らがすぐに利益を示す必要があることを理解しています。彼らの株価は上場以来苦しんでいる。 UberとLyftはプロモーション価格を緩和し、ユニットの収益性を高めることに重点を置いています。

Uberは、今年の第4四半期までに利益を上げると予想していると発表しましたが、コロナウイルスの流行により、それが少し後退する可能性があります。 Lyftは2021年後半まで利益を期待していません。

Uberの最も急成長しているセグメントはUberEatsです。これは、今年の第1四半期に前年比で72%増加しました。しかし、このビジネスについて、そしてそれが実際に利益を上げることができるかどうかについては、多くの憶測があります。

Lyftはこのビジネスにさらされていませんが、UberEats、DoorDash、GrubHub(Uberは最近買収を試みましたが、ヨーロッパの企業「Just Eat Takeaway」への入札を失いました)、PostMatesの間で激しい競争が繰り広げられています。

UberEatsは2019年に25.6億ドルの売り上げに貢献しました。UberFreightも急速に成長していますが、昨年の売り上げは7億3100万ドルに過ぎませんでした。

UberとLyftはどちらも、生涯にわたって非常に多くの論争に直面してきました。実際、これは私がこのブログ投稿で取り上げることができるよりも少し多いです。これらの名前で注意すべき点がわかるように、簡単に説明します。

早い段階で、最大の反発は、彼らのビジネスモデルが突然ひっくり返ったのを見たタクシー会社とグループから来ました。これらは強力なグループであり、初期のUberとLyftにとっては困難でした。特にニューヨーク市で。

ドライバーが犯罪を犯し、ライダーの命を危険にさらしている例もいくつかあります。これは当然、UberまたはLyftのドライバーになるための審査プロセスに疑問を投げかけました。

もう1つの懸念は、都市の混雑の増加と公共交通機関の利用の減少です。これらの重要な公共サービスに財政的圧力をかけるでしょう。

現在進行中の主要な戦闘は、今年1月1日に発効した「カリフォルニアAB5」を中心に行われます。一般に「ギグワーカー法案」と呼ばれるこの法案は、多数の独立請負業者を雇用しているUberやLyftのような企業に従業員として雇用させることを目的としています。

これにより、ギグワーカーは最低賃金の保護を受け、雇用主が後援する医療などの福利厚生を利用できるようになります。

これが法廷でどのように振る舞うかはまだ不明ですが、Uberはドライバーの扱い方にいくつかの調整を加えました。

最低所得基準を保証し、医療に補助金を提供するようなものです。必ずトレーディングコースを受講してください。

Uberは、パンデミックの売りがそれを史上最低の$ 13.71にまで下げる前に、年初にIPO価格近くまで上昇しました。

そこから回復しましたが、最近の「第2の波」への懸念から、新たな下降傾向にあります。ある範囲で取引されており、サポートは約28ドル、レジスタンスは約37ドルです。

Lyftの初年度のラリーは、IPO価格にそれほど近づかず、$ 14.56に急落する前に約$ 54を超えました。

また、Uberよりも短期的にはマイナス面があるようです。ただし、30ドルである程度のサポートがあるはずです。短期的な抵抗は1株あたり約41ドルになるでしょう。

UberとLyftの株価に関するテクニカル分析以上のことを知りたい場合は、ファンダメンタル分析を調べることができます。

これら2つの企業は、非常に才能のある経営陣が主導する主要な業界の混乱要因であり、長期的な投資論文として優れています。

しかし、彼らの短期的な結果はせいぜいぼんやりしています。どちらも、静脈に氷が入っている患者の投資家にとっては、長期的には良いホールドになると思います。

しかし、これらはあなたが購入して忘れることができる種類の会社ではありません。それらを監視し、それからより早く収益性を達成し、それらが今後何年にもわたって成長し続けることを確認するための作業を継続する必要があります。

1つだけ取らなければならない場合は、Uberを採用します。これは、今後数年間の成長に向けてより多くの手段を備えた大企業だからです。 UberとLyftの株についてのあなたの考えをコメントで教えてください!