過去数週間にわたって、投資のアイデアをテストし、パフォーマンスをNifty50などの優れたインデックスと比較しました。

以前の投稿のいくつかで、私は

この投稿では、別の興味深い投資アイデア、 Nifty 50 Equal WeightIndexとNifty50 Index のパフォーマンスをテストしてみましょう。

過去のパフォーマンスを比較する前に、まず時価総額加重指数と等加重指数の違いを見てみましょう。

Nifty 50は、時価総額加重指数です。

Nifty 50 EqualWeightは等加重指数です。

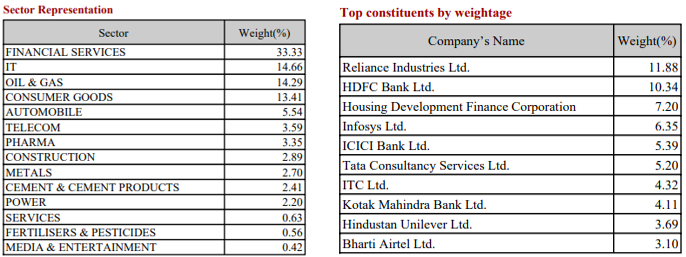

時価総額加重指数では、(時価総額による)大企業の方が加重が大きくなります。 たとえば、2020年5月31日の時点で、リライアンスインダストリーズのウェイトは11.88%でしたが、HDFCとHDFC銀行のウェイトはニフティ50で17.24%でした。上位5銘柄のウェイトは40%を超え、上位10銘柄のウェイトは60を超えていました。 Nifty 50インデックスの%ウェイト。

株価がインデックスよりも優れている場合、そのウェイトはインデックスで増加します。

均等加重指数では、すべての企業が均等加重になります。 もちろん、重みは2つのリバランス日の間で変わる可能性があります。ただし、リバランス日に、ウェイトは再び等しく設定されます。たとえば、リバランスの日に、Nifty 50 Equal Weightインデックスのすべての株式のウェイトが2%に設定されます。

ウェイトテーブルでは、リバランスの日付の間にあるため、ウェイトは2%とは異なります。次のリバランス日(または再構成日)に、ウェイトは再び同じウェイト(1株あたり2%)にリセットされます。

注 : Nifty 50は、3月と9月に6か月ごとに再構成されます。リバランスのスケジュールはこちらで確認できます。 Nifty 50 Equal Weight(Nifty 50 EW)も、3月と9月に6か月ごとに再構成されます。さらに、四半期ごとにリバランスされます。リバランス中、構成要素は変更されませんが、重みは目標レベル(等しい重み)に調整されます。再構成中、ストックでさえ重量とともに変化する可能性があります。

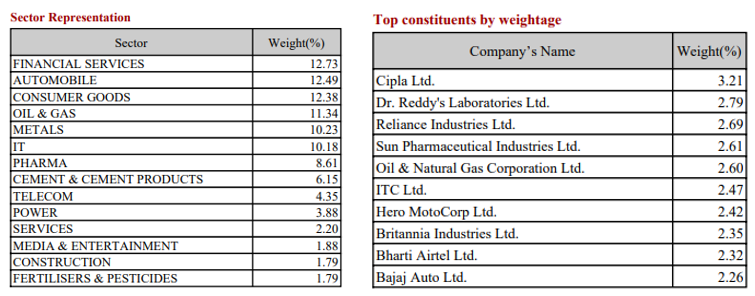

一見すると、エクイティウェイトインデックスはより分散されているように見えます。 金融サービス会社は、両方の指標で最も高い重みを持っています。ただし、Nifty 50の金融サービスへの割り当ては33.33%ですが、Nifty 50 Equal Weight(Nifty 50 EW)の金融サービスへの割り当ては12.73%にすぎません。したがって、時価総額加重指数が十分に分散されていないと考える理由があります。

けっこうだ。 Nifty 50 Equal Weightedポートフォリオの分散が優れていると、Nifty 50と比較して、リターンが向上したり、ボラティリティが低下したりしますか?

データが何を示しているか見てみましょう。

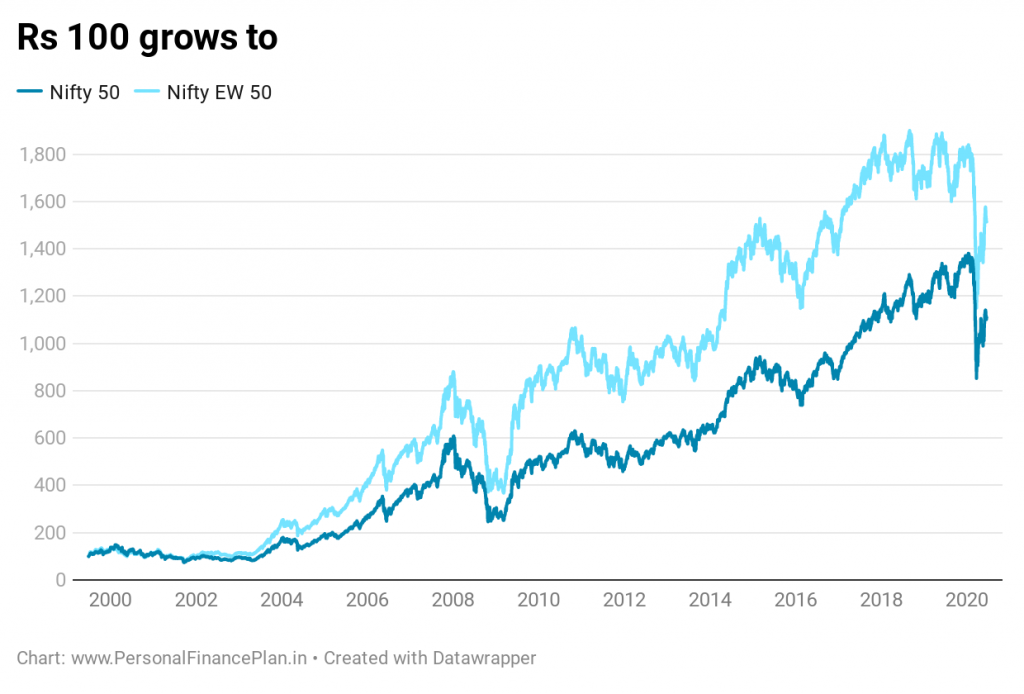

過去20年間のパフォーマンスを比較します。

Nifty 50 Equal Weight TRI :Rs100はRs 1,513.92に成長します。 13.84%p.a。のCAGR

Nifty 50 TRI :Rs100は Rs1,108.77に増加します。年平均成長率12.16%

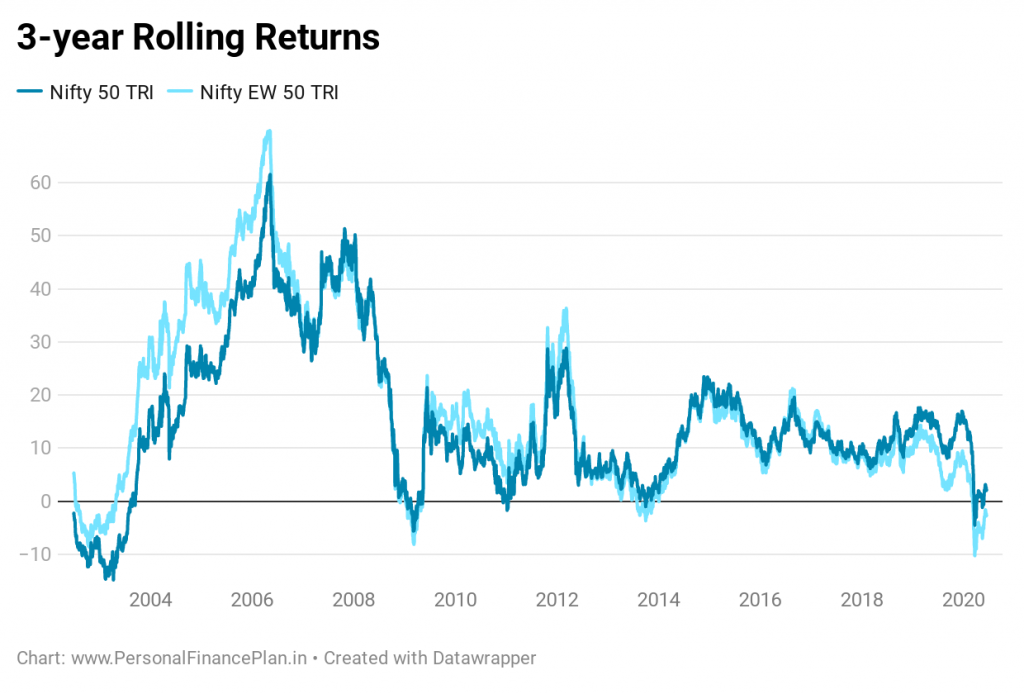

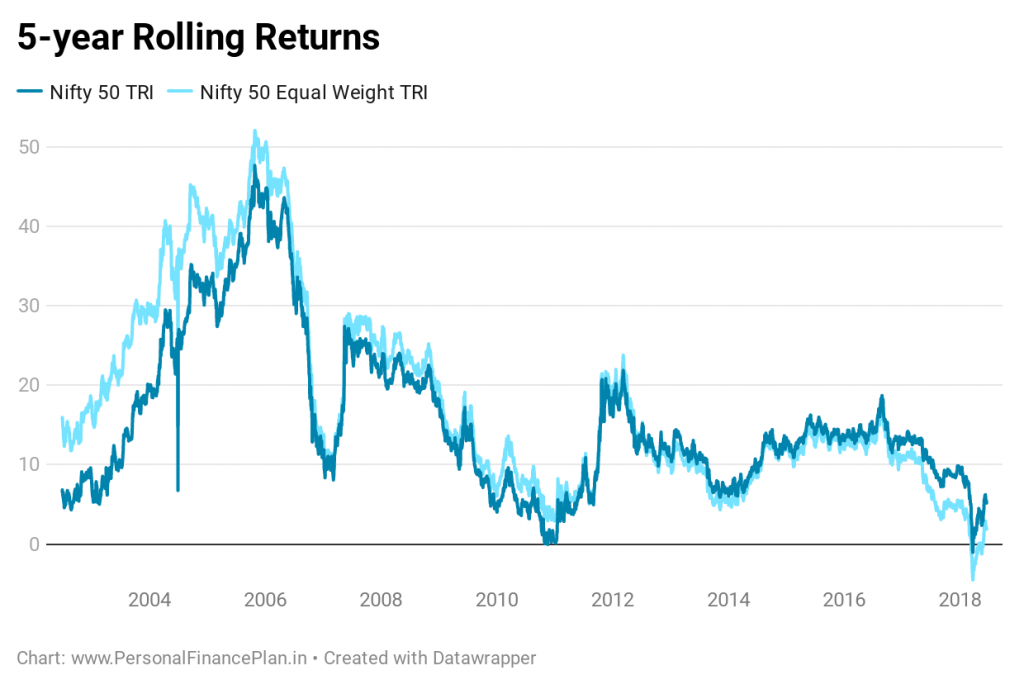

さて、ローリングリターンに。

Nifty50とNifty50 EqualWeightインデックスの間に大きな違いはありません。 DataWrapperのプロットにいくつかの問題がありました。したがって、グラフは表示されません。

Nifty 50 Equal Weightは、意味のある方法でボラティリティを低下させません。ポイントツーポイントチャートとローリングリターンチャートからも明らかです。

どちらもインドの株価指数であるため、ここではそれほど驚くことではありません。さらに、2つのインデックスは同じ株を保有しています。違いは重みだけです。

深く掘り下げて、私たちは常にニフティやセンセックスなどのベルウェザーインデックスを追跡します。オルタナティブ投資戦略(等加重またはその他のアクティブな戦略)を使用し、それがニフティまたはセンセックスを長期間下回っている場合、不快感を覚え始める可能性があります。そして、最悪の時期に戦略を回避するかもしれません。

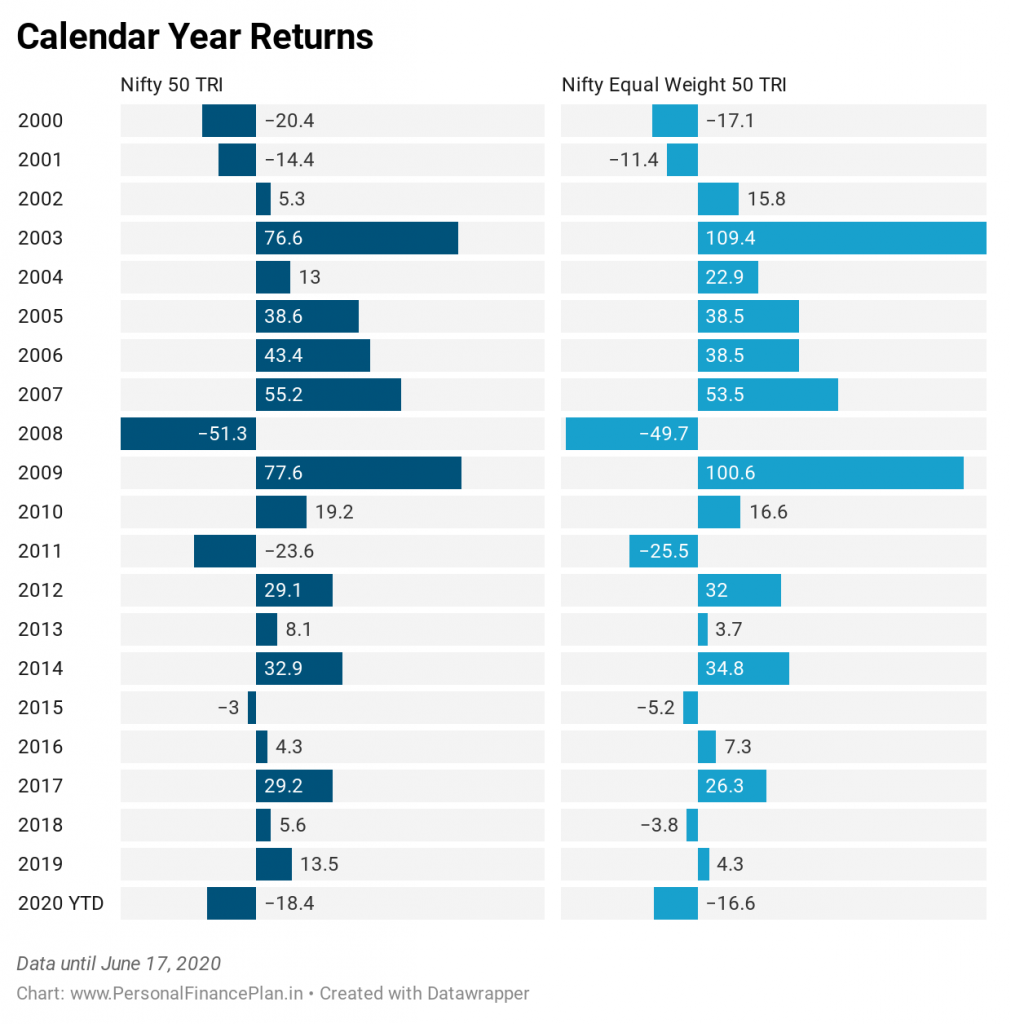

最初のチャートでは、Nifty 50 EWが過去20年間でより良いリターンを示していることがわかりますが、それらの超過リターンがいつ発生したかも確認する必要があります。これが暦年のリターンチャートです。

最初の10年間(2001〜 2010年)、Nifty 50は絶対値で472%成長しました。 Nifty Equal Weight 50は815%増加しました。

この10年間(2011年から現在まで)で、Nifty 50は81%成長しましたが、Nifty 50 Equal Weight Indexは47%しか成長していません。これは、最近の最大株のアウトパフォーマンスに起因すると考えられますが、それでも事実は変わりません。

最初の10年間で、Nifty 50 EqualWeightがレースに勝利しました。

Nifty 50は、この10年ではるかに進んでいます。

これは、3年および5年のローリングリターンチャートからも明らかです。

投資に関しては、常に戦略が機能するわけではありません。したがって、あなたは自分の戦略を信じる必要があります。ちなみに、最も愚かな戦略でさえ、いつかはうまくいくでしょう。したがって、裁量を行使する必要があります。

私の意見では、等しいウェイトインデックス(少なくともNiftyのような大型株インデックス)に投資することは良いアプローチです。 現時点では、これもバリュープレイと見なされる可能性があります。ただし、Nifty50と比較して長時間のパフォーマンス低下に備えてください。

同時に、勢いのある投資を信じるなら、時価総額ベースのインデックスがより良いプレーです。時価総額ベースのインデックスに投資する方が快適です。

Nifty 50 Equal Weightインデックスは、四半期ごとに再調整され、6か月ごとに再構成されます(Nifty 50の構成要素が変更された場合)。リバランスが6か月ごとに(四半期ごとではなく)行われた場合、結果はどうなるのだろうかと思います。

トータルリターンズインデックスファンドを利用しました。ただし、インデックスに直接触れることはできません(まあ、できますが、面倒で非効率的です)。あなたはインデックスファンドを通して投資しなければなりません。そして、インデックスファンドにはコストと追跡エラーがあります。したがって、あなたのリターンは私がチャートに示したものよりも低くなります。

私たちは多くのニフティ50インデックスファンドとETFを持っています。費用比率は5bpsから20bpsの間です。 DSPミューチュアルファンドからのNifty50 EqualWeightインデックスファンドは1つだけです。直接プランの費用比率は約40bpsです。

等加重インデックスファンドは、時価総額加重インデックスファンドよりもトラッキングエラーが高い可能性もあります。これは、株式が多いほど流動性が高く、影響コストが低い可能性があるために発生する可能性があります。上記のように、20年のCAGRは12.16%p.aです。ニフティ50および13.84%p.a。 Nifty 50 EqualWeightインデックスの場合。このコストとトラッキングエラーの違いにより、それらを近づけることができます。

気の利いたインデックス:インデックスのリバランススケジュール

ニフティ50ファクトシート(2020年5月)

ニフティ50ファクトシート(2020年5月)