2020年10月5日付けの回覧で、SEBIは、「投資信託スキームにおける商品ラベリング」の基準を再び変更しました。これは、過去7年間で3回目の変更です。奇妙にしか見えないことで、SEBIは、ファンドの「リスクメーター」ダイヤルの変更を基本属性の変更と見なす必要はないと判断しました。許可されるそのような変更の数に制限はありません!

2013年3月、SEBIは、MFリスクをラベル付けするためのシステムのような信号機を採用しました。黄色–中リスクの元本。ブラウン–リスクの高いプリンシパル。彼らは緑、琥珀色、赤を使いたくなく、投資家を赤から遠ざけました!

文字盤の3つのノッチから、リスクメーターには2015年4月から5つのノッチがありました。i:低–元本は低リスク。 ii。適度に低い–適度に低いリスクの元本。 iii。中程度–中程度のリスクの元本。 iv。中程度に高い—中程度に高いリスクのプリンシパル。 v。高–高リスクのプリンシパル/

これで、5つのノッチが6つになりました。 「中程度に低い」が「低から中程度のリスク」になり、新しいノッチ「非常に高いリスク」が追加されました。この新しい回覧の最初の厄介な側面は、最も重要なフレーズ「リスクのあるプリンシパル

」が目立って存在しないことです。以前のサーキュラーは少なくとも投資家に何がリスクにさらされているかを知らせるのに苦労しましたが、新しいサーキュラーはこれを明確にしません!おそらくそれは、規制リスクが投資信託リスクよりも大きいように見えるためです。

ダイヤル上の任意のリスクレベルから、SEBIは「スキームのリスクレベルを評価するための詳細なガイドラインといくつかの例」についてすべてを説明しました。そのウサギの穴に陥る前に、投資信託に与えられたこれらの手当を検討してください。

ファンドハウスがスキームのリスクプロファイルを自由に変更できる場合、精巧な公式と例を提供することのポイントは何ですか?少なくとも2015年の回覧には、「ミューチュアルファンドはこの点に関してインドのミューチュアルファンド協会(AMFI)によって発行されたベストプラクティス

ガイドラインに基づいてスキームを「製品ラベル」する可能性があります」という漠然としたものがありました。

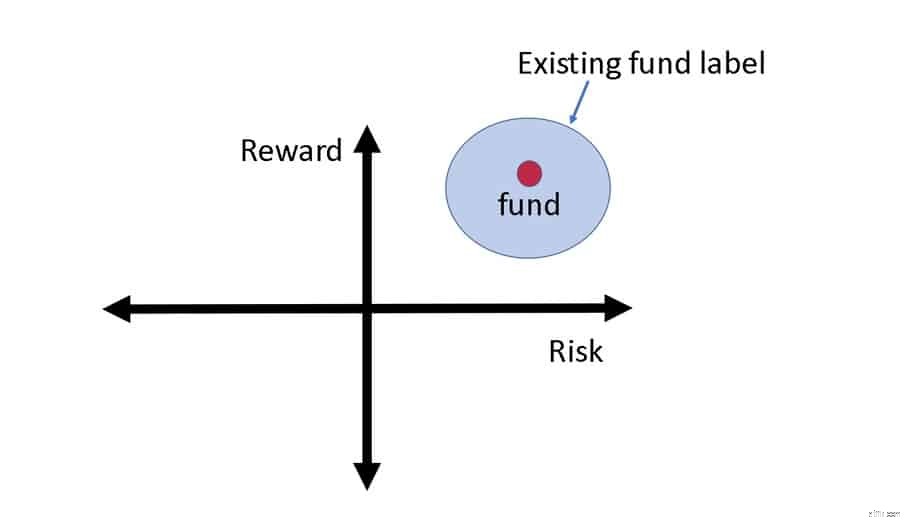

リスクオメーターが非常に変動すると予想される場合、そもそもそれは役に立たない。ミューチュアルファンドに投資するときは、リスク対リターンのマップにファンドを固定する必要があります。ファンドがこの回路図のような広いスペースに配置されていれば問題ありません。カテゴリ分類が適切に行われている限り、ブルーゾーン内での赤い点の移動は問題になりません。 –そうではありません:参照:SEBIマルチキャップMFルール:他のファンドカテゴリは「ラベルに忠実」ですか

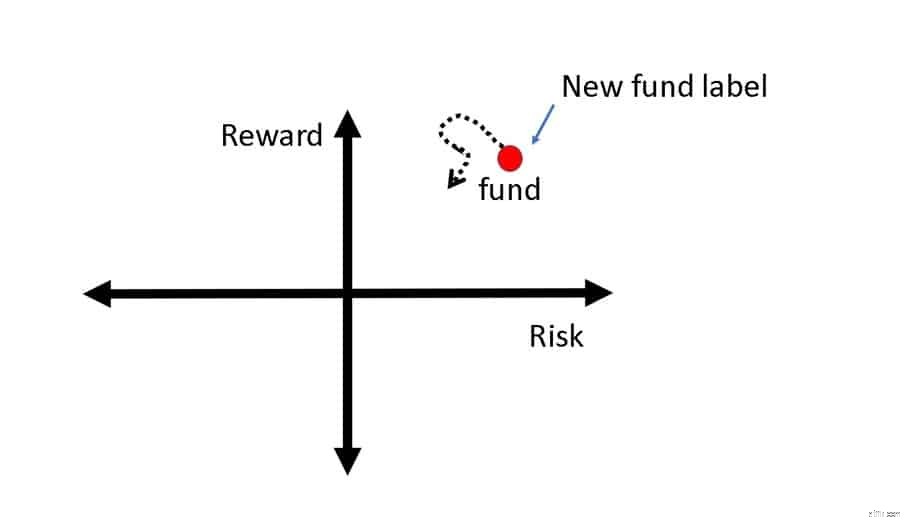

新しいルールを読むと(私がそれからできることはほとんどありません)、「ビニングゾーン」が縮小し、ファンドのリスクプロファイルの小さな変更でさえ計算されて投資家に伝えられているように見えます(点線)。

確かに、これは不要です。私が債券ミューチュアルファンドを購入するとき、私はそれが主にまたは少なくとも異なるタイプの固定比率で1つのタイプの債券にのみ投資することを期待しています。たとえば、ファンドは、40〜0%を英国債に、50〜70%をAAA債に、10〜20%をAA債に、0〜10%をA債に投資することができます。私が欲しいのは、これらのレベルの明確さです。ファンドの資産配分が大幅に変動した場合、リスクメーターの読み取り値の変化について通知を受ける必要はありません。これは、個人投資家を心配させるだけです。これが、「リスクのあるプリンシパル」というフレーズが回覧にない理由だと思います。

新しいリスクメーターは投資信託投資家を混乱させるだけであり、混乱を避ける唯一の方法はそれを完全に無視することです。 SEBIは、複雑な付属書を使用してリスクダイヤルに目盛りを追加するのではなく、ファンドの分類の基準を厳しくすることに焦点を当てるべきでした。

たとえば、ほとんどの投資家はマコーレーの期間が何であるかを知りません。金利リスクを分類するためにこのようなあいまいな用語を使用する代わりに、平均ポートフォリオ成熟度またはリスクカテゴリごとの平均ポートフォリオ成熟度は、より適切で理解しやすい選択でした。

すでにAMCは、十分な補遺と回覧を独自に送信しています。 SEBIのおかげで、彼らはこれらをさらに送り、投資家を心配させるでしょう。投資信託は、規制リスク、無知リスク、市場リスクの順でリスクにさらされています。独自の調査を行い、すべてが悪化することを期待して、自分自身を救ってください。

専用のFacebookグループに参加してください!