2020年2月初旬のレベルからのニフティの落ち込みを見ると、確かにクラッシュのように感じます。結局のところ、10年間のニフティSIPリターンを2.3%にした最大の日中下落を目撃しました。 14年間のSIPは5%に戻り、10年後に最大の日中の上昇が見られ、4月には19%の上昇が見られました。ただし、ニフティの評価指標を見ると、すでに回復しているように見えますが、さらに悪いことに、市場は崩壊しなかったように見えます!

提示されたデータは2020年5月15日現在のものです。Sensexは執筆時点(5月18日午前9時35分)で2.4%減少しているため、状況は何らかの形でかなり速く変化する可能性があることに注意することが重要です。また、平時でも、市場評価シグナルは混乱を招く可能性があります。そのため、以下のグラフを処理する際は注意が必要です。まず、ニフティの評価について見ていきましょう。ミッドキャップとスモールキャップの状況は異なる場合があります。

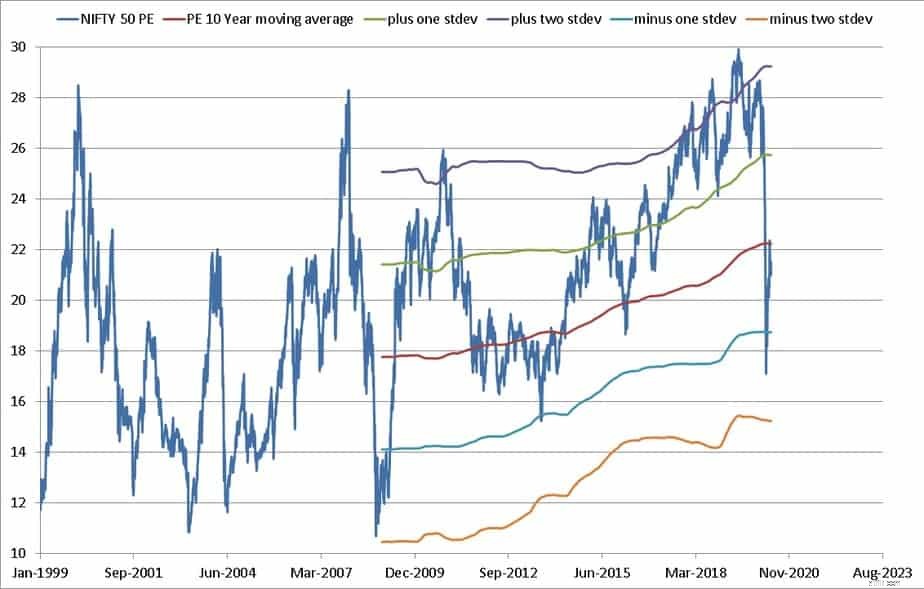

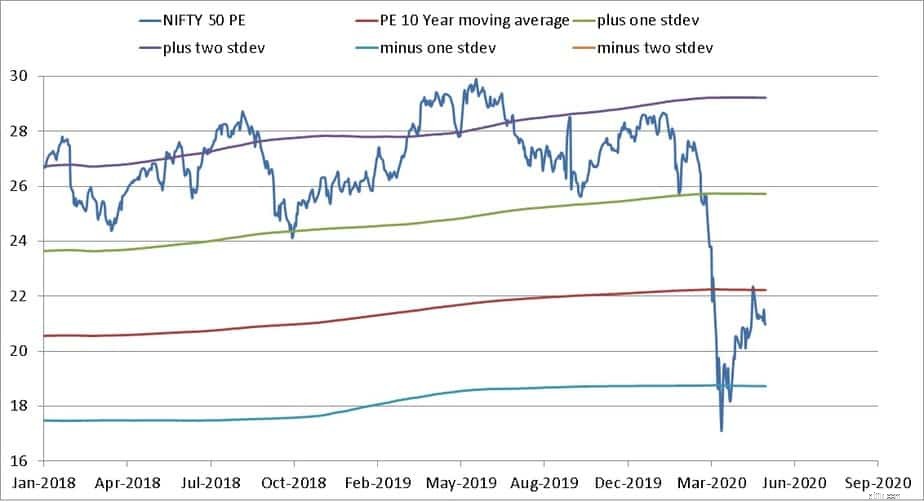

まず、10年移動平均と標準偏差のバンドを持つNIftyPEを見てみましょう。これは、Freefincal Market ValuationToolを使用してプロットされました。 PEは、株価収益率を1株当たり利益で割ったものです。高いPEは、株式またはインデックスが獲得しているものに関して過大評価されていることを表します。

Nifty PEは、ほぼプラス2の標準偏差線からマイナス1の標準偏差線より下に修正され、3月23日以降、10年平均近くまで戻ってきました。

2008年のクラッシュははるかに深刻で、上に戻るのに時間がかかりました。 NIfty PEを見ると(以下を詳しく見てください)、Niftyは「かなり評価されている」ようになりました。 2013年8月のように、ほんの数日間は「過小評価」されていました。さて、これはクラッシュですか、それとも単なる修正ですか?

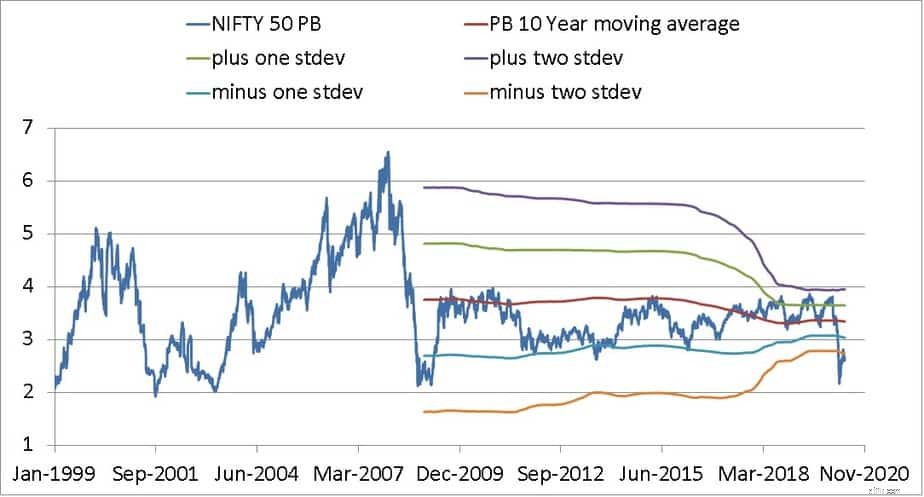

NIfty PBは、上記と同様の形式で表示されます。株価純資産倍率は、実際の価値と比較して、インデックスがどれだけ取引されているかを示します。現在のPBは、2008年のレベルに匹敵する10年平均を約2標準偏差下回っています。つまり、市場が過小評価されているということですか?!

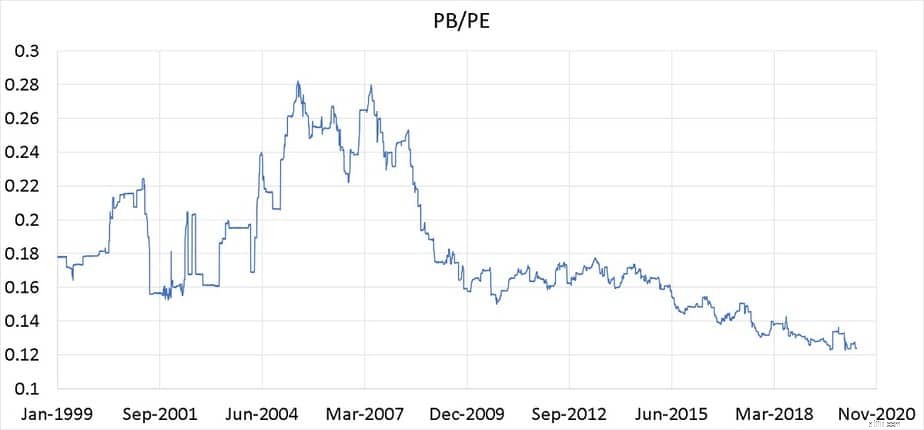

NIftyPBをNIftyPEで割ったもの=一株当たり利益を本の価値で割ったものは常に低いです。これは帳簿利回りとも呼ばれ、株主資本利益率の指標です。これは、Niftyの返品がしばらく南下している理由を説明しています。15年間のNifty SIPの返品は8%にクラッシュします(2014年から51%の削減)。

1999年1月から2020年5月までのPEで割った気の利いたROEまたはPB2008年とは異なり、ここではクラッシュの兆候がないことに注意してください。 2008年以前のブルランのように、ROEベット2013-2019の増加の兆候はありません。これが、私たちが目撃した雄牛の走りはほとんど綿毛であると私がしばらく言ってきた理由です。

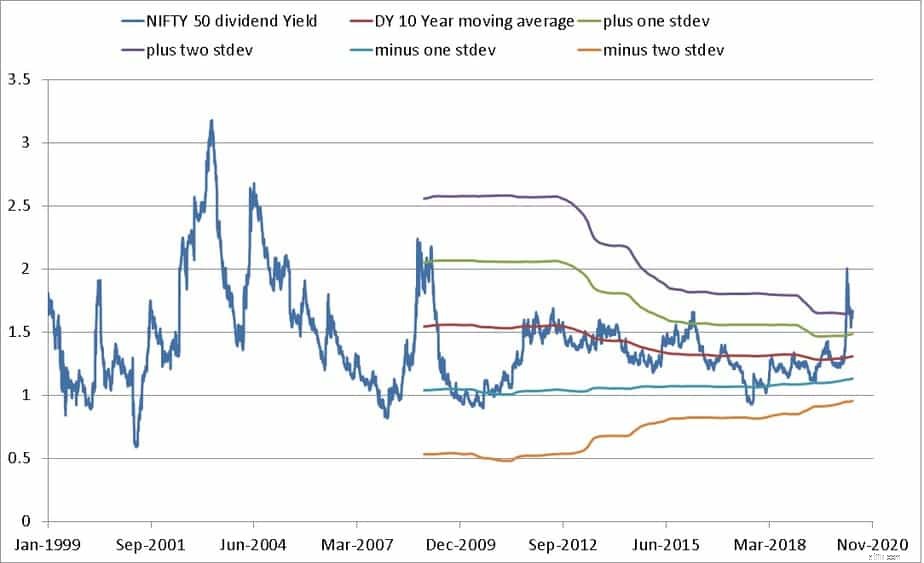

ニフティの配当利回りも2008年レベル前後です。低EPSはNIftyPEを支えているようです。

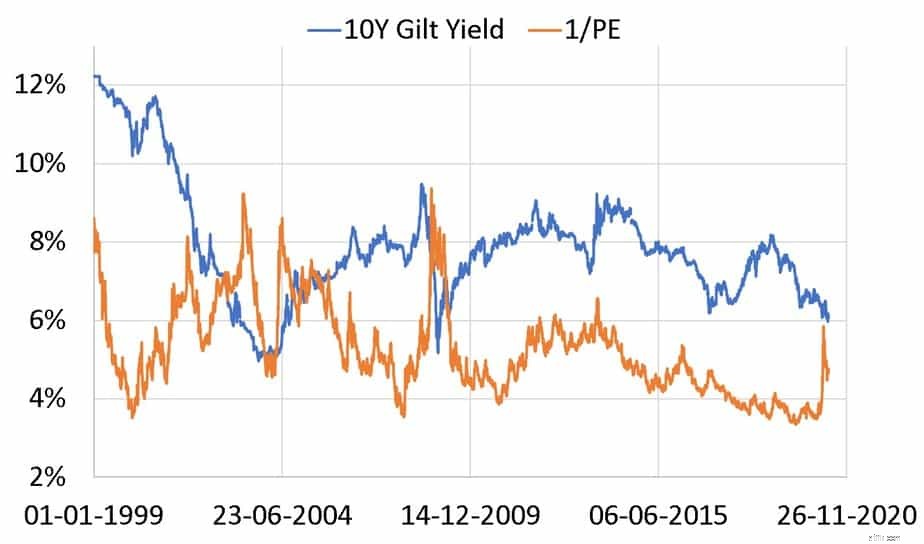

配当利回りは利益剰余金を考慮していないため、PEの逆数を使用できます。これは収益利回りとして知られています。 。これは、「利回り」としての株式収益です(債券利回りに匹敵します)。以下に示すのは、収益利回り(1 / PE)と10年債利回りです。

2008年の暴落では、英国債の利回りが暴落し、株価が大幅に下落したため、収益の利回りが急上昇しました。 2020年には、英国債の利回りは墜落前にすでに低下しており、収益の利回りは急降下して低下しました。

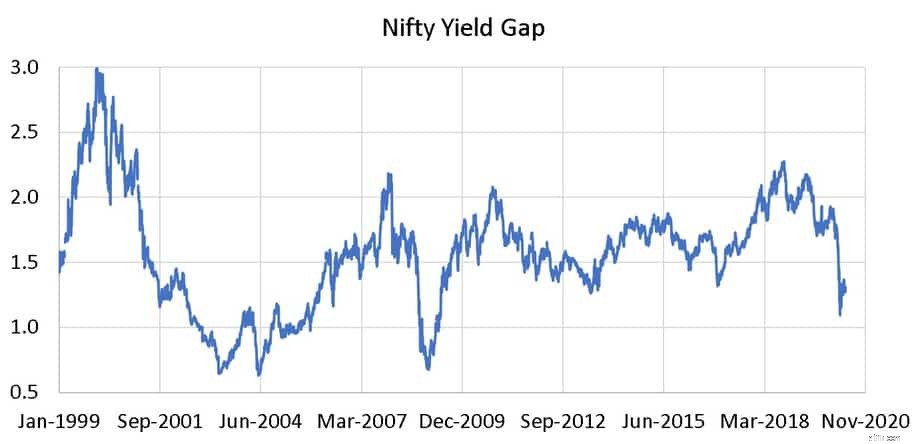

利回りギャップ=(10年国債利回り)X(P / Eニフティ指数比率)を定義できます。 DSPダイナミックアセットアロケーションファンドはだった このモデルに基づいています(現在はそうではありません)。利回りギャップの詳細については、こちらを参照してください:動的資産配分ミューチュアルファンド:利回りギャップと株価収益率

利回りギャップ<1は、株式利回り<債券利回りを意味し、株式への投資に有利な時期を示唆します。その逆も同様です。

2000年代に金利が急落したときのブルラン以前は、利回りギャップは1未満でした。2008年に一時的に発生しました。2020年には1に達することはなく、現在は快適な1.28です。 DSPが歩留まりギャップモデルから離れた理由を想像できます。ブルラン(収益主導または綿毛主導)の間、利回りギャップは1をはるかに超える傾向があり、世界がエクイティであったときにファンドは債券に投資していました。目的も利益もないという意味です!ここでのポイントは、2020年のクラッシュは(現在のように)十分に深くはないということです。

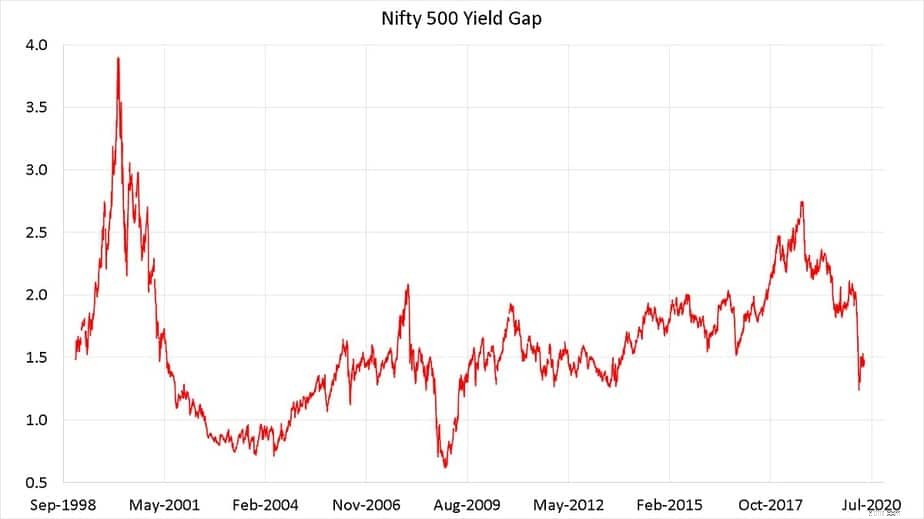

NIfty500の状況も同じです。

要約すると、FEB 2020の秋は、歴史上最も急なものの1つですが、日付(5月15日)の時点では、クラッシュよりも高い評価からの修正であると考えられます。上記の分析は、ROEが市場から消滅していることを示しており、封鎖により、「適切な」ROE主導の強気市場が見られるまでに数か月から数年かかる場合があります。目標がほんの数年先の場合は、エクイティに投資しないでください。とにかく危険ですが、今ではもっと危険です。