ICICIミューチュアルファンドは、2020年3月28日よりICICIマルチアセットファンドの基本属性の変更を発表しました。これらの変更により、ファンドはより不安定になりますか?ディスカッション。

これらの変更に同意する場合は、2020年2月27日から2020年3月28日まで無負荷でファンドを終了できます(ただし、該当する税金を支払う必要があります)。ファンドの名前、投資目的、ベンチマークに変更はありませんが、主な変更点。

ファンドは現在、以下に投資できます:

優先株主は事前定義された配当率を受け取るため、AMCはファンドの配当収入ストリームを作成できますが、このエクスポージャーレベルでは、何らかの形で影響を与えるはずです。基礎となる事業がトラブルに巻き込まれた場合、AMCはこれらを自由に販売することができなくなります。これは無担保債務の一種です(債券の利子に代わる配当)。

SEBIは、ミューチュアルファンドが2019年5月から商品デリバティブ市場に投資することを許可しました。TataAMCは、取引所で取引される商品デリバティブに投資できる独自のマルチアセットファンドを考案しました(NFOは2020年2月28日に終了します)。 ICICIマルチアセットは控えめに言っても興味をそそられます。

今回の発表により、タタAMCは、商品取引所への投資信託参加のパイオニアであるとは言えなくなりました。許可されている交換取引商品の派生物は次のとおりです。金、銀、アルミニウム、銅、鉛、亜鉛、ニッケル、ブレント、原油と天然ガス、食用油–大豆、豆、大豆油、マスタードシード、粗パーム油、キャスターシード、クーンおよびクーンシードオイル、ケーキ、グアーガム、クミンシードおよびターメリック。

上場商品デリバティブ(ETCD)とは何ですか? これは、商品デリバティブ(または先物、スワップなどの派生商品)を取引するための規制されたプラットフォームです。これらは、資産が物理的に存在することなく、原資産に依存する製品です。マルチアセットファンドはETCDの最大30%を保有できます

投資信託は商品(ロングポジション)を保有することができますまたは スポット市場で裁定取引の売買を行い、デリバティブ市場で先物を売買します。これは、キャッシュアンドキャリーアービトラージとして知られています(他のタイプもあります)。詳細な記事はこちらをご覧ください:アービトラージミューチュアルファンドの仕組み:簡単な紹介

規制された商品取引は、インドではまったく新しいものです。インドマルチ商品取引所(MCX)は、2003年11月に営業を開始しました。 SEBIは2015年にのみ完全に制御されました。これはそのような取引の歴史です。これと各商品に固有の要因により、ETCDおよび関連する裁定取引の賭けは、対応する株式または債券の賭けよりも大幅に変動することが予想されます。

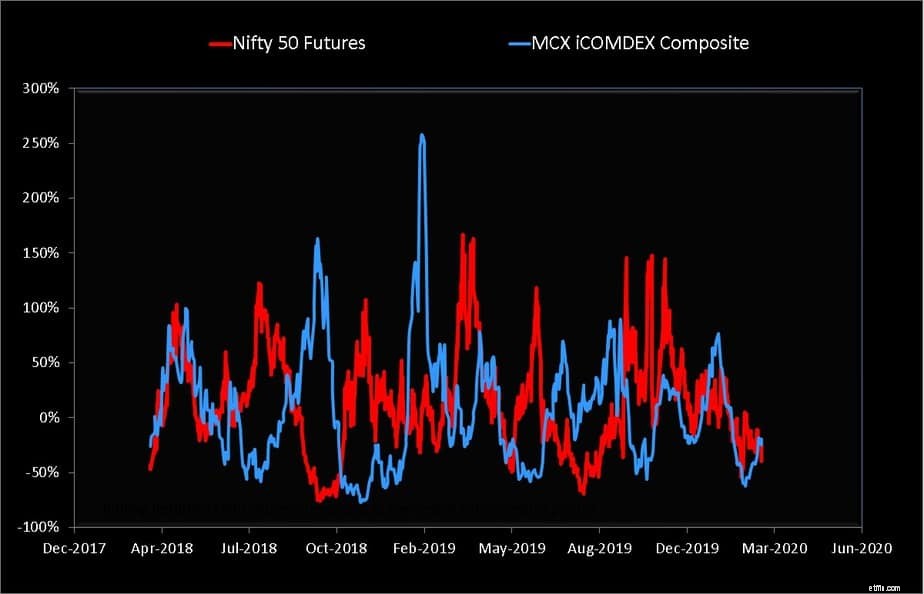

例として、下の図は、MCXiCOMDEXの商品複合指数とNifty50先物の30日間のローリングリターンを示しています。 MCX iCOMDEXは超過リターン指数であるのに対し、Nifty 50先物は価格のみを追跡するため、実際のリターンは比較しないでください。

超過リターン指数は、商品先物契約がロールオーバー(または延長)されたときの成長を測定します。これは、契約の価格の変化に加えて、契約のロールオーバーによる利益または損失を測定します。このインデックスのリターンは、先物契約を作成するために配置された担保から得られる利息を上回っているため、超過リターンと呼ばれます。

両方の変動の程度を比較することは合理的であり、明らかに商品はより不安定です。 2つのことに留意する必要があります。 (1)投資信託は、このボラティリティの大部分を根絶するために裁定取引を使用します(ここには裁定取引の半分のみが示されています)(2)時々 コモディティ指数はニフティ先物と歩調を合わせていません。これが、AMCがETCDを多様化とおそらくより低いボラティリティに使用できると主張する理由です。

ETCDの流動性(販売のしやすさ)は低くなると予想され、関連する商品の物理的な配達がある場合は、政治的、気候的、またはその他の要因が関与します(決済リスク)。債券市場における信用不履行の影響を調べているのと同じように、マルチアセットミューチュアルファンドを通じてETCDについて1つか2つのことを学ぶ可能性があります。

ETCDは、より高い裁定取引のリターンへの道を開きますが、ボリュームのリスクと決済リスクも伴います。株式市場に不安があるときにうまくいく傾向がある金で効果的な分散を行うことができる場合は特に必要ですか?

明らかに答えはノーです。これらの変更は望ましくなく、不必要です。いつものように、投資主はモルモットですが、政府は(SEBI経由で)さまざまな市場(最初の債券と現在の商品)を深めたいと考えています。

ETCDが投資信託をもう少し不安定にすることを期待することは合理的です。ただし、このボラティリティは、直接のエクイティと金のエクスポージャーのために、日常的には見えない場合があります。ポートフォリオの直接エクイティが大幅に低い場合に表示される場合があります(エクイティアービトラージに置き換えられます)。

ICICIマルチアセットの属性のこの変更はおそらく望ましくないので、投資家は心配する必要はなく、ファンドを保持し続ける必要があります。これは私の中心的な持ち株であり、私はこのままでいるつもりです。

これらのファンドが他の商品のために金を放棄しない限り、関連するリスクは投資家が負担し、AMCが管理できるはずです。ポートフォリオ内の金の特定の制限が定義されていればもっと良かったでしょう。これからの興味深い時代!