Axis Nifty 100インデックスファンドは、NIFTY100インデックスを追跡するオープンエンドのインデックスファンドです。 2019年10月に発売され、直接プランの総費用比率(TER)は0.16%で、436クローレのAUMが印象的です。しかし、これは高すぎますか? Nifty50インデックスファンドからAxisNifty 100に移行する価値はありますか?調べてみましょう。

通常プランのTERは驚くほど高い1.01%です。銀行との関係を考えると、AMCは、436クローレのAUMの多くが通常の計画からのものである可能性が高いと考えています。規制当局と業界が「ミューチュアルファンドの認識」について話したいと思っていることを考えると、インデックスファンドの1%の手数料は悲劇的なことに他なりません。

便利なことに、AMFIは、毎月の定期的および直接的なプランのAUM分割の更新を停止しました。四半期平均AUMを知るには、2020年1月まで待たなければなりません。直接プランの投資家にとって、それが健全な数である限り、AUMがどこから来たのかは問題ではありません。そうでなければ、次のような状況が発生する可能性があります。これらの5つのインデックスファンドはインデックスを上回っています。なぜそれらを避けるべきなのか!

このNFO期間中に、この著者はファンドをレビューしました–Axis Nifty 100インデックスファンドレビュー:アクティブな大型株ファンドの代替? –ただし、ファンドが確立され、追跡エラーを計算するための履歴が得られるまで、少なくとも6か月待つことをお勧めします。

パズルの2つのピースができたので、良いAUMと妥当な経費率(比較のために以下を参照)は、トラッキングエラーが高すぎないことを推測するのが妥当です(それは可能ですが)。投資家への質問は次のとおりです。

神話を破ってこの質問に答えましょう。 NIfty100はNifty50 + Nifty Next50と等しくありません。

2019年11月30日の時点で、SBIライフはNifty Next 50で最もウェイトが高くなっています(出典ファクトシート)。ただし、NIfty 100では、SBIライフの重みは0.62%にすぎません。これは、Nifty Next50の他のすべての株式のウェイトがNIfty100で比例して低くなることを意味します。最新の株式ウェイトは、このNSE月次レポートページから取得できます。

つまり、NIfty 100 =85%Nifty 50 + 15%Nifty Next 50(概算)。 2019年11月の時点で、Nifty 100はNIfty50株の86.52%を保有しています。投資家は、100株を同等に購入しているわけではないことを理解することが重要です。同じ議論は、Motilal Oswal Nifty 500ファンド(Nifty 50インデックスファンドを避けて固執する)にも当てはまります。ちなみに、TERは0.38%(直接プラン)です。ニフティのようなリターンを手に入れよう!

0.1%TERおよび少なくとも(たとえば)300 CroresAUMのSensexまたはNiftyインデックスファンドが候補リストを作成できます。次に、過去数年間の収益とベンチマーク(配当を含む)を比較すると、追跡エラーの程度を示すことができます。

他のファンドと比較して、100株を管理するための0.16%のTERは確かにかなり合理的です。 Axis Nifty 100ファンドは間違いなくまともな選択ですが、投資家が尋ねるべき本当の質問は、ポートフォリオの約15%を構成する追加の50株に対して60%多くの手数料を支払う価値があるかどうかです。> 。言い換えれば、Nifty50インデックスファンドの代わりにAxisNifty 100インデックスファンドを選択することは理にかなっていますか?

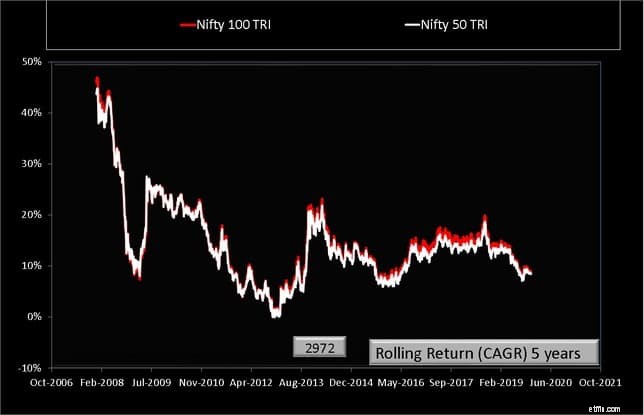

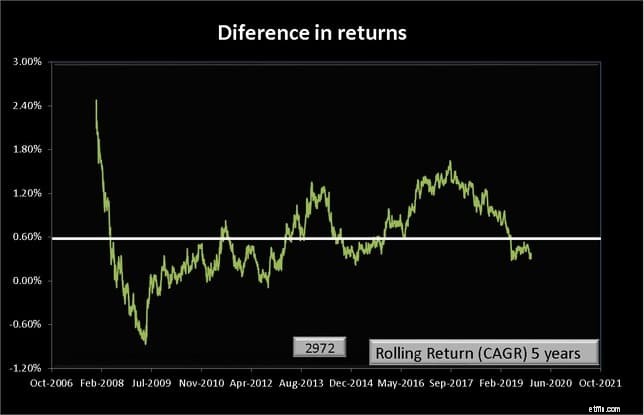

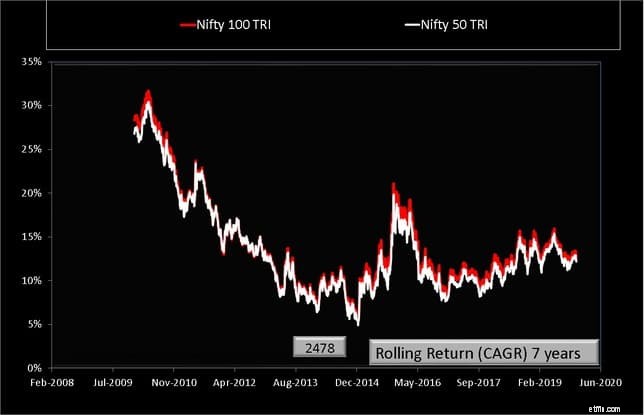

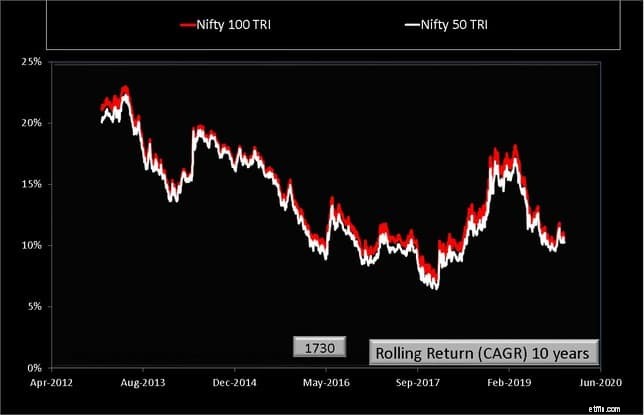

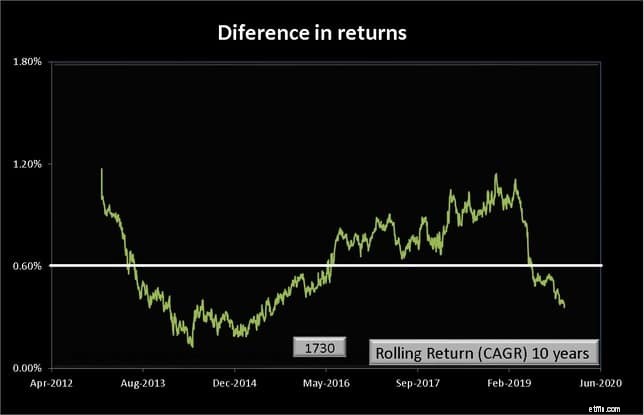

FundExpense Ratio(%)AUMTata Index Fund-Nifty Plan0.0518.63HDFC Index Fund-NIFTY 50 Plan0.101032.52HDFC Index Fund-Sensex0.10544.47ICICI Pru Nifty Index Fund0.10514.91ICICI Pru Sensex Index Fund0.1042.33Nippon India Index Fund – Nifty Plan0 .1039.04Nippon India Index Fund – Sensex Plan0.10156.45UTI Nifty Index Fund(D)0.101793.60Tata Index Fund-Sensex Plan0.1112.48IDFC Nifty Fund0.15190.83Axis Nifty 100 Index Fund-Direct0.16436.43DSP NIFTY 50 Index Fund0.2024.29UTI Nifty Next 50 Index Fund0.27569.11DSP NIFTY Next 50 Index Fund0.2944.70SBI Nifty Index Fund0.29521.79IDBI Nifty Index Fund0.30229.45Aditya Birla SL Index Fund0.33144.76DSP Equal Nifty 50 Fund0.38110.87Motilal Oswal Nifty 500 Fund0.3822.14Motilal Oswal Nifty Bank Index Fund0.3819.27Motilal Oswal Nifty Midcap 150 Index Fund0.3823.98Motilal Oswal Nifty Smallcap 250 Index Fund0.3816.02ICICI Pru Nifty Next 50 Index Fund0.39683.27Sundaram Smart NIFTY 100 Eq Weight Fund0.4621.84LIC MF Index Fund-NiftyPlan0。 4729.28IDBIニフティジュニアインdex Fund0.4954.31Franklin India Index Fund-NSE Nifty0.53289.31LIC MF Index Fund-Sensex Plan0.5821.30Principal Nifty 100 Equal Weight Fund0.7418.08Taurus Nifty Index Fund0.741.34NIfty50とNifty100の可能なすべての5、7、および10年の収益と、Nifty50を超えるNifty100の超過収益(つまり、Nifty100の収益からNifty50の収益を引いたもの)を考えてみましょう。 水平の白い線は無視してください(下のコメントを参照)

Nifty100は常にNifty50に勝るとは限りません。たとえ勝ったとしても、超過収益は1%のいずれかの側になります。 TERの差である0.06%を取り除くと、超過収益は(運が良ければ)約0.5%〜0.6%になる可能性があります。間違いを指摘してくれたSaurabhMittalに感謝します(以下のコメントを参照)

これが長期的に重要であると思われる場合(費用とは異なり保証ではありません)、Axis Nifty100インデックスファンドを検討することができます。これがチャンスをつかんでいるように思われる場合は、確立されたNifty50インデックスファンドに固執してください。

Nifty50とNiftyNext 50のインデックスファンドを組み合わせて使用し、後者が20%以上の場合、Nifty 100のインデックスファンドに切り替えると、リスクと報酬のバランスが変わります。

要約すると、Axis Nifty 100インデックスファンドのTERは適度に低く、十分に魅力的ですが、確立されたNiftyまたはSensexインデックスファンドと比較すると、追加料金の利益は必ずしも正当であるとは限りません。したがって、これらに比べて少し高価です。