Motilal Oswalからの4つの新しいインデックスファンドの3つ目は、Nifty Smallcap250インデックスを複製および追跡するものです。 Motilal Oswal Nifty Smallcap 250インデックスファンドは、インドで最初のスモールキャップファンドになります。 Nifty Small Cap250インデックスはNIfty500の下半分です。これに投資する価値があるかどうかを調べてみましょう。MotilalOswalNifty500ファンドとMotilalOswal Nifty Midcap150インデックスファンドについてはすでに確認済みです。

まず、これを直感的に考えてみましょう。小さなキャップスペースは、故障率が高いため、「市場を購入」する場所ではありません。これは、アクティブなスモールキャップファンドがスモールキャップは「十分に研究されていない」と述べており、インデックスよりもスモールキャップポートフォリオを構築する方が簡単であると述べているところです。したがって、質問はMotilal Oswal Nifty Smallcap 250インデックスファンドが違いを生むでしょうか?

まず、12のアクティブなスモールキャップファンドをニフティスモールキャップ250インデックスと比較してみましょう。アクティブなスモールキャップファンドに、可能な5年間のすべての期間の少なくとも70%を上回るように要求すると、その数は11になります。これはまともです。さらに、4年間で同じ70%のアウトパフォーマンスが見込まれ、10のファンドを獲得します。ここでも、ほんの少しのドロップです。

現在、3年間で少なくとも70%のアウトパフォーマンスを要求しています。 それでも同じ10です。したがって、積極的に運用されているファンドがスモールキャップセグメントに違いをもたらすことは明らかです。一つの議論は、これらのファンドの多くは、スモールキャップ+ミッドキャップファンドまたはミッドキャップ+スモールキャップファンドのいずれかの歴史を持っていたということです。これは公正な批判です。

これに対する反論は、ここの多くのファンドは、SEBIによって規定されたものよりもしばしば高いかなりのミッドキャップ株を保有し続けているということです(それは年平均として解釈される可能性がありますが)。したがって、アクティブなスモールキャップファンドマネージャーは、ミッドキャップの割り当てを戦術的に増やし、投資家が感情をより適切に管理できるようにする傾向があります。

これは、一貫して下振れ防止に明確に見られます。これは、インデックスが1か月以上下落した場合に、ファンドがインデックスよりも下落する頻度です。 70%の返品ファイラーを削除すると、最低のダウンサイドプロテクションの一貫性は68%です 。もちろん、これは実質的にすべてのファンドが投資家をスモールキャップインデックスの大きな落ち込みから保護することを意味します。

したがって、この証拠に照らして、平均的な投資家がリスクと報酬の両方に基づいてMotilal Oswal Nifty Smallcap250インデックスファンドを上回ることができるアクティブファンドを選択することは合理的に簡単です。この状況が将来変わる場合は、心配しましょう。

私はミューチュアルファンドポートフォリオにスモールキャップエクスポージャーを明示的に追加することに賛成していません。まともなミッドキャップファンドは、ほとんどの投資家が必要とするすべてのスモールキャップエクスポージャーを持っていると思います。ここで私が言いたいのは、小型株のエクスポージャーに関心がある場合は、この新しいインデックスファンドよりもアクティブなミューチュアルファンドの方が今日は良い選択です。 後で状況が変わったら、スタンスを変えることができます。以前ではありませんでした。

Nifty Next 50は、Motilal Oswal Nifty Midcap 150インデックスファンドと比較して投資に適したインデックスであることがわかったため、小型ファンドマネージャーがNifty Next50に対してどのように戦ったかを調べることはおそらく適切です。同じリターンを使用します。上記のようにフィルターします。

5年間:70%+リターンアウトパフォーマンス:11(12のうち)

4年を追加:11は6になります(これは大きな低下です)

3年追加:6年のままです。したがって、スモールキャップファンドの少なくとも半分は、ニフティネクスト50を打ち負かすのに苦労しています!マイナス面の保護のみを考慮したとしても、70%のフィルターを通過するのは8/12のファンドのみです。これは、ニフティスモールキャップ250インデックスよりも低くなっています。したがって、ニフティネクスト50インデックスファンドを適切な比率で保有することは、アクティブなスモールキャップファンドを保有するよりも良い取引です。

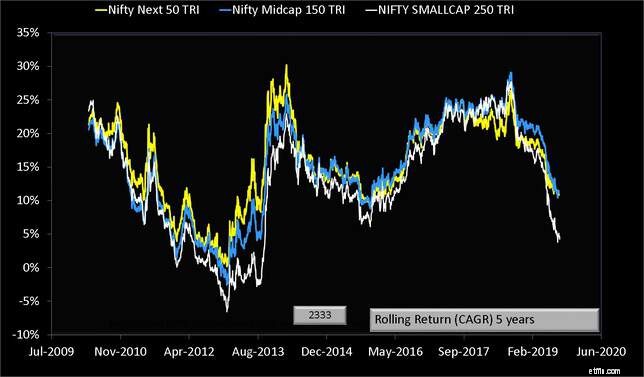

ここで、Nifty Smallcap250とNiftyNext 50(配当を含む)の収益を、考えられる10年と5年ごとに比較してみましょう。 Nifty Next50とNiftyMidcap 150の両方のインデックスが、Nifty Smallcap250インデックスよりも快適に勝っていることに注意してください。

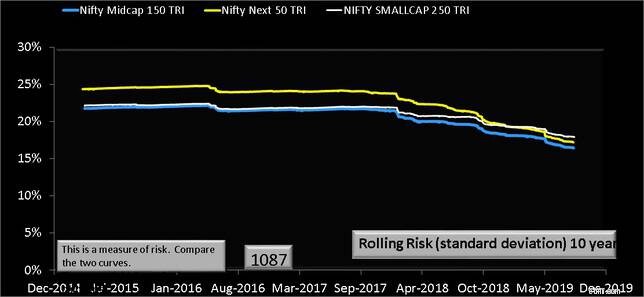

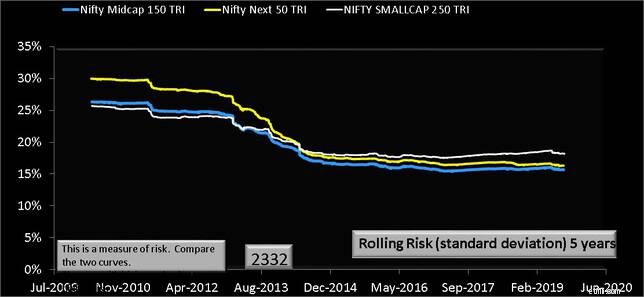

以下に示すのは、10年と5年の期間のローリング標準偏差(リスク)グラフです。この場合、5/10年間の平均月間収益から、月次収益がどの程度逸脱しているかを考慮します。これはリスクの尺度です。線が高いほど、リスクが高くなります。

250の株価指数を保持することに特別な利点はないことに注意してください。リスクは、考慮されている他の2つの指標に匹敵します。

明確で激しいいいえ。アクティブなファンドマネージャーは、スモールキャップインデックスから快適に離れることにより、リスクと報酬の両方の点でニフティスモールキャップ250を打ち負かすことができます。最も重要なのは、小さなキャップスペースに投資する際に最も重要な下振れ防止を提供することです。

はい、アクティブなファンド管理のコストは高く、おそらくこの分野で最も高いですが、それは支払うべき代償です。 Motilal Oswal Nifty Smallcap 250インデックスファンドを支持する1つの議論は、次のとおりです。とにかく、定期的に(戦術的に)利益を計上し、利益を維持するためにスモールキャップファンドから再入国する必要があります。スモールキャップインデックスファンドと低コスト。

これは公正な議論ですが、考慮すべき2つの側面があります。 (1)投資家は通常、話をしません。実際、パッシブ投資を続けているほとんどの投資家は、インデックスファンドにかなりのエクスポージャーを持っていません。

(2)250の小型株を保有することは、ファンドマネージャーにとって悪夢になる可能性があります。時価総額を感知しているアクティブなファンドマネージャーは、大型株または中型株に移行する可能性があります(実際、多くは現金の代用として大型株を保有しています)。スモールキャップインデックスファンドにはそのような贅沢はありません。 Motilal Oswal Nifty Smallcap 250インデックスファンドのスキームドキュメントは、常にインデックスの95%を保有すると述べています。 2008年のような大規模なクラッシュが発生した場合、これは非常に危険です。損失は別として、トラッキングエラーが増加し、インデックスから大幅に逸脱する可能性があります。

そのため、このファンドのAUMが重要であるとは思わず、通常のトラッキングエラーでさえ、Nifty50インデックスファンドまたはETFと言うよりも高くなります。これらすべてを考えると、これを購入することは単に意味がありません。インドで受動的な投資家になりたい場合は、離れて、ニフティ50とニフティネクスト50のインデックスファンドに固執してください。 NiftyとNiftyNext 50のファンドを組み合わせて、大規模なミッドキャップインデックスポートフォリオを作成するをご覧ください