投資家の頭の中で一番の質問は、「私が得ることができる利益は何ですか?」です。

最近、ある投資家が、彼の投資戦略は過去3年と5年のファンドのリターンを検討しており、上位のファンドに投資していると言ったとき、私は驚きませんでした。

今、あなたは過去のリターンを見るでしょう、それについては疑いの余地はありません。最新の1年、3年、または5年の収益は、どのファンドがあなたのお金を受け取るかを決定する上で重要な役割を果たします。

しかし、この過去の業績評価をより良い方法で行うことができますか?

過去1年、3年、または5年で、ファンドハウスのウェブサイトを含むほとんどのウェブサイトで利用できる数値は、トレーリングリターンであるためです。 。それらはあなたが探している日付に固定されています。

問題は、ミューチュアルファンドのパフォーマンスを評価するための最も適切な指標がトレーリングリターンであるかどうかです。

それはあなたがあなたのお金を投資する基礎になるべきですか?

これらの質問を調べてみましょう。

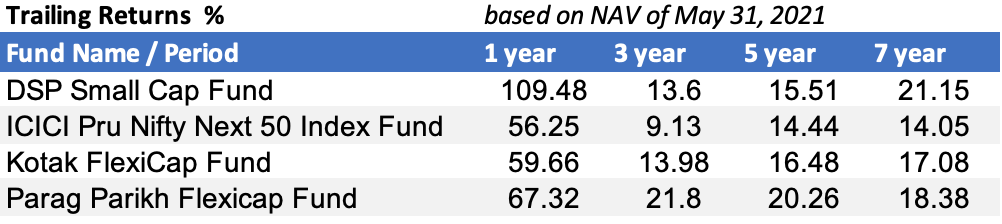

したがって、トレーリングリターンを使用すると、ミューチュアルファンドの開始から1年、3年、5年、10年または開始以来のリターンを見ることができます。正確に1年、3年、5年、またはファンドの開始時に投資した場合、トレーリングリターンは、現在の日付に固定された、その期間の年間リターンを示します。

たとえば、今日が2021年6月1日で、3年間の収益を見ている場合、2018年6月1日と2021年6月1日のNAVの差として計算されます。結果は、平均を取得するために年換算されます。毎年の返品。

簡単な図:

ただし、トレーリングリターンは、わずか1ブロックの時間でパフォーマンスを測定するため、最近のバイアスに悩まされています。ファンドの最近の素晴らしい業績が、たとえば過去1年間にあった場合、それは全体的な年間結果を歪める可能性があります。

実際、アンカーの日付をあちこちで1か月移動すると、ファンドの全体像がまったく異なる可能性があります。

トレーリングリターンを使用すると、1年以上のパフォーマンスを確認できますが、3年または5年のパフォーマンスはそれほど良くありません。 演習として 、お気に入りのファンドの過去のリターンを調べてください。

次にいくつかの例を示します。

トレーリングリターンから何がわかりますか?

あなたがそれを理解している間、彼らがあなたに言わないことを私に共有させてください。

トレーリングリターンの問題は、過去を非常に直線的に表示できることです。 3年前に投資した場合、今日の収益はx、y、またはz%になりますか?

現実はかなり異なります。株式はボラティリティが高いため、価格が上昇し、ポートフォリオの価値に影響を与えるリスクがあります。ファンドの例については、この実際のNAVの動きをご覧ください

3年間で年間13.6%の収益を上げるには、これが投資の道のりです。

その返品番号を見たとき、あなたはそれを見ませんでしたね?

もう一つのことは、あなたが一度だけ投資した人、つまり一時金になる可能性が低いということです。キャッシュフローが1回だけではなく利用可能になるため、一定期間にわたって投資する可能性があります。

投資信託のパフォーマンス測定では、この事実も考慮に入れる必要があります。いいえ?

したがって、はい、トレーリングリターンは完全ではありません。

トレーリングリターンのこれらの欠点を克服するにはどうすればよいですか?

そこでローリングリターン 思い浮かびます。

ローリングリターンの計算の背後にある考え方は、3年または5年または7年の期間の1つのブロックだけでなく、さまざまな間隔で3年または5年または7年の期間のそのようなブロックをいくつか測定し、それらの期間でファンドがどのように機能したかを確認することです。

したがって、トレーリングリターンがある場合は、今日で終了する3年間だけかかります。ローリングリターンを使用すると、ファンドの履歴全体でこのような3年間の期間を多く取ることになります。

したがって、終了日をたとえば1日シフトし続けると、たとえば10年前のファンドの場合、約2500を超える3年データポイントが得られます。これで、これらの3年間でファンドがどのように機能したかがよくわかります。

ローリングのポイントはわかりますか? これは、リターンを計算する間隔または頻度です。

1年、3年、5年、10年、15年のローリングリターンを、1週間、1か月、3か月、6か月、1年、3年、5年などのローリング間隔または頻度で計算できます。など。

ファンドの履歴を通じて、ファンドがプラスのリターンとマイナスのリターンを提供した期間の数を確認できます。

人気のあるファンドのローリングリターンを見てみましょう。 すべての観測は毎日のローリング間隔で行われます。

それを理解する-

ボラティリティとマイナスのリターン期間により、リスクの感覚をつかむことができます 基金に関連付けられています。

次の行のセットは、そのローリング期間中にリターンがさまざまな範囲に落ちた回数の割合を示します。

さらにいくつかの資金を見てみましょう。

私にとって、ローリングリターンはトレーリングリターンよりも過去のパフォーマンスの包括的な全体像を示しています。

ローリングリターンを使用すると、時間のブロック全体でさまざまなパフォーマンスを確認できます。したがって、彼らはファンドの行動を適切に捉え、ファンドについて正しい評価を行うのに役立ちます。

したがって、今後、投資信託を評価する際にローリングリターンを計算して使用することをお勧めします。

今日、いくつかのオンラインオプションがあります。ただし、Unovest独自のローリングリターン計算機についても説明する必要があります。

Unovest 2.0の一環として、ミューチュアルファンドの情報をまとめて、あらゆるファンドスキームの包括的な真の姿を引き出しています。

興味深いことに、パフォーマンスセクションでは、ローリングリターンのみを使用します。 。上記のスクリーンショットはすべてそこからのものです。

現在、 Unovest2.0へのアクセスは招待者のみです 。

Unovest 2.0にアクセスして、私たちの進歩に参加したい場合は、興味を示すだけです。

メールID(1つのみ)にこのリンクタイプのGoogleフォームを使用すると、招待状が送信されます。

あなたと私の間: パフォーマンス指標としてのローリングリターンについてのあなた自身の見解は何ですか?コメントで共有してください。