IL&FSのさまざまなグループ会社の保有により、一部のデットファンドがどのように価値を失ったかについての新聞を読んだと思います。その結果、あなたもあなたの投資の現在の価値の損失を見ます。準備ができていませんでした。

簡単にまとめると、格付け機関はこれらの企業の財務力に疑問を呈し、信用格付けを格下げしました。

さまざまな投資信託が、さまざまな期間にわたってこれらの会社に信用を拡大していました。これらの投資を保持するスキームには、流動性ファンド、超短期ファンド、信用リスクファンド、ハイブリッドアグレッシブファンドなどが含まれます。

企業へのこれらの「ローン」の返済は少し疑わしいものになったので、投資信託は彼らの帳簿で関連する会計調整を(下向きに)行わなければなりませんでした。

個々の投資は価値を失い、したがってこれらのファンドのNAVも悪影響を受けました。これまでのところ、ほとんどは一時的なものです。現実はそれ自体を発揮します。

ほとんどの投資家が尋ねている質問は、どのようにしてデットファンドがお金を失うことができるかということです。

私たちが議論している場合、信用の質の低下は、より低い信用の質の商品の金利に対する期待を高めました(リスクが高く、リターンの期待が高い )、したがって値の低下。

この秋は一時的なものである可能性があります。会計上の理由により価値が下落しましたが、ファンドスキームが満期日にIL&FSから資金を受け取った場合、NAVは調整されます。

もう1つの質問は、投資信託が信用の質の問題について知らなかったのか、もしそうなら、なぜ投資したのかということです。

ご存知のように、投資は流動性のあるファンドや超短期ファンドを含めて行われました。率直に言って、流動性のある、超短期の、または短期間のファンドの場合にこれが起こるのは恐ろしいことです。

今では、個々のファンドが候補リストと投資プロセスに疑問を投げかけ、再検討する必要があります。

しかし、信用リスクやデュレーションの長いファンドの場合、そのような証券への投資が義務付けられているので、これは大きな驚きではありません。彼らは非投資適格証券に投資します。

投資家に関しては、高税の低金利の銀行FDにうんざりしていたので、おそらくデットファンドに引っ掛かっていたでしょう。あなたは、より高い保証されたリターンを得ることを望んで、あらゆる種類のデットファンド投資に参加しました。

また、「信用リスクファンド」または「社債の機会」(信用リスクファンド)も選択しました。 今)、あなたが何に入っているのか理解せずに。

では、今何をしますか?

まあ、手遅れになることはありません。これは、デットファンドへの投資のコアコンセプト、その安全性、リターン、課税、および固定預金とは対照的にそれらがどのように特別に機能するかを再検討する良い機会です。これは、期待とポートフォリオをリセットするのに役立つはずです。

どうぞ。

これを実行したら、さまざまなデットファンドの投資チャートがどのように見えるかを確認することもできます。

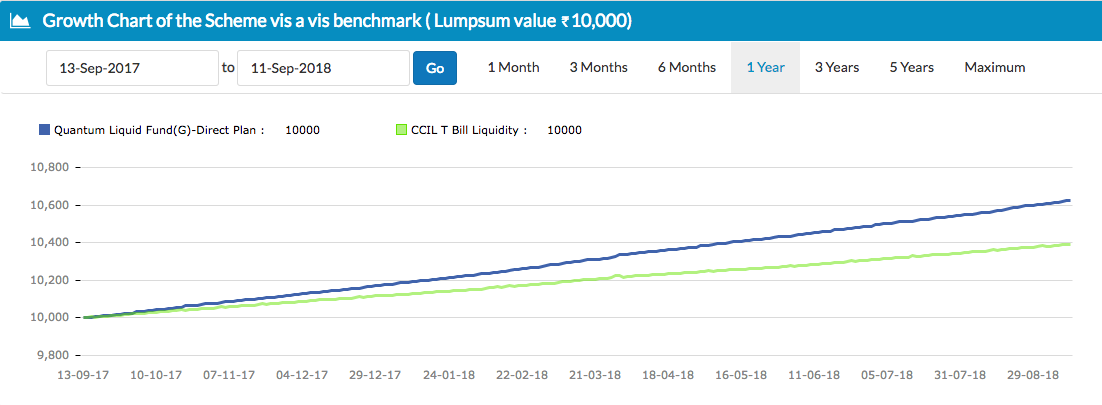

まず、流動性のあるファンドです。これは、資本の保全とその後のリターンの創出をより大きな目的としています。 1年間のデータ。

出典:Unovest

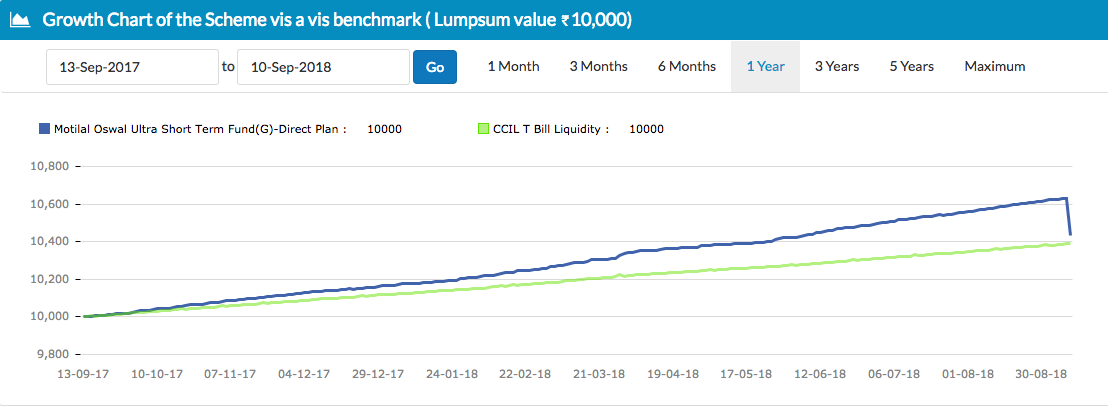

次に、最近のイベントの影響を受けた超短期債ファンドがあります。 1年間のデータ。

出典:Unovest

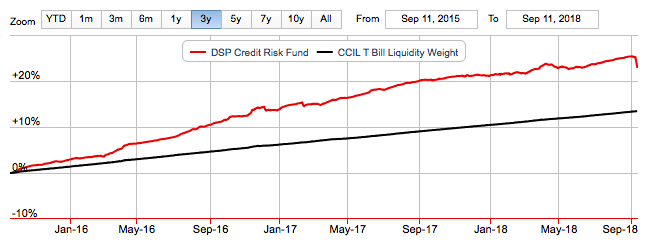

次は、最近の出来事の影響も受けた信用リスクファンドです。これは3年以上です

出典:Valueresearchonline.com

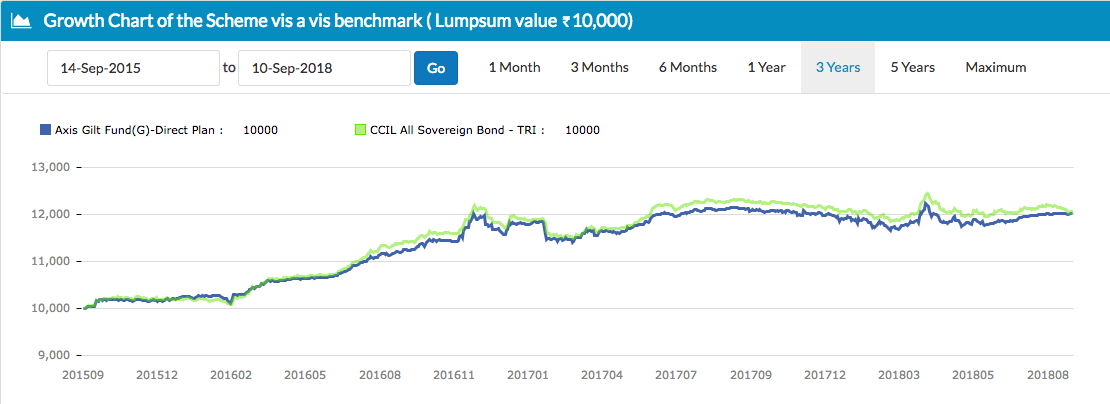

最後に、Giltファンド。ここで3年間のボラティリティを見てください。

出典:Unovest

高収益に魅了されやすい。しかし、これらの高いリターンには多くの忍耐が必要であり、通常、一時的な価値の喪失など、より高いリスクが伴います。

あなたがあなたの債務基金を選ぶとき、予想される旅を知ってください。滑らかなもの、または浮き沈みのあるもの。ファンドが投資のために選択する信用の質も重要です。

SEBIは、債務ファンドの分類をさらに合理化し、比較と選択を容易にしました。

SEBI主導の新しい分類のデットファンドをここで再検討し、どのデットファンドを選択するかをここで再検討してください。

これは非常に多くのことを取り入れることができます。正しい決定を下すために、このメモを急いで読み、ゆっくりと吸収していないことを願っています。