ある読者は、LTCG税の後で、大型株と負債ファンドの組み合わせに投資すると、バランスの取れたファンドの1つに投資するよりも、税調整後のリターンが向上することが期待されることを知りたいと考えています。わかりました。

クエリは次のとおりです:

これを解決しましょう。

では、ここでの重要なポイントと前提条件は何ですか?

ただし、ご理解のとおり、エクイティとデットの両方に線形成長率を使用しています。実際には、それがどのように機能するかではありません。エクイティは変動しやすく、リターンも変動します。浮き沈みがあります。

したがって、実際の回答を得るために、過去10年間(2008年から2017年)の実際の暦年の収益を次の目的で使用します。

これは過去のデータですが、今後の収益の可能性の高いシナリオをマッピングするのに役立ちます。返品データはValueResearchから提供されます。

仕組みを見てみましょう。

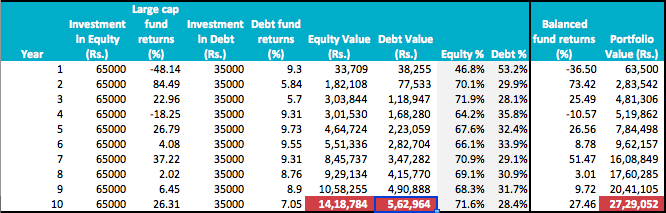

私たちの最初の作業では、バランスの取れたファンドの1つに投資すると同時に、2つの別々の負債と株式のポートフォリオを作成します。数字は次のようになります。

毎年の初めに、Rs。年間1万ルピーの投資は65:35の比率に分割され、大型株のエクイティファンドとデットファンドに投資されます。

エクイティファンドとデットファンドの値、および%は、それぞれの年の終わりに計算されます。

表の1年目は、2008年に対応しているため、エクイティファンドとバランスファンドのマイナスのリターン数です。

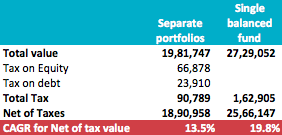

最終的な値は紫色の背景で表示されます。税金を考慮に入れると、2つのシナリオのCAGRは次のとおりです。

全額が1回の一括で引き出されると仮定すると、税金は最終的な値に適用されます。数年にわたって撤退し、毎年1ルピーの免税の恩恵を受ける場合、税金は低くなる可能性があります。

ご覧のとおり、2つのCAGRには大きな違いがあります。個別のポートフォリオの場合は13.5%であるのに対し、単一のバランスの取れたファンドの場合は19.8%です。

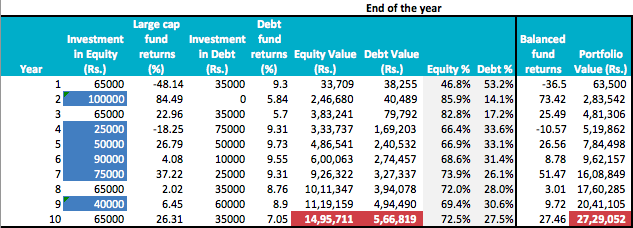

次に、別のシナリオを見て、リバランスによって個別のポートフォリオの収益を改善できるかどうかという質問に答えましょう。

他のすべての数値は、リバランス部分を除いて上記と同じままです。これが判明した方法です。

「エクイティへの投資」の青い背景の数字は、ポートフォリオのバランスを取り戻すために年間投資を使用したポイントです。実際には何も販売せず、増分キャッシュフローのみを使用しました。このようにして、暫定的なキャピタルゲイン税を回避しました。

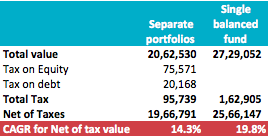

この場合のCAGRの運賃はどうですか?

リバランスによる違いは、CAGRで0.8%の調整にあります。 13.5%から14.3%に移動しました。しかし、それでも単一のバランスの取れたファンド投資のリターンよりも低いままです。

私の読者の質問に対する答えは明らかだと思います。 要点は、シンプルに保つことができるということです。

OK、クエリで5年の期間について言及されていることはわかっています。私はそれを5年間行いましたが、違いは残っています。上記と同じデータの過去5年間をとると、CAGRは個別のポートフォリオで16.1%/ 17.2%、積極的なバランスの取れたファンドで26.2%になります。

あなたの見解は?ここで機能している他の前提条件は何ですか?何がうまくいかない可能性がありますか?コメントで共有してください。