Nifty50とNifty50の等重量指数のリターンの差(2年以上)は過去最高です。 Nifty100とNifty100 Equal-Weightの対応する数値は、史上最高に近いです。過去のリターンの違いが市場の動きとどのように相関しているかを分析します。

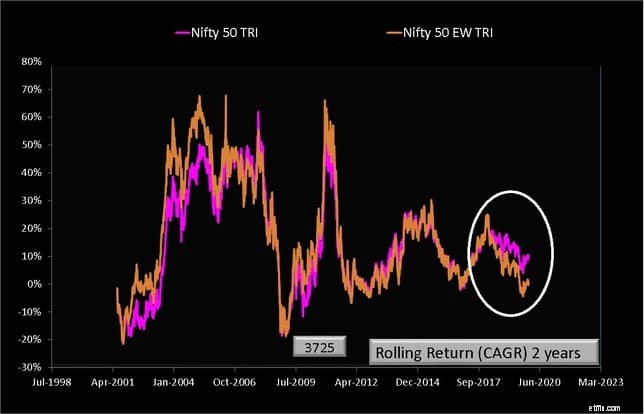

私たちが話していることを理解するために、NIfty 50(N50)とNifty 50 Equal-Weight(N50EW)の可能な2年間の収益をすべて考えてみましょう。以下の日付は、2年間の終了日に対応しています。

各インデックスで可能な3725の返品については、白い楕円形の返品に注意してください。 N50EWの収益は、過去にN50の収益を大幅に下回ったことはありません。

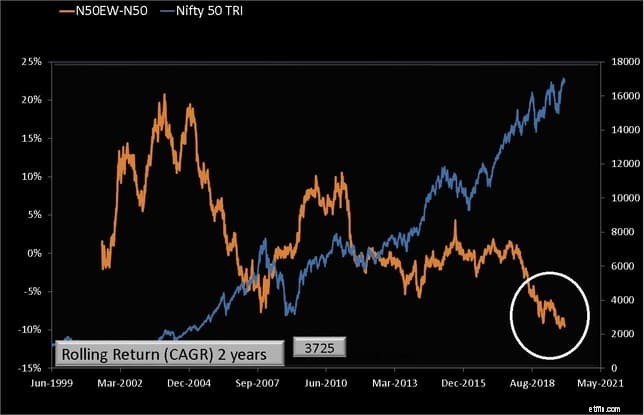

これは、N50EW-N50(2Yリターン)、つまりリターンの差とNifty50の動きをプロットすることでよくわかります。

2017年後半以降、収益の差がどれほど急激に減少したかに注目してください。現在のN50EW-N50の差は、2年以上のすべての返品期間で最も低くなっています。これは、傾向が逆転した場合、すぐに疑問を投げかけます、そしてそれは、遅かれ早かれ、ニフティが落ちるのでしょうか?それとも、NIftyの下位80〜85株が上昇するのでしょうか?

2005年2月から2007年11月まで、ブルラン(全体)に対応するN50EW-N50の最長の単調な落下は、2008年の墜落によって終了しました。この期間中、ミッドキャップとスモールキャップのインデックスはニフティよりも速く上昇しました。

2017年9月からのN50EW-N50の現在の落ち込みは、中型株と小型株の落ち込みに対応しているため、根本的に異なります。これらから推測するのは難しいですが、市場の現在の状態は、少なくとも最近私たちが目撃したものとはかなり異なっているように見えることは明らかです。

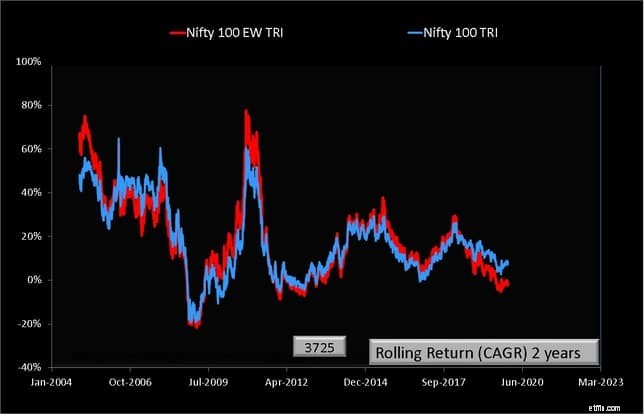

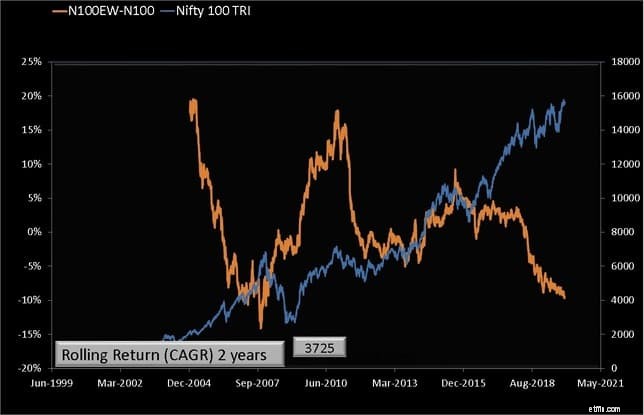

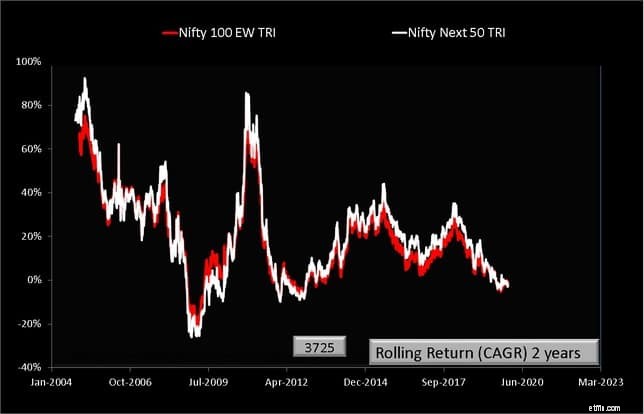

NIfty100およびNIfty100の等重量インデックスに対応するグラフを以下に示します。

N100EWは、2017年9月以降N100を大幅に下回っています。2年間のN100EW-N100のリターンの差は、2008年のクラッシュの前後で史上最低に近づいています。繰り返しますが、これらのグラフを読みすぎるのは誤りです。

Nifty Next 50の運命は、Nifty 100 Equal-Weightindexの運命も反映しています。

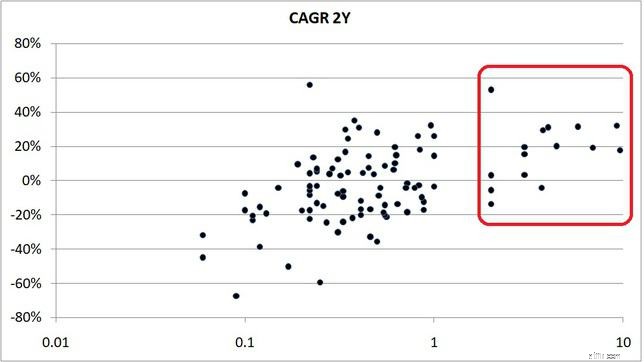

このリターンの違いの原因を理解するには、個々の在庫の動きを調べる必要があります。 Nifty 100株の過去2年間のリターンは、Nifty100のウェイトに対してプロットされます。

NIfty50とNIfty100の運命は、同じによって決定されます。 トップ10-15株。これらは過去2年間でうまくいったことに注意してください。トップ15以外の他の多くの株も好調ですが、それらのウェイトは小さすぎて違いを生むことができません。

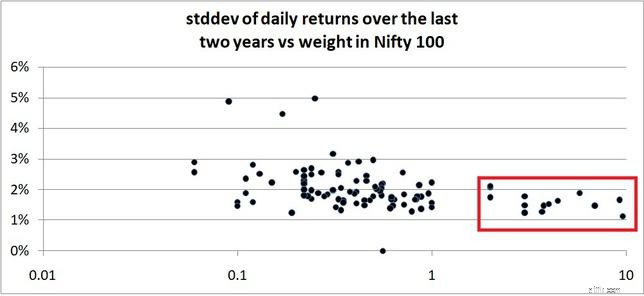

残念ながら、等ウェイト指数は、最高のリターンと最低のリターンを持つ株式によって等しく影響を受けます。標準偏差または変動する1日の価格の測定値を以下に示します。

Nifty 100 / Nifty 50の上位15銘柄は、過去2年間で最もボラティリティが低くなっています。この行動により、元チーフエコノミックアドバイザーのアルビンドスブラマニアンは、インド経営研究所アーメダバードのメンバーに話しかけながら、「経済が上下する理由を私に説明してください」と言いました。

この理由は推測するのが難しく、普遍的な受け入れを見つけるのが難しいです。ただし、NIfty100株の動きの違いは目新しいものではありません。実際、すべてのインデックス株の均一な動きも良いニュースではないかもしれません。

2011年8月から2017年9月の間に、N50EW-N50 2Yのリターンの差は、いくつかの急激な落ち込みと急上昇を伴い、約0%で推移していました。この時期には、見事な上下運動が見られました。 2016年2月の秋は、Facebook Group Asan Ideas forWealthのメンバーの間でパニックを引き起こしました。

2016年初頭以降、特にティア2およびティア3の都市から急増した新規市場参加者の数は、異常に思われます。物事は非常に急速に変化しているため、2008年以前のニフティのクラッシュは今日見られるニフティではありません。 NIfty PEの調査では、過去数年間で長期平均がどのように変化したかが明らかになっています。 参照: 市場は過大評価されていますか?

過去数年間の大型株と中型株、小型株の動きの違いを考えると、N50EW-N50のリターンの差が方向を変えることを直感的に期待することしかできません。いつ、どのように言うことはできません。私たちにできることは、私たちが未知の海にいるように見えるという事実を理解するために少し時間をとることです。

Mirae Asset Large Cap Fund Reviewで、アクティブな大型株ファンドマネージャーがまだ市場を打ち負かすことができるかどうかを確認するためにN50EW-N50のリターン差を使用できることを指摘しました。アクティブな大型株ファンドの投資家は、このリターンの差を追跡して、トレンドが変化したときにファンドの運勢にプラスの変化があるかどうかを確認できます。

これは、市場がほんの数株で支配されているという理由だけで、アクティブなファンドマネージャーが厳しい状況にあると感じているのかどうかという疑問を投げかけています。別の調査でアルファの欠如が数年前に報告されていると考えますが、これにより投資方法が変わります:S&Pインデックスとアクティブファンドのレポート